Олександр Кравчук, Олександр Одосій

Податкова політика завжди була ключовим питанням у програмах кожної політичної групи, яка приходила до влади в Україні після 1991 року. Водночас наповнення бюджету так чи інакше відбувалося не за рахунок оподаткування надприбуткових галузей економіки, а переважно слугувало лобіюванню інтересів окремих фінансово-промислових груп. На нашу думку, основними показниками, на які слід зважати, змінюючи фіскальний тиск на той чи інший сектор економіки, повинні бути рівень реальної рентабельності (з урахуванням тіньового сектору) та пріоритетність його розвитку.

У статті «Оподаткування в Україні: приховані ресурси» було досліджено стан певних галузей економіки. Висновки вказували, що такі сектори як приладобудування, легка промисловість та інші потребують послаблення податкового навантаження, тоді як видобувна галузь, окремі сектори переробної галузі та, головним чином, сільське господарство є потенційно «недооподаткованими».

Щодо сільського господарства, то нині популярною є теза про те, що агробізнес став «локомотивом економіки», адже його частка у валовому внутрішньому продукті в 2014 р. зросла до 11,8%; чисті валютні надходження від зовнішньої торгівлі в 2014 р. сягнули 10,6 млрд дол. США; галузь демонструє стабільно високі темпи приросту обсягів виробництва. Але, як і у всьому світі, сільське господарство належить до найбільш вразливих сфер економіки через сезонність виробництва, високу залежність від погодних умов та цінової ситуації на світових ринках. Саме тому в багатьох країнах (навіть у ЄС та США) ця галузь є дотаційною або отримує інші преференції (виробничі та експортні субсидії, пільгові ставки оподаткування, прямі виплати на 1 гектар ріллі тощо). З огляду на це спробуємо детальніше проаналізувати систему оподаткування сільського господарства в Україні та підтвердити чи розвінчати міф про його високу вразливість до збільшення податкового тиску.

Рентабельність виробництва

Ще 10 років тому сільське господарство було збитковою галуззю з невисокими темпами приросту виробництва і справді потребувало й послаблень фіскального тиску, і значних дотацій. За останні роки ситуація докорінно змінилася, рентабельність сільгоспвиробництва перебувала на високому рівні, що мало б означати й потребу змінити систему оподаткування.

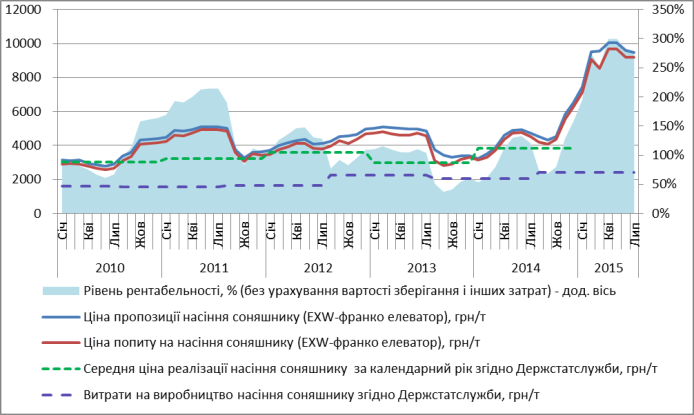

За даними Державної служби статистики України, у 2014 році рівень рентабельності основної діяльності сільськогосподарських підприємств сягнув 26,3%, це в 2,3 рази більше за аналогічний показник 2013 року. Крім того, агропідприємства в 2014 році показали 34,5 млрд. грн прибутку проти 12,3 млрд. грн у 2013 році. Прибутки від господарювання в галузі рослинництва й тваринництва отримали 81,5% підприємств. Середній рівень рентабельності в рослинництві збільшився в 2014 році до 29,2%, проти 11,1% у 2013 році. Але навіть такий високий показник є заниженим відносно реального прибутку, який отримали аграрії. Адже, згідно з опублікованими Держстатслужбою звітами, собівартість, для прикладу, виробництва насіння соняшника в 2014 році дорівнювала 2422 грн/т, а ціна реалізації – 3842,7 грн/т, що дає розрахунковий рівень рентабельності 59% [«Економічні результати с/г виробництва», «Реалізація продукції с/г підприємствами» за 2014 рік]. А якщо рахувати не від цін, які подають у своїх звітах підприємства, а від ринкових індикацій, то реальна, а не фіктивна рентабельність може сягати до 300%. Як видно з рис.1, виручка залежить також і від моменту продажу товару.

Рис 1. Динаміка рентабельності вирощування насіння соняшника в 2010-2015 рр.

(Джерело: розраховано на основі даних Держстатслужби і даних сайту АПК-Інформ.)

Зростанню прибутковості виробництва сільськогосподарських культур сприяла насамперед девальвація гривні, адже, навіть не зважаючи на падіння експортних цін, аграрії отримували в два-три рази більшу виручку, аніж рік тому. За рахунок циклічності виробництва, с/г отримало найбільші вигоди від падіння курсу гривні. Звичайно, в наступні періоди рентабельність зменшиться, адже частина отриманого прибутку піде на закупівлю факторів, які також зросли в ціні (паливно-мастильні матеріали, засоби захисту рослин, добрива тощо).

Податкова система

Нині основними пільгами в агропромисловому комплексі, які визначають його низькі податкові надходження, є єдиний податок (ЄП) для четвертої групи платників і спеціальний режим із податку на додану вартість (ПДВ).

Податок на прибуток підприємств

Надходження до бюджету від податку на прибуток підприємств усіх галузей скорочується з року в рік. Якщо ще в 2012 році до бюджету надійшло близько 55 млрд грн. (16% від усіх доходів), то в 2014 – лише 39,9 млрд грн. (11,2%). У 2015 заплановано отримати ще менше – 36 млрд грн або лише 7,2% від доходів бюджету. Це викликано й об’єктивними причинами спаду промислового виробництва, втратою потужних підприємств на Сході, скороченням ринків збуту в СНД, і спекулятивними факторами (масове ухиляння підприємств від сплати податків, перенесення державою податкового тягаря з юридичних осіб на фізичних). У структурі податку на прибуток у 2012-2014 рр. левові частки займали наступні галузі: оптова торгівля й переробна галузі – по 21%, добувна галузь – 20%, електроенергетика і сфера транспортних послуг – по 8%. Водночас від нібито прибуткового сільського господарства за три роки в бюджет надійшло лише 0,7% або 0,9 млрд грн.

Оподаткування прибутків агропідприємств до 2015 року існувало в формі фіксованого сільськогосподарського податку (ФСП). У результаті податкової реформи 2014 року відбулося формальне включення ФСП до складу єдиного податку (ЄП). Основними показниками, які визначають його обсяг, залишаються ставка оподаткування й нормативна грошова оцінка одного гектара сільськогосподарських угідь [Єгорова, 2015].

Базова ставка ЄП (в минулому ФСП) для ріллі визначалася лише три рази:

- з моменту запровадження в 1999 році вона становила 0,5 % від грошової оцінки сільгоспугідь;

- після виключення соцвнесків зі складу ФСП у 2005 р. ставка знизилася до 0,15 %,

- з 1 січня 2015 року ставки єдиного податку для 4 групи збільшено втричі – з 0,15% до 0,45% для ріллі та з 0,45% до 1,35 % для земель водного фонду.

Враховуючи те, що ставка була і є відносно невеликою, основну роль у формуванні податкових нарахувань відігравала нормативно-грошова оцінка ріллі. Комічність ситуації полягає в тому, що таку оцінку в Україні було проведено лише в 1995 році, тобто, двадцять років тому, а потім лише відбувалося індексування. Важливо зауважити, що коефіцієнт індексації базується на загальному показнику інфляції в Україні, і тому не відображає повною мірою тенденцій розвитку галузі. Крім того, в основу розрахунку нормативно-грошової оцінки ріллі в 1995 році було покладено рентний дохід, який створюється через виробництво зернових культур і визначається за даними економічної оцінки земель, проведеної 1988 (!) року. І лише з 1 січня 2012 року нормативну грошову оцінку землі було додатково збільшено шляхом запровадження додаткового коефіцієнта 1,756.

Отже, інфляційні процеси, девальвація національної валюти та незмінність бази оподаткування призвели до того, що така специфічна ставка податку абсолютно втратила свій економічний сенс [Тулуш, 2015]. Як наслідок, його фіскальне значення суттєво знизилосься, сам податок перестав виконувати й фіскальні, і регятивні завдання, оподаткування доходів сільгосппідприємств стало суто формальним. Очевидно, у такий спосіб держава пропонувала галузі своєрідний компроміс: «у більшості країн світу сільське господарство є дотаційним, але в умовах обмеженості коштів ми вам пропонуємо пільги з оподаткування».

Те, що бюджет недоотримував надходжень від цього податку до 2015 року, підтверджується й розрахунками фахівців Інституту аграрної економіки, згідно з якими в 2005 році середній розмір ЄП з гектара угідь становив 7 гривень (у перерахунку 1,4 дол. США), а в 2014 – 5,9 гривень (у перерахунку 0,35 дол. США). Для порівняння, тільки від продажу кукурудзи фермер в середньому виручав 10747 грн з 1 гектара (за даними Держстатслужби, середня врожайність у 2014 році сягнула 6,16 т/га за ціни 1744,7 грн/т).

Земельний податок

Не можна оминути увагою й земельний податок, який дублює функції єдиного податку, адже принцип нарахувань є аналогічним. У 2015 році передбачається, що ставка податку за земельні ділянки сільсьгоспугідь може становити не більше як 1% від їх нормативної грошової оцінки (раніше – 0,1 %, близько 21 грн/га), а для інших земельних ділянок — не більше як 3 % (до 2015 – 1%) [ПКУ, 2015]. Це означає, що, відбуватиметься дискримінація окремих категорій землевласників та землекористувачів. Зокрема, ставка єдиного податку для 4 групи на рівні 0,45% більше як удвічі нижча за ставку земельного податку, що стимулює перехід на спрощену систему й зменшення сплати податків. Цьому сприяє також і те, що відношення єдиного податку до земельного за останнє десятиліття знизилося з 60,8% до 27,6% [Тулуш, 2015]. А оскільки ЄП заміняє сплату земельного податку та інших виплат (податку на прибуток підприємств, плату за користування надрами тощо), з метою «оптимізації податків» дедалі більше підприємств переходить на спрощену систему.

Що можна було б зробити для виправлення ситуації й справедливішого оподаткування агропідприємств? Необхідно узгодити між собою ставки ЄП для четвертої групи та земельного податку за земельні ділянки сільгоспугідь. І оскільки з 2015 року плата за землю буде належати до місцевих податків, то треба надати право органам місцевого самоврядування самостійно встановлювати ставки єдиного податку для платників четвертої групи, як це передбачено для першої та другої груп.

Підсумовуючи вищевикладене, можна зробити висновок, що основними аргументами проти існування спрощеної системи єдиного податку в теперішньому вигляді є такі:

- дроблення великих і середніх підприємств (наочний приклад – використання цієї системи в торгових мережах, де кожну касу великого супермаркету представляє окремий ФОП);

- використання єдиного податку в надприбуткових видах діяльності,

- скорочення кількості найманих працівників (для зменшення виплат за ПДФО),

- високий рівень прибутковості й рентабельності галузі в останні роки.

Податок на додану вартість

Найбільшу частку в доходах держбюджету й далі складає податок на додану вартість. У 2015 році планується, що чисті надходження від збору ПДВ складатимуть 34% або 172 млрд грн. Водночас, у 2015 році ПДВ зі ввезених на територію України товарів має зрости лише на 26%, хоча через девальвацію гривні база оподаткування збільшилася майже в два-три рази. Звісно, необхідно враховувати фактор зменшення обсягів імпорту й у вартісному, і в натуральному вираженні (у січні-травні 2015 року було завезено товарів на 39% менше, ніж за аналогічний період 2014 року), але вищезгадане 26-відсоткове зростання є неспівмірним.

Загалом, необхідно розглянути можливість відмови від ПДВ й податку на прибуток підприємств у окремих галузях (це питання є дискусійним і потребує окремого дослідження) зі впровадженням податку на обіг від продажу товарів/послуг кінцевому споживачу. Це унеможливить використання різних схем мінімізації бази оподаткування. Крім того, окремі сфери господарювання, які отримали пільгове оподаткування, і зокрема сільське господарство, слід перевести на загальні умови. Хоча таким чином держава намагається підтримати галузь, одночасно створюються умови для зловживань із боку с/г підприємств та держслужбовців, які або «дозволяють» акумулювати кошти на спецрахунках, або ні.

Слід визнати, що перші кроки в цьому напрямі було зроблено навесні 2015 року, коли Кабмін оприлюднив проект бюджетної політики на 2016 рік. Згідно з текстом документа, з 2016 року всі сільськогосподарські підприємства мають перейти на загальний режим стягнення податку на додану вартість [Проект, 2015]. У ЗМІ й на публічних обговореннях з’явилися повідомлення, що це є одним із зобов’язань, які взяла на себе Україна, підписуючи меморандум із Міжнародним валютним фондом. Крім того, представник МВФ в Україні наголосив, що різні податкові пільги для аграріїв коштують бюджету 30 млрд грн. щороку [УНІАН, 2015], і це більш-менш відповідає дійсності (в 2014 році чистий дохід від реалізації продукції сільського господарства сягнув 165,6 млрд грн., із яких обсяг ПДВ – близько 27,6 млрд грн). Цю ініціативу сприйняли «в штики» сільськогосподарські підприємства й профільні громадські організації, які у відповідь створили страйковий комітет і почали проводити всеукраїнський аграрний форум із вимогою повернути спецрежим. Розглянемо коротко передісторію боротьби за аграрні пільги.

Ще в липні 2011 року було внесено зміни до податкового кодексу й скасовано відшкодування експортного ПДВ за основними експортно-орієнтованими культурами – пшениця, ячмінь, кукурудза, соняшник і насіння ріпаку. Адже за мільярдних обсягів експорту с/г продукції й фактичної відсутності надходжень ПДВ від галузі постійно збільшувався борг держави перед експортерами, який на початку 2011 року сягнув 2,5 млрд грн [УАК, 2011]. Після довгого затишшя в останній рік знову відновилась боротьба за експортний ПДВ між олігархічним бізнесом (який і отримує основні вигоди) й представниками уряду.

У 2014 році великі агрохолдинги (частину колишнього менеджменту якого й тепер представлено у Верховній раді – від компанії Миронівський хлібопродукт, Укрлендфармінг, Кернел і т.д.) пролобіювали повернення ПДВ с/г виробникам і першим посередникам з жовтня 2014 року. Але, за даними Української зернової асоціації та Американської торгової палати, з жовтня по грудень 2014 року експорт зерна зі статусом сільгоспвиробника здійснили близько 500 компаній, це лише 0,8% від кількості сільгоспвиробників в Україні. Отже, державна підтримка вітчизняного виробника фактично зводилася до підтримки окремих компаній галузі.

Ухваленням 28 грудня 2014 року низки змін до Податкового кодексу України було усунуто дискримінаційні положення стягнення ПДВ з операцій з експорту зернових та технічних культур. Після цього впродовж 2015 року лобі-організації (агрохолдингам сподобалася практика жовтня-грудня 2014 року) й низка членів профільних робочих груп у Верховній Раді почали активно проштовхувати тезу, що, мовляв, «відшкодування експортного ПДВ є запорукою відродження села». Як результат, 14 травня 2015 в першому читанні було ухвалено проект Закону України «Про внесення змін до Податкового кодексу України щодо створення справедливих умов для реалізації сільськогосподарської продукції та підтримки безпосередніх сільськогосподарських товаровиробників», який фактично знову відновлюватиме вибіркове відшкодування ПДВ окремим суб’єктам господарювання.

На нашу думку, компроміс у питанні адміністрування ПДВ у сільському господарстві лежить посередині: необхідно скасувати спецрежим із ПДВ, і водночас відновити його повернення з експорту. Ставка ПДВ може бути диференційованою, як це практикують у деяких інших країнах (наприклад, у Росії ставка ПДВ на агрокультури сягає 10%, тоді як на більшість готових споживчих товарів – 18%).

Висновки:

Відсутність належного контролю за ціноутворенням у аграрній сфері та велика частка «сірого й чорного» ринку (тобто, непідзвітної торгівлі) спотворює реальну рентабельність виробництва в аграрній сфері, тому теза щодо недооподаткованості цього сектору є підтвердженою. Потенційний обсяг ПДВ, який міг би надійти в 2014 році в бюджет країни й бути використаним для соціальних та інвестиційних програм, тільки від рослинництва сягає орієнтовно 35-36 млрд грн.

Практика адміністрування ЄП та земельного податку в сільському господарстві є недосконалою й створює умови для зловживань і формування різних мінімізаційних схем. Найбільш ефективним шляхом підвищення надходжень у держбюджет є уніфікація єдиного й земельного податків, а також поступове збільшення ставки оподаткування з огляду на збільшення рентабельності галузі внаслідок девальвації гривні.

Пропозиція уряду перевести сільськогосподарські підприємства на загальні умови оподаткування ПДВ є шляхом встановлення рівних умов господарювання незалежно від галузі чи форми підприємства. Проте це може призвести до значного зниження прибутковості галузі та, відповідно, до деструктивних наслідків у ній (саме спецрежим ПДВ був основною передумовою повернення сільського господарства на шлях технологічного переоснащення й економічного розвитку). Саме тому запропоновано відновлення практики відшкодування експортного ПДВ (аргументом на підтримку цього є й упровадження в 2015 році електронної системи автоматичного відшкодування ПДВ), що дозволить підтримати експортно-орієнтовані галузі та зберегти позитивні темпи приросту обсягів виробництва й експорту.

Статтю підготовлено в рамках роботи економічного відділу Центру соціальних і трудових досліджень

Джерела:

ААА, 2015. Прес-реліз Української Зернової Асоціації щодо законопроекту № 2527 та відшкодування ПДВ при експорті зерна. Доступ 22.09.2015 за адресою: [link]

Єгорова Юлія, 2015. Спрощена система оподаткування для сільгоспвиробників. Доступ 22.09.2015 за адресою: [link]

Економічні результати сільськогосподарського виробництва за 2014 рік (попередні дані). Доступ 22.09.2015 за адресою: [link]

Зерно, 2015. В Україні зросла рентабельність сільського господарства. Доступ 22.09.2015 за адресою: [link]

Кабінет міністрів України, 2015. В Україні 683 громадянина задекларували понад 1 млн. гривень. Доступ 22.09.2015 за адресою: [link]

Кабінет міністрів України, 2015. Проект основних напрямів бюджетної політики на 2016 рік, схвалений розпорядженням Кабінету Міністрів України від 31 березня 2015 р. № 314-р.

Кравчук О., Одосій О. 2015. Оподаткування в Україні. Приховані ресурси. Журнал соціальної критики Спільне. Доступ 22.09.2015 за адресою: [link]

Податковий кодекс України, 2015. Доступ 22.09.2015 за адресою: http://sfs.gov.ua/nk/

Реалізація продукції с/г підприємствами (крім малих) за 2014 рік. Доступ 22.09.2015 за адресою: [link]

УАК, 2011. Відкрите звернення УАК та УЗА щодо ситуації на зерновому ринку України. Доступ 22.09.2015 за адресою: [link]

Тулуш Леонід, 2015. Податкові подарунки. Доступ 22.09.2015 за адресою: [link]

УНІАН, 2015. Мінагропрод зібрався довести МВФ необхідність зберегти податкові пільги для аграріїв. Доступ 22.09.2015 за адресою: [link]