«Не от благожелательности мясника, пивовара или булочника ожидаем мы получить свой обед, а от соблюдения ими своих собственных интересов»

Адам Смит. Исследование о природе и причинах богатства народов.

Введение

«Жадность спасет мир» — такой парадоксальный вывод приходит в голову, когда сталкиваешься впервые с идеологией свободного рынка. Ведь несмотря на то, что участники рынка исходят из эгоистических побуждений продать товары как можно дороже, в итоге должно выиграть все общество. Этому простому утверждению дается и научное обоснование в разделе пока еще доминирующей «неоклассической» экономики под названием «микроэкономика». В данной статье мы разберемся в связи между свободным рынком и экономической эффективностью.

В приведенной выше цитате Смита прямо не говорится о том, что мясник будет продавать мясо по максимально возможной цене. Однако все мы знаем, что частные игроки на рынке как минимум пытаются продавать по максимальной цене. Но максимизация цен тоже вмонтирована в теорию рынка.

Для нейтрализации максимальных цен нужна еще «конкуренция» и «борьба с монополизмом» — это вам объяснит практически любой член общества, где доминирует либеральная идеология (например, у нас в Украине). То есть, привлекательная по своей простоте идея состоит в том, что мясник с удовольствием бы накрутил вам цены, но боязнь проиграть в конкуренции соседнему мяснику заставляет его держать цены на уровне, близком к себестоимости 1.

Таким образом, сложив вместе стремление к прибыли и конкуренцию, получаем всем понятную картину того, как должен работать рынок: стремление к максимальной прибыли и конкуренция подталкивают игроков к повышению эффективности, качества, снижению цен и удовлетворению в конечном итоге спроса. В микроэкономике приводится соответствующая теория (см. ниже), доказывающая математически, что такая модель ведет к максимальной эффективности (посмотрим, насколько эта шаткая теория подстроена под идеологию). Привлекательность этой рыночной картины в том, что все происходит естественным образом, по мановению «невидимой руки», которая превращает человеческий эгоизм в благо. Не нужен малоэффективный, склонный к коррупции государственный аппарат для планирования и управления экономикой (что особенно привлекательно для Украины, где коррупция достигла чудовищных масштабов), не нужны (якобы) нереальные ожидания позитивной мотивации людей.

Значение идеологии «невидимой руки» для современной украинской политической и экономической жизни трудно переоценить. Общественное сознание в принципе принимает легитимность миллиардных состояний, если нет прямых обвинений в монополизме или коррупции. Почему? Потому что обществу насадили представление, будто «невидимая рука» направит алчность олигархов на благо большинства (инвестиции, создание рабочих мест, инновации и пр.).

Проблема с этой простой моделью экономики в том, что она зачастую плохо работает на практике. А также в том, что она основана на очень спорных предположениях и потому провалы на практике неизбежны. Приведем те из них, которые сложно объяснить недостатком конкуренции, коррупцией и прочим, на что обычно ссылаются апологеты рынка.

Например, рынок жилья и на Западе, и в Украине хорошо развит — и абсолютно неэффективен. При том, что существует огромное количество девелоперских и риэлторских компаний, средней семье купить среднее жилье невероятно сложно 2. Отдельные компании и индивиды владеют целыми улицами, в то время как большинству семей приходится прибегать к финансовой помощи родителей, селиться на огромном расстоянии от работы, брать неподъемные ипотечные кредиты (именно с банкротства по ипотекам начался мировой экономический кризис 2008 года). Невидимую, но очень жесткую руку рынка особенно больно ощущать при проблемах с жильем: во время регулярно лопающихся пузырей рынка жилья большое количество семей выселяют за неуплату кредитов (рис.1).

Рис.1. Ежегодное количество домов, переданных в собственность банкам за неуплату заемщиками по ипотеке в Великобритании.

На фоне таких сложностей для большинства особенно странно видеть, насколько прибылен бизнес ипотек для коммерческих банков. Могут возразить, что в случае Украины всему виной низкие доходы, но по теории рынок должен был подстроиться под низкие доходы и снизить цены до доступных большинству. В Украине обычно провалы рынка объясняют монополизацией и коррупцией, но, судя по всему, проблемы рынка жилья в западных странах те же, поэтому проблема здесь более фундаментальна.

Второй пример приведем из глобального рынка нефти как самого широко торгуемого товара в мире (Yergin 1991). Несмотря на то, что этот рынок удовлетворяет почти всем критериям теории для успешного функционирования, это один из самых провальных и даже загадочных рынков. На рынке нефти присутствует невероятное количество продавцов, покупателей и трейдеров. Хотя и существует крупный картель ОПЕК, его доля в мировой добыче всего 35%, и при всей шумихе в медиа вокруг решений ОПЕК авторитетные аналитики утверждают, что ОПЕК не имеет большого влияния на ценообразование (Oxford Institute of Energy Studies 2013) и страны-члены не всегда исполняют решения картеля.

Анализом такого огромного и ликвидного рынка занимается большое количество организаций и исследователей. Предлагаются самые различные модели функционирования этого рынка. Обзор прогнозов цен на нефть ведет к неизбежному выводу, что практически никто не может даже приблизительно предсказать поведение рынка нефти. Внизу приводятся реальные цены и прогнозы цен на нефть самого авторитетного издания в мире по энергетике, World Energy Outlook, которые говорят сами за себя (рис. 2).

Непредсказуемость поведения самого торгуемого товара в мире не может не подорвать веру в превосходство рынка. Ведь по теории такой рынок должен быть очень стабильным. Кроме того, высокая волатильность и непредсказуемость рынка нефти является вызовом для правительств (как стран-производителей, так и потребителей), для компаний и инвесторов.

В 2011 году страны G20 даже попросили Международное Энергетическое Агентство провести исследование о причинах и последствиях высокой волатильности цен на нефть, в котором автор данной статьи принимал участие(IEA, IEF, IMF and OPEC to G20 Finance Ministers 2011).

В итоге такая волатильность цен на нефть имеет негативные макроэкономические и экологические последствия (Ebrahim Z., Inderwildi O. R., King D. A.), осложняет бюджетное планирование для многих стран и препятствует переходу к более экологически чистым источниками энергии.

Рис. 2. Прогнозные (World Energy Outlook, 2011-2016 гг.) и реальные цены на нефть.

Кроме приведенных выше примеров, у каждого читателя (за исключением, конечно, тех немногих, кому рынок принес богатство), думаю, найдется масса примеров из жизни, когда рынок приводит к негативным результатам. Когда заходит речь об этих провалах, нам предлагают однотипные объяснения, обычно сводящиеся к тому, что нужен более правильный рынок, но давайте разберемся сами.

Теория эффективного рынка

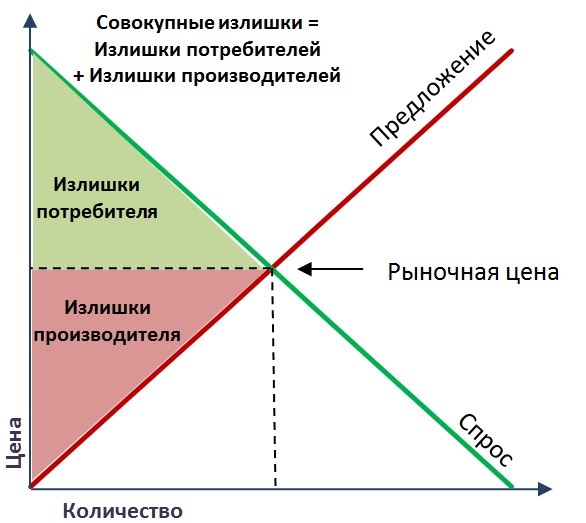

Как упоминалось выше, довольно старое представление о функционирования экономики с помощью «невидимой руки» было усилено более новыми разработками в «неоклассической» микроэкономике, которая до сих пор доминирует в университетских курсах. Как видим на графике внизу, «рыночная цена» — это пересечение кривых спроса и предложения (рис. 3).

Рис. 3. Иллюстрация работы закона спроса и предложения.

Ниже приводится объяснение, почему такая цена считается «эффективной». Кривая предложения возрастает, что соответствует различию затрат разных производителей, так как затраты производителей конкретного товара отличаются. Например, самое большое в мире нефтяное месторождение Ghawar в Саудовской Аравии позволяет добывать очень дешевую нефть (по некоторым оценкам, около 20 долларов за баррель), а «нефтяные пески» в Канаде — очень дорогую (до 100 долларов).

В точке пересечения кривых получаем «замыкающего производителя» 3, его цена и становится «рыночной». Заметьте, что есть более дешевые производители, но они продают по более высокой цене «маржинального производителя». Казалось бы, тут теряется экономическая эффективность, ведь можно было бы доставлять товар более дешевых поставщиков по более низкой цене. Но здесь вводится понятие «surplus» (излишек) для производителей и потребителей, и (ключевой момент!) постулируется их равнозначность.

Излишек для потребителей определяется как разница между заплаченной ценой и гипотетической максимальной ценой (кривая спроса), которую потребители все равно бы заплатили, поднимись она до такого уровня. Например, если повысить цены на газ в Украине еще на 10%, все равно многие будут его покупать, но существует некий максимальный порог, после которого потребители перестали бы покупать определенный товар. Для производителей излишек равен разнице между их затратами и полученной ценой за товар.

То есть, рыночная цена оказывается ниже той, которую были бы готовы заплатить некоторые потребители, но и выше затрат более дешевых производителей. Сумма таких разниц и есть «совокупный излишек». Из этого постулата следует, что сумма излишков производителей и потребителей максимальна тогда, когда рыночная цена находится в точке пересечения кривых (легко показывается математически). Далее вводится понятие оптимальности 4, основанное на максимизации этого суммарного излишка, и таким образом «рыночная цена» получается наиболее экономически оптимальной.

Проблемы теории эффективного рынка

Проблемы этой теории довольно очевидны. Во-первых, странно определять экономическую эффективность таким образом. Почему излишки (то есть сверхприбыли) кучки производителей должны приравниваться к излишкам многочисленных потребителей? Например, владельцев частных газовых компаний в Украине несколько десятков, а потребителей миллионы. Но по данному определению эффективности выходит, что повысить цены на газ выше себестоимости все же следует до маржинальных, так как сверхприбыли десятка человека так же благоприятны для общества, как и более низкие цены на газ для миллионов потребителей! Даже чисто теоретически, такая модель, помимо завышенных цен, должна приводить к перетоку богатства от потребителей к производителям, то есть неэффективной концентрации ресурсов. Более разумным определением эффективности, например, было бы привязать ее к минимизации затрат для потребителей, при покрытии всех издержек производителей.

Другая теоретическая проблема — из области инвестиций в производство. Как отмечалось ранее, данная модель предполагает конкуренцию, именно конкуренция заставляет производителей снижать цены до уровня, равного издержкам. Но не просто издержкам, а переменным издержкам (не включающим в себя капитальные вложения) 5. Легко показать, что при идеальной конкуренции продавцы вынуждены игнорировать свои постоянные затраты. Поэтому приведенный вверху график изображает переменные расходы.

Тогда видим, что замыкающий производитель продает товар по цене, равной его переменным издержкам, и таким образом капитальные вложения не покрываются! Это известная missing money problem (EPRG Working Paper, 2015), для решения которой многие регуляторы ввели так называемые «рынки мощности» для покрытия капитальных вложений. В результате, теоретически должны возникать ситуации, когда одни производители получают сверхприбыли, а другие даже не могут покрыть свои капитальные расходы. То есть цены могут быть одновременно слишком высокими и слишком низкими!

Третья проблема — волатильность цен. При таком ценообразовании малейшие отклонения от баланса спроса и предложения должны, по теории, приводить к неоправданным скачкам цен. Представим, что спрос вырос, а резервных мощностей мало (ведь они дороже, простаивают и неприбыльны). Тогда получается, что замыкающего производителя ничего не останавливает в значительном повышении цен, просто-напросто спрос тогда превышает предложение. Защитники рыночной теории обычно парируют тем, что эти временные сверхприбыли стимулируют введение новых мощностей и рынок саморегулируется. Но проблема в том, что во многих секторах построить новые мощности занимает годы, например, строительство последних атомных электростанций в Европе занимает более 7 лет (строящиеся сейчас в Финляндии и Франции реакторы по французской технологии).

В качестве четвертой проблемы следует привести «цену конкуренции», то есть все те неблаговидные последствия стремления к максимизации прибыли любым незапрещенным способом. Рассмотрим эту проблему на практическом примере в следующем разделе.

Проблемы рынка на практике

На практике первая теоретическая проблема (искусственное определение эффективности) действительно выливается в огромный переток богатства к владельцам компаний-производителей. Ведь по этому определению завышенные цены более дешевых производителей приветствуются, с этих завышенных цен и берется богатство. К слову, этот момент идеологии рынка явно не до конца понят широкой не-экономической аудиторией, среди которой бытует мнение, что при высокой конкуренции «накрученных цен» и сверхприбылей не должно быть.

Примеров из практики не счесть. Ведь на любом рынке, приносящем производителю высокие прибыли, цены должны быть выше издержек этого производителя. Возьмите любого миллиардера из украинского списка Форбс — отсюда неизбежно будет следовать, что рынок, на котором он разбогател, неэффективен. Естественно, индивиды, получающие такие сверхприбыли, оправдывают это тем, что они более эффективны и имеют ниже затраты, чем другие производители. Можно поприветствовать повышение эффективности производства, но это не должно служить оправданием для получения чрезмерных прибылей, иначе возможное повышение экономической эффективности теряется.

Любопытно еще отметить резкий контраст между «излишками потребителей» и производителей. Для потребителей они имеют чисто умозрительный характер. Это разница между тем, сколько вы готовы были бы заплатить за товар и его рыночной ценой. Вы заплатили бы за газ еще на 100 гривен больше? Конечно, заплатили бы, куда деваться. Значит, ваш излишек как минимум 100 гривен. Вы ощущаете «благо» от наличия этого излишка (по этой теории, ваше «благо» — как минимум 100 гривен)? В то же время, излишек производителей — это реальные наличные деньги: цена на газ повышается на 100 гривен — и их прибыль повышается на 100 гривен. Другими словами, при повышении цены у потребителей уменьшается излишек (благо), а у производителей увеличивается, и если эти изменения излишков равны, по этой теории состояние системы не стало менее оптимальным. Но ведь реальные деньги перетекли из карманов потребителей в карманы производителей! Поэтому приравнивать излишки — это чистой воды идеологический трюк, играющий на руку частным владельцам.

Впрочем, в академической теории все же указывается, что в долгосрочной перспективе, при определенных довольно жестких условиях (свободный вход на рынок новых игроков, свободный доступ к технологиям для всех производителей), издержки производителей должны быть очень схожими. Однако на практике такая ситуация редко наблюдается по многим причинам.

Вторая и третья теоретические проблемы (инвестиции и волатильность) приводят в реальной жизни к регулярно повторяющимся кризисам. Ведь на рынках, где капитальные вложения высоки, а таковых очень много, перед инвестором стоит невозможная задача — предугадать, покроет ли рыночная цена, основанная только на переменных издержках, его полные издержки. Это приводит к цикличности: когда цены покрывают только переменные расходы, никто не инвестирует. Со временем это приводит к недостатку производственных мощностей, цены начинают расти; предложение растет, возникает конкуренция, которая заставляет понижать цены опять до переменных расходов (с сопутствующими банкротствами), и цикл повторяется.

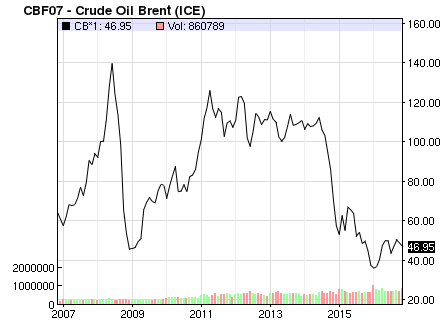

Возвращаясь к рынку нефти, его цикличность (и, как выше говорилось, полную непредсказуемость) трудно оспорить (рис. 4).

Рис. 4. Динамика стоимость нефти марки «Brent» на товарной бирже.

Тем не менее, она оспаривается теми, кому это выгодно.

Автору посчастливилось присутствовать на недавней презентации главного экономиста крупной нефтяной компании в Брюсселе. Человек, получающий миллионные бонусы благодаря сверхприбылям от рыночной «невидимой руки», вполне ожидаемо заявлял, что «рынок нефти работает». Когда было замечено, что спрос и предложение рынка нефти не изменились, а цена упала в три раза, он указал на статистику складирования нефти. По этой статистике «предложение увеличилось», потому и упала цена. Даже если это действительная причина (кстати, если бы этим все объяснялось, цена на нефть давно бы стала предсказуемой), называть такие экстремальные колебания «хорошо функционирующим рынком» является откровенной пропагандой. Но это очень выгодная идеология, потому как займись регуляторы рынком нефти, сверхприбыли и миллионные бонусы испарились бы.

Четвертая проблема, «цена конкуренции», идет в разрез с той позитивной аурой, которой пытаются окружить это явление. Приведем несколько примеров из проектной практики и статистику. Сотрудничая с частными компаниями, работающими в жесткой конкурентной среде, быстро замечаешь, насколько велики расходы на юридическую защиту. Например, во многих проектах автору приходится заниматься подписанием «договора о неразглашении коммерческой тайны». Под давлением конкуренции компании бьются за каждое слово в таких соглашениях, переговоры иногда занимают месяцы. А ведь ведущие частные юридические компании, помогающие оформлять эти договора, могут брать с клиентов до 1000 фунтов в час (The Guardian)!

Хорошо видна цена конкуренции и в газовом секторе. Как метко заметил руководитель одной газотранспортной компании, «без излишков мощности нет конкуренции» (к слову, газотранспортным компаниям выгодно иметь побольше мощностей, даже если они простаивают). В Европе, особенно восточной, сейчас ведется настоящая инфраструктурная битва за рынок и конкуренцию. Хотя существующих мощностей достаточно для удовлетворения спроса, строится и планируется построить значительное количество новых трубопроводов. Основная мотивация — повышение конкуренции за счет диверсификации инфраструктуры. Конечная цель — приведение цен к «экономически обоснованным». Однако мы показали выше, что изначальной проблемой является завышенность цен.

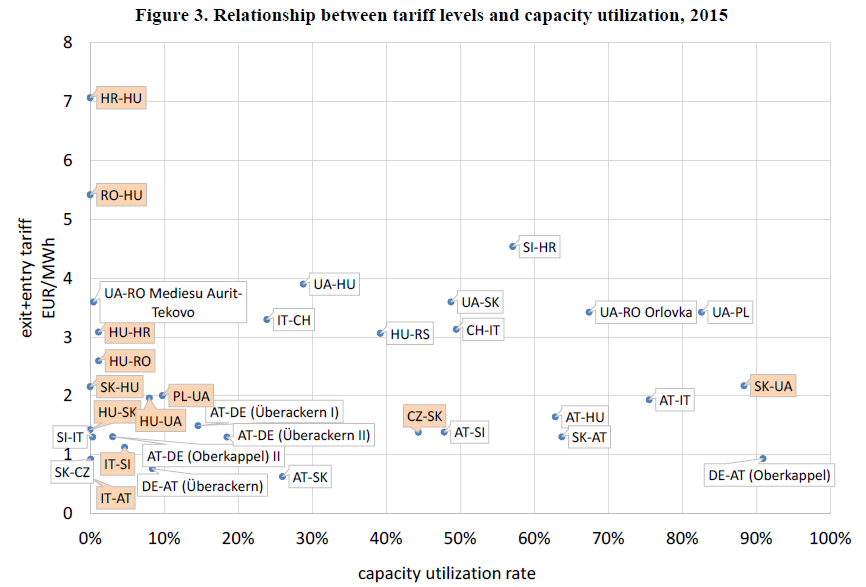

Любопытно, что экономические проблемы являются прямым следствием этой модели, но их пытаются решать в рамках того же подхода. Для иллюстрации расточительности расходов на конкуренцию внизу приводится оценка использования новых интерконнекторов (связующих трубопроводов) в юго-восточной Европе (рис. 5):

Рис.5. Отношение между процентом загруженности трубопровода (горизонтальная ось) и тарифом на его использование (вертикальная ось).

Новые трубопроводы обозначены красным. Первые две буквы в названии означают страну экспортера, а две другие — импортера (HU — Венгрия, SI — Словения, UA — Украина, RO —Румыния, PL — Польша, AT — Австрия, DE — Германия, IT — Италия, SK — Словакия, CZ — Чехия, CH — Швейцария, HR — Хорватия, RS — Сербия).

Как видим, многие интреконнекторы, особенно новые, простаивают. Однако расходы на их строительство приходится оплачивать потребителям. Перевешивают ли эти издержки преимущества от созданной конкуренции маршрутов, остается часто открытым вопросом, так как оценить эти преимущества практически невозможно ввиду выше приведенных проблем волатильности и непредсказуемости.

Выводы

Мы показали, что, несмотря на свое доминирующее в данный момент положение во многих странах и в Украине, а также интуитивную привлекательность, модель чистого рынка в экономике имеет огромные теоретические и практические провалы. С экономической точки зрения интересно отметить, что она претендует на высокую эффективность (оптимальность), но при более детальном рассмотрении видно, что именно эффективности ей и недостает. Особенно важным недостатком этой модели является большая расположенность к перераспределению материальных благ от потребителей к владельцам производства.

Важность данного результата состоит в том, что он объясняет противоречие между пропагандируемыми высокоэффективными результатами модели чистого рынка и существенными экономическими проблемами на практике. Также отсюда следует вывод о невозможности фундаментального разрешения указанных проблем в рамках существующей экономической модели.

Статья подготовлена в рамках работы Центра социальных и трудовых исследований

Источники:

Ebrahim Z., Inderwildi O. R., King D. A. Macroeconomic impacts of oil price volatility: mitigation and resilience.

EPRG Working Paper, 2015. Missing Money and Missing Markets: Reliability, Capacity Auctions and Interconnectors.

IEA, IEF, IMF and OPEC to G20 Finance Ministers, 2011. Extending the G20 Work on Oil price Volatility to Coal and Gas.

Oxford Institute of Energy Studies, 2013. OPEC: what difference has it made? Free Press, New York.

The Guardian. City law firms charging up to £1,100 an hour.

Yergin, D., 1991. The Prize: The Epic Quest for Oil, Money, and Power.