Михайло Небога

Офшорні зони використовуються для оптимізації/мінімізації податкового навантаження та забезпечення конфіденційності для власників отриманих доходів. Оптимізацію витрат за допомогою офшорів в тій чи іншій мірі здійснюють майже всі великі компанії, незалежно від країни, в якій вони працюють. Зокрема, згідно з дослідженням Offshore Shell Games 2015, 500 найбільших американських компаній тримають близько 2,1 трлн дол. в офшорах задля зменшення суми сплати податків, при цьому втрати бюджету США оцінюються в 620 млрд дол.

Дане явище неможливо викорінити цілком, але можливо взяти під контроль та за допомогою окремих механізмів мінімізувати вплив на економіку. Серед таких механізмів є податкове законодавство в частині контролю за трансфертним ціноутворенням, митне законодавство, законодавство по боротьбі із відмиванням незаконно отриманих коштів та ін. Певні кроки в даному напрямку вже зроблено шляхом прийняття закону про трансфертне ціноутворення. Проте практичне його застосування має безліч проблем.

За словами Тараса Кузьмича, в Україні на сьогодні діє вже четверта редакція закону про трансфертне ціноутворення, але в ньому є ще багато білих плям. Зокрема, чітко не прописано правила розрахунку показників рентабельності, групування операцій, застосування коригувань до цін на продукцію. Немає детального опису застосування методів трансфертного ціноутворення для фінансових операцій, як-от кредитно-депозитних, валютно-обмінних, операцій із цінними паперами, документарних операцій та інших. Залишилося достатньо можливостей, щоб уникнути контролю над трансфертним ціноутворенням. Одна з них ― це продаж продукції кінцевому споживачу через посередника, зареєстрованого в респектабельній юрисдикції, яка не увійшла до офшорного списку Кабміну, наприклад, Німеччині або Великобританії. Можливості для оптимізації сплати податків у таких країнах теж є. Даний офшорний список був затверджений розпорядженням КМУ від 23.02.2011 № 143-р. Проте до нього включено лише 36 країн, зокрема такі екзотичні країни, як Антигуа і Барбуда, Британські Віргінські Острови, Вануату, Острів Мен та інші. І хоч дана постанова на сьогоднішній день є чинною, однак практично не використовується в податковому законодавстві.

Значно більшу частину в торгових операціях складають часткові офшори, що мають пільгові ставки оподаткування, вимагають подання фінансової звітності, зокрема такі як Велика Британія, Кіпр, Гонконг. У зв’язку з цим від 2013 року, згідно з Податковим кодексом, Кабміном затверджується перелік держав із пільговим оподаткування (постанови від 25.12.2013 року № 1042-р, від 14.05.15 № 449-р, та 16.06.2015 № 977-р), в який включено держави (території), де загальна ставка податку на прибуток підприємств (корпоративний податок) на 5 і більше відсоткових пунктів нижча, ніж в Україні, та держави, з якими Україною не укладені міжнародні договори з положеннями про обмін інформацією. Станом на 1 січня 2015 року таких країн налічувалося 73, в тому числі і 29 країн, що офіційно визнані Україною офшорами. При торгівлі українськими компаніями з такими країнами застосовується додаткові заходи контролю експортних операцій.

Не лише ці країни використовуються для мінімізації витрат та максимізації прибутків компаніями. Важливим є контроль за торговими операціями із країнами, з якими укладено угоди про уникнення подвійного оподаткування. В окремих із них корпоративний податок є вищим за аналогічний в Україні, проте при виконанні певних умов він може бути значно зменшений. Також дані країни можуть мати значно привабливіші умови оподаткування капіталів, а конкретні ставки податків, способи оплати передбачаються в угодах, і до них не застосовуються привила Податкового кодексу. Станом на 01.01.2015 таких країн налічувалось 71, з яких 14 також належали до країн із пільговим оподаткуванням.

Основними схемами використання країн із пільговим оподаткуванням є:

- продаж товару за заниженими цінами;

- оплата консалтингових послуг та виплата грошей за використання прав інтелектуальної власності;

- придбання акцій у нерезидента.

Нерідко дані схеми є на межі закону, або й узагалі поза ним.

Так, згідно з типологією легалізації (відмивання) доходів, одержаних злочинним шляхом Держфінмоніторингу, найбільший ризик відмивання коштів мають такі сфери економіки, як зовнішньоекономічна діяльність, кредитно-фінансова сфера, паливно-енергетична галузь та ринок металу й корисних копалин. І серед них «лідером» є зовнішньоекономічна діяльність, зокрема торгівля високоліквідними товарами, такими як кольорові метали, хімія, окремі види сільськогосподарської продукції тощо. При цьому для реалізації схем виведення капіталів, згідно з даними Держфінмоніторингу, застосовуються такі прийоми:

- заниження ціни на експортовані товари;

- завищення ціни на імпортовані товари;

- фальшиві імпортні контракти, фіктивні кредитні угоди і т.д.

Також, згідно з даним дослідженням, до найбільш поширених фінансових механізмів, що використовуються для незаконних цілей шляхом конвертації та виведення коштів за кордон, належать:

- продаж фізичними особами-нерезидентами цінних паперів українських емітентів резидентам;

- оплата векселів українських емітентів, що пред’являються до сплати нерезидентами.

- виплати дивідендів за інвестиціями фірм-нерезидентів, які фактично належать українським громадянам.

Для визначення міри використання зазначених схем українськими суб’єктами господарювання, дослідимо статистичні данні експорту та імпорту товарів та послуг.

Експорт товарів

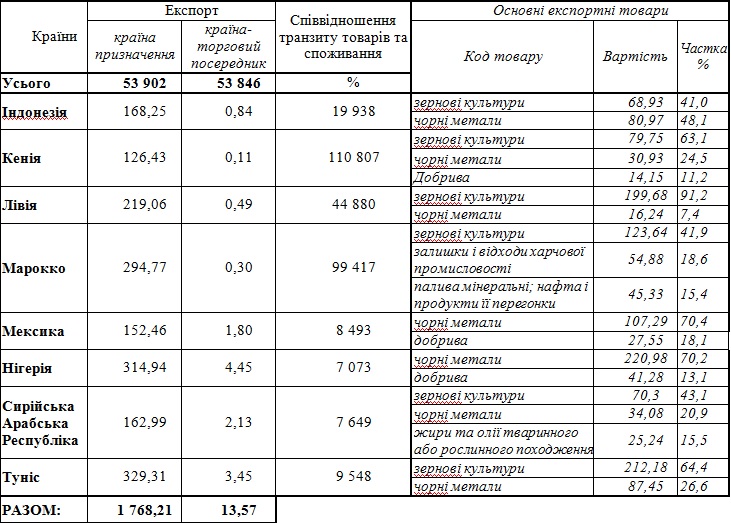

Українські експортери не стоять осторонь від можливості зменшення податкового навантаження та використовують країни із меншим ставками податків як транзитні для подальшої реалізації товарів. Так, у 2014 році 43% товарообороту України проходило через 8 країн, які в загальному обсязі споживають лише 2,41 % українських товарів (табл.1).

Таблиця 1

Основні країни-торгові посередники України при експорті товарів, млн дол. США (Держкомстат)

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Отже, враховуючи дисбаланс між обсягом споживання та обсягами торгівлі у даних країнах, можна дійти висновку, що, реалізуючи товари через пов’язаних осіб-нерезидентів або через комісіонерів, українські експортери концентрують значні прибутки саме за межами України. Товари, які за документами проходять транзитом через такі країни, фактично не перетинають їх кордонів, а транспортуються безпосередньо до країни призначення. Зокрема, наведені у Таблиці 2 країни, отримують лише 0,03% товарів у грошовому вираженні за прямими договорами, тоді як фактично споживають в понад сотню разів більше ― 3,3 % експорту України.

Таблиця 2

Основні країни призначення експорту товарів із України, млн. дол. США (Держкомстат)

Всі ці країни мають ставки податку на прибуток на 5 і більше відсоткових пунктів нижчі, ніж в Україні, і при здійсненні експортно-імпортних операцій українськими компаніями з їх пов’язаними особами, що зареєстровані у таких країнах, та при продажу товарів через комісіонерів-нерезидентів даних країн, такі операції є контрольованими. Проте норму щодо пов’язаності із нерезидентом досить легко обійти, зареєструвавши компанію у таких країнах на фізичну/юридичну особу, яка, згідно з реєстраційними документами, не матиме зв’язку з українським експортером.

Щодо товарів, для яких найчастіше використовують таку схему експорту, то це зернові культури, чорні метали, добрива, нафта і продукти її перегонки, тобто сировинний сектор. Таким чином, зважаючи на дані проведеного аналізу експорту, використання країн із пільговим оподаткуванням в якості країни-торговця, в якій акумулюються основні прибутки, є поширеною практикою серед українських експортерів.

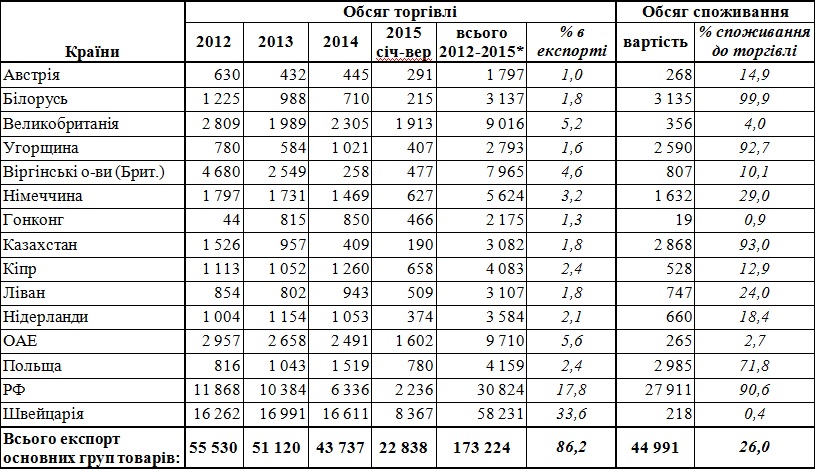

Визначимо масштаби використання низькоподаткових юрисдикцій при експорті Україною товарів. Загалом Україна експортує близько 80 товарних груп, визначених класифікатором зовнішньоекономічної діяльності. Проте обсяги експорту великої кількості видів товарів є незначними. Тому сконцентруємось на аналізі основних 15-х груп експортних товарів (табл.3). До такої вибірки ми включили ті групи товарів, які становлять понад 1% українського експорту кожна (в абсолютних цифрах – понад 630 млн. дол. США). До цих основних груп належало 81 % всього експорту України протягом 2012-2014 рр.

Таблиця 3

Обсяг експорту основних категорій товарів, млн. дол. США (Держкомстат)

Як бачимо, переважна більшість товарів ― це природні ресурси чи товари із незначним ступенем обробки, такі як товари металургії та їх первинна обробка, товари с/г та хімічної промисловості. Їх загальна частка в експорті ― 67,5%. Із 15 товарних груп такі товари із високою доданою вартістю, як машини та обладнання, складають лише 12% експорту, що свідчить про домінування сировинного напрямку експорту країни.

Основні країни-посередники при експорті вищевказаних груп товарів наведено у табл. 4. Через ці країни проходить 86 % українського експорту, але споживають вони лише 26 % з них. Відповідно, 60 % товарів проходять транзитом через дані країни і прибутки від їх продажу акумулюються в таких країнах-транзитерах.

Таблиця 4

Обсяг експорту основних категорій товарів за країнами, млн. дол. США (Держкомстат та ФДС)

Із даного переліку країн виберемо країни із низьким відсотком споживанням отриманих товарів та низьким податковим навантаженням, зокрема країни, в яких податок на прибуток на 5 % і більше нижчий за аналогічний податок в Україні. Таким країнами є Британські Віргінські острови, Кіпр, ОАЕ, Швейцарія та Ліван, з яких лише із Британськими Віргінськими островами в України відсутня угода про уникнення подвійного оподаткування.

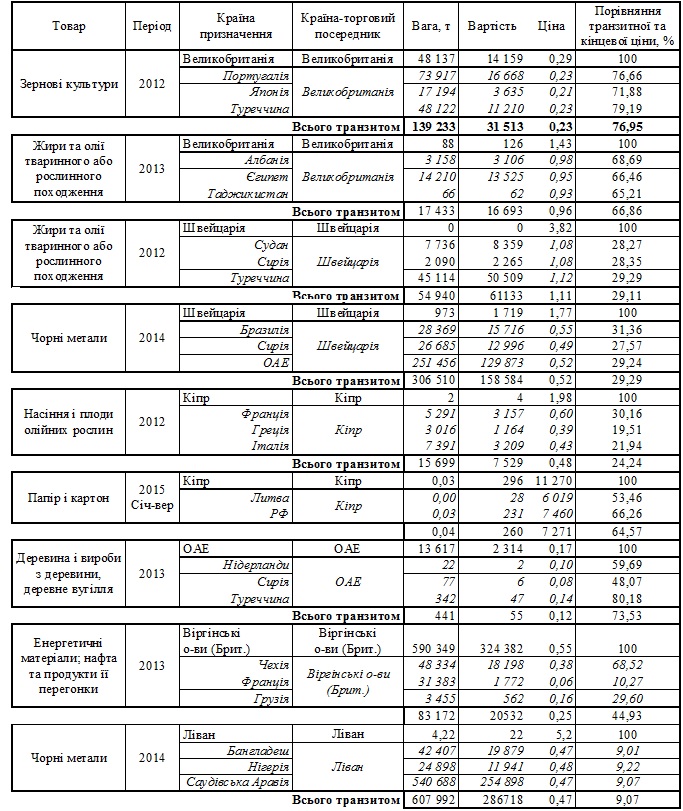

Для визначення обсягу прибутку, що залишається у таких країнах, проаналізуємо ціни на окремі товари при їх продажу безпосередньо країні-споживачу та країні-торговому посереднику (табл.5).

Таблиця 5

Експортні ціни на товари при їх продажу безпосередньо країні-споживачу та країні-торговому посереднику, тис. дол. США (Держкомстат)

Отже, згідно з проведеним аналізом, бачимо, що загалом при перепродажу товарів через країну-посередника ціна товарів нижча на 20%-90%. Безумовно, дані розрахунки не враховують такі особливості, як підвид товару, умови поставки, транспортну складову, проте можна із впевненістю стверджувати, що рівень прибутку, який виводиться з українського оподаткування, ― як мінімум 25 % і більше.

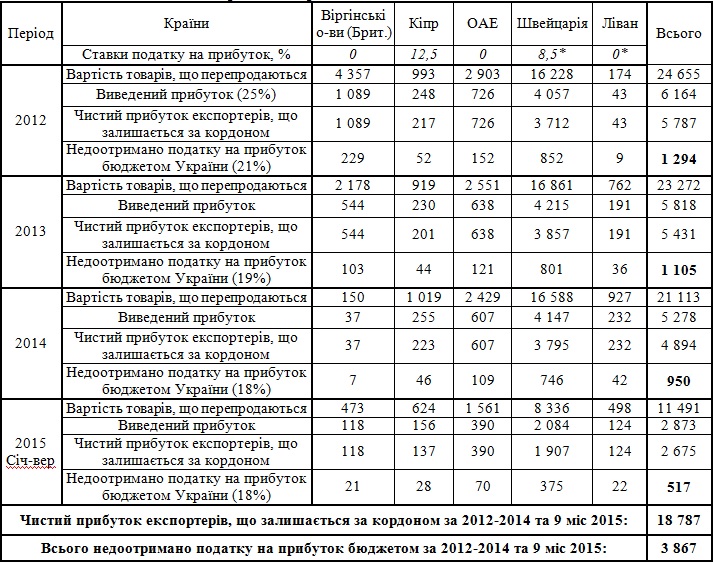

Враховуючи розмір виведеного прибутку та ставки його оподаткування в Україні, можна вирахувати недоотримані бюджетом України кошти від адміністрування даного податку. Також, враховуючи розмір податку на прибуток у країнах-постачальниках, можна визначити розмір додаткового капіталу українських експортерів, що залишається за кордоном і частина якого згодом повертається у вигляді прямих інвестицій. Дані розрахунки наведено у табл.6.

Таблиця 6

Розрахунок недоотриманого Україною податку від прибутку при експорті товарів через країни-торгові посередники, млн. дол. США (ДФС)

*Для окремих видів підприємств, окремих видів діяльності, галузей, територій тощо.

Сума недоотриманих податків від прибутку є розрахунковою та безумовно не враховує всі особливості оподаткування у тих чи інших країнах щодо розміру доходу окремого суб’єкта господарювання чи структуру його власності. Проте розмір таких недоотриманих податків лише по 5 країнах дає зрозуміти, що значним резервом для наповнення бюджету є реалізація механізмів контролю за трансфертним ціноутворенням.

Так, в середньому за рік при експорті товарів 15-ти груп у дані 5 країн за заниженими цінами та через країни-посередники, Україна втрачає 900-1200 млн. дол. податку на прибуток щорічно, що з урахуванням курсу долара складає більше половини суми отриманого бюджетом України даного податку у 2014 році – 39,56 млрд. гривень.

Ще більшим резервом для наповнення бюджету та інвестицій в економіку є акумульовані за кордоном капітали експортерів, які по 15-х групах товарів розрахунково склали 18,7 млрд дол. Враховуючи проведений аналіз, лише за допомогою ефективних механізмів контролю за трансфертним ціноутворенням можна в рази збільшити податкові надходження та додаткові інвестиції в економіку країни.

Про практичне застосування схем мінімізації податкового навантаження та акумулювання прибутків у більш сприятливих, з точки зору оподаткування, країнах не тільки приватними компаніями, а й суб’єктами господарювання державного сектору економіки, свідчить наведений далі приклад.

Згідно з дослідженням «Схем», харківський державний завод “Електроважмаш” майже 70% експорту товарів, робіт, послуг здійснює через непрямі контракти і з них близько 90% контрактів укладено з двома британськими фірмами, при тому, що більшість кінцевих споживачів продукції є резидентами Росії. В даному дослідженні зазначається, що в січні 2015 року “Електроважмаш” продав британській фірмі продукції на суму, еквівалентну 260 тисячам доларів. У тому ж місяці її перепродали російській компанії “Елмаш-ЛТО” за понад 320 тисяч доларів, що на чверть дорожче.

Імпорт послуг

Основними способами виведення коштів в імпортних потоках є оплата консалтингових послуг та виплата грошей за використання прав інтелектуальної власності, кредитів, позик. Це можна пояснити тим, що наприклад фіктивний ліцензійний договір дозволяє проводити значні суми коштів між учасниками й, оскільки оцінити нематеріальний актив (об’єкти інтелектуальної вартості) досить важко і часто сама вартість такої оцінки висока, складно застосувати методи трансфертного ціноутворення щодо звичайних цін. При цьому деякі об’єкти інтелектуальної власності не потребують офіційної реєстрації. Достатньо лише укласти ліцензійний або франчайзинговий договір та періодично перераховувати платежі на рахунок юридичної або фізичної особи, що є власником ідеї або винаходу.

Згідно з даними Держкомстату, наведеними у Таблиці 7, Україна імпортує такого роду послуг в середньому на 2,6 млрд. дол. за рік та у структурі загального імпорту послуг їх частка складає 35%-43%.

Таблиця 7

Імпорт професійних і фінансових послуг, млн дол. США (Держкомстат)

Все це доходи, отримані нерезидентами з джерелом їх походження з України та наведені у п. 141.4.1 Податкового кодексу України. Серед них можна виділити такі:

- проценти, дисконтні доходи, що сплачуються на користь нерезидента, у тому числі проценти за позиками та борговими зобов’язаннями, випущеними (виданими) резидентом;

- дивіденди, які сплачуються резидентом;

- роялті;

- лізингова/орендна плата, що вноситься резидентами або постійними представництвами на користь нерезидента ― лізингодавця/орендодавця за договорами оперативного лізингу/оренди;

- доходи від продажу нерухомого майна, розташованого на території України, яке належить нерезиденту, в тому числі майна постійного представництва нерезидента;

- прибуток від здійснення операцій з продажу або іншого відчуження цінних паперів, деривативів або інших корпоративних прав, визначений відповідно до цього розділу;

- брокерська, комісійна або агентська винагорода, отримана від резидентів або постійних представництв інших нерезидентів -стосовно брокерських, комісійних або агентських послуг, наданих нерезидентом або його постійним представництвом на території України на користь резидентів;

- внески та премії на страхування або перестрахування ризиків в Україні (у тому числі страхування ризиків життя) або страхування резидентів від ризиків за межами України та інше.

Згідно з Податковим кодексом України, дані види доходів оподатковуються так званим «податком на репатріацію» і для більшості з них ставка складає 15%, які сплачує резидент. Проте, якщо ж між Україною та країною нерезидента існує Угода про уникнення подвійного оподаткування, то застосовуються умови угоди, які можуть передбачати звільнення від оподаткування доходів, зменшення ставки податку або повернення різниці між сплаченою сумою податку і сумою, яку нерезиденту необхідно сплатити, відповідно до міжнародного договору України.

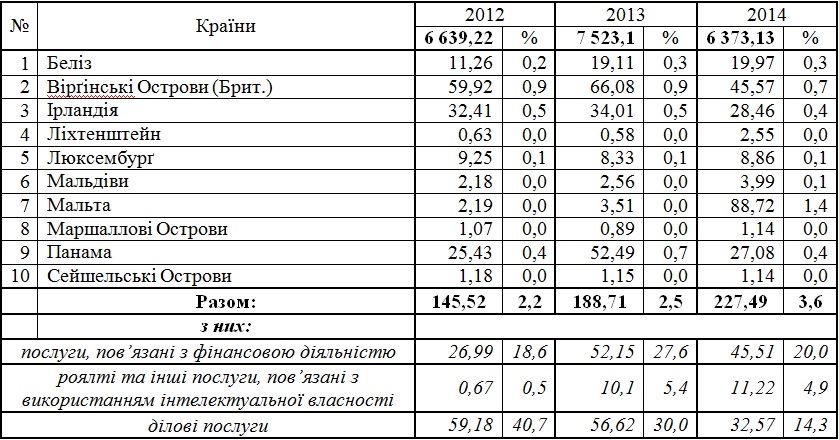

Враховуючи, що із 73 країн із пільговим оподаткуванням угоди про виключення подвійного оподаткування Україною укладено лише із 14-ма, то для виведення коштів через імпорт послуг використовуються переважно країни, які мають такі угоди. Це дозволяє компанії платити податки або на території, де здійснюється діяльність, або в країні, де вона зареєстрована. Статистика вказує, що із 59 країн, з якими відсутні такі угоди, імпортерами 95-99 % послуг є зазначені нижче 10 країн. Дані країни в загальній структурі імпорту надали послуг лише на 2,2-3,6%, які на 40 % складався із імпорту професійних, фінансових та ділових послуг (табл. 8).

Таблиця 8

Імпорт послуг із країн, з якими відсутні договори про уникнення подвійного оподаткування, млн. дол. США (Держкомстат)

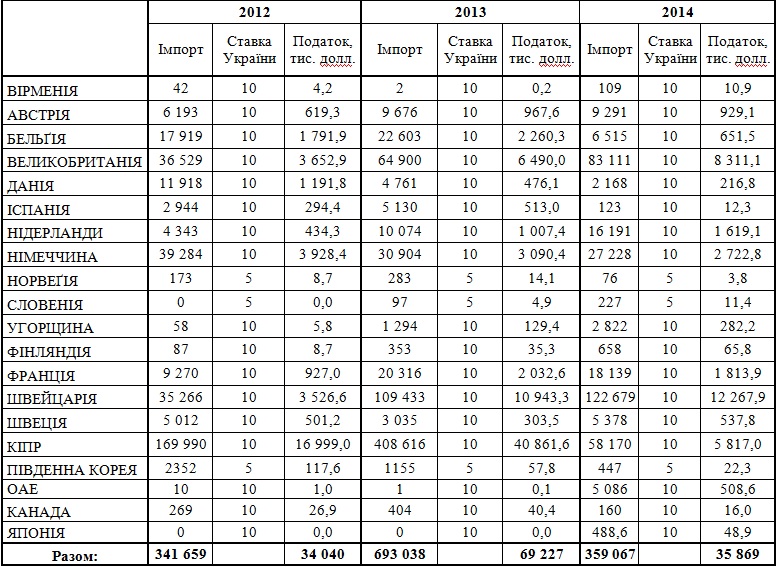

Визначимо масштаби виведення коштів через імпорт послуг на прикладі імпорту роялті.

Відповідно до Податкового кодексу, роялті ― це будь-який платіж, отриманий як винагорода за використання або за надання права на використання об’єкта права інтелектуальної власності, а саме на будь-які літературні твори, твори мистецтва або науки, комп’ютерні програми, кінематографічні фільми, будь-які права, які охороняються патентом, будь-які зареєстровані торговельні марки, права інтелектуальної власності на інформацію щодо промислового, комерційного або наукового досвіду (ноу-хау) та інше.

Безумовно, частина сплачених резидентами України коштів за отримані роялті дійсно спрямовані на отримання комп’ютерних програм, фільмів, прав на торгові марки. Проте значна частина коштів спрямовується на купівлю прав інтелектуальної власності, які не мають подальшого практичного використання в Україні, а основна мета їх купівлі ― це виведення коштів за кордон.

В даному контексті показовою є динаміка обсягу імпорту роялті із Кіпру. Зокрема, напередодні введення дію з 01 січня 2014 року нової угоди про уникнення подвійного оподаткування із Кіпром, якою ставки роялті збільшено від 0% до 5%, у 2013 році імпортовано із Кіпру роялті на суму 408,62 млн. дол., що у 2,4 рази більше ніж у 2012, а уже в 2014 ― лише 58,17 млн. дол. ― в 14 раз менше.

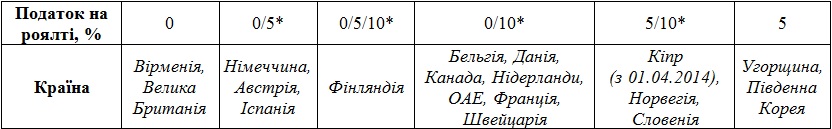

Таким чином, українські «імпортери» роялті максимально намагалися використали останні можливості пільгового оподаткування даної країни. У зв’язку із цим можна зробити висновок, що країни, в яких ставки оподаткування роялті не на рівні 0 %, є менш перспективними для виведення коштів через фіктивні угоди, і збільшення податку навіть до 5 % призводить до суттєвого зростання вартості даного механізму (табл. 9).

Таблиця 9

Податок на роялті у країнах, з якими підписано угоди про уникнення подвійного оподаткування, % (Угоди України про уникнення подвійного оподаткування)

|

Податок на роялті, % |

0 |

0/5* |

0/5/10* |

0/10* |

5/10* |

5 |

|

|

Країна |

Вірменія, Велика Британія |

Німеччина, Австрія, Іспанія |

Фінляндія |

Бельгія, Данія, Канада, Нідерланди, ОАЕ, Франція, Швейцарія |

Кіпр (з 01.04.2014), Норвегія, Словенія |

Угорщина, Південна Корея |

* В залежності від виду роялті

Так, згідно з угодами про уникнення подвійного оподаткування, ставки податків по роялті у таких країнах, як Білорусь, Бразилія, Єгипет, Сирія і Таїланд складають від 12% до 18% , тому не дивно, що із даних країн у 2014 році лише з Білорусі та Бразилії імпортовано в Україну роялті на 849,7 тис. дол. (0,2% від всього імпорту роялті). Але в більшості країн ставки роялті значно нижчі, ніж в Україні, і згідно з укладеними угодами, оподаткування даних доходів здійснюється в країні-імпортері. Зокрема, у 20 країн максимальна ставка роялті при певній структурі власності складає 5%. Загалом імпорт роялті в Україну саме з таких країн у 2013-2014 роках зберігався на рівні 80%.

Враховуючи «популярність» закупівлі роялті саме в країнах із його низьким оподаткуванням, для запобігання виведення коштів через даний механізм необхідно встановити певну ставку оподаткування у двох країнах, які беруть участь в операціях. Загалом це може бути ставка на рівні 10 %, і якщо імпортером є, наприклад, Вірменія чи Великобританія, то в Україні роялті оподатковуватиметься на всі 10%, якщо ж Угорщина ― то лише 5 %. Така ставка податку не матиме значного впливу на кінцеву ціну роялті, які є законними, і в той же час зробить невигідними схеми виведення коштів через роялті.

Розрахунок додатково отриманих платежів до бюджету при оподаткування роялті у сумі в 10% в Україні та країні-імпортері наведено у Таблиці 10.

Таблиця 10

Надходження до бюджету від запровадження загальної ставки податку на роялті 10 %, тис. дол. США

Загалом при введені оподаткування роялті у сумі в обох договірних країнах на рівні 10 % основним ефектом буде навіть не отримані бюджетом додаткові платежі, які складатимуть до 1 млрд. грн при збереженні обсягу імпорту роялті, а збереження сотень мільйонів доларів в Україні та їх подальше інвестування в економіку України.

Враховуючи значні обсяги імпорту послуг, пов’язаних з фінансовою діяльністю та ділових послуг, частина яких також використовується для отримання додаткового доходу шляхом оптимізації податкового навантаження, варто переглянути систему їх оподаткування та контролю.

Загалом, хоча наша країна закуповує технології, інновації, професійні послуги щорічно на суму 6-7 млрд. дол. США, основним експортним товаром України залишається сировина та товари із незначним ступенем обробки.

Підсумовуючи статистику, можна сказати, що експорт товарів з України лише у такі країни-торгові посередники, як Британські Віргінські острови, Кіпр, ОАЕ, Швейцарія та Ліван за 2012-2014 та 9 місяців 2015 року склав 83,1 млрд дол. США, що складає 50 % всього товарного експорту, з яких власне споживання ― лише 2,57 млрд дол. США (1,5%). Враховуючи, що це далеко не всі країни-транзитери український товарів, можна упевнено стверджувати, що більше половини товарного експорту України проходить через низькоподаткові юрисдикції та основна частина прибутків український експортерів осідає на рахунках у банках даних країн, а бюджетом втрачаються значні суми податку на прибуток.

При таких результатах ще більш небезпечним є нещодавнє рішення Кабміну від 16.09.2015 № 977-р виключити Швейцарію та ОАЕ із списку контрольованих за трансфертним ціноутворенням країн. Цікавим є і період його прийняття – початок осінньої ділової активності, в тому числі період зростання експорту зернових. Адже торгівля з цими країнами є одним із основних каналів виведення капіталів з України. Наслідком даного рішення стане виведення ще більших прибутків до офшорних юрисдикцій та невиконання Держаного бюджету України на 2015 рік. Підтвердженням цьому є фактичне надходження від податку на прибуток станом на 1 листопада склало 81 % загального плану на 2015 рік.

І лише за рахунок вжиття дієвих механізмів контролю за трансфертними операціями Україна може щорічно додатково отримувати як мінімум 1 млрд. дол. США податку на прибуток, що збільшить дане джерело поповнення бюджету на 60 % в порівняні із 2015 роком.

Також, враховуючи значні обсяги імпорту Україною послуг, пов’язаних із фінансовою діяльністю та ділових послуг, частина яких можуть бути фіктивними, варто переглянути систему їх оподаткування та контролю при імпорті з країн, з якими укладено угоди про уникнення подвійного оподаткування, що значно збільшить як податкові надходження, зокрема від оподаткування роялті на 30-40 млн. дол. США в рік, так і буде перешкодою для незаконного виведення коштів за кордон.

Статтю підготовлено в рамках роботи економічного відділу Центру соціальних і трудових досліджень

Посилання:

Пуститися берега. Найбільші “ухилянти” Америки. Режим доступу: [link].

Трансфертне ціноутворення: курс на деофшоризацію. Режим доступу: [link].

Економічна статистика / Зовнішньоекономічна діяльність. Держкомстат. Режим доступу: [link].

Типології легалізації (відмивання) доходів, одержаних злочинним шляхом. Режим доступу: [link].

Перелік держав (територій), у яких ставки податку на прибуток (корпоративний податок) на 5 і більше відсоткових пунктів нижчі, ніж в Україні станом на 25.12.2013. Режим доступу: [link].

Харківський «Електроважмаш» втрачає до чверті обороту через офшори – «Схеми». Режим доступу: [link].

Обобщенная информация о налоге с доходов из Украины для иностранных лиц (налоге на репатриацию). Режим доступу: [link].

Місячний звіт про виконання Державного бюджету України за січень-жовтень 2015 року. Режим доступу: [link].