Філософія податкової системи України

Прикро, але представники нинішнього уряду часто не можуть сформулювати своє бачення податкової системи країни без повторення забобонів Мілтона Фрідмана зразка 1962 року: «Філософія така: запровадження більш низьких ставок податків стимулюватиме економічну активність та в кінцевому рахунку приведе до збільшення доходу державного бюджету», – так пояснює своє бачення податкових реформ заступниця міністра фінансів Олена Макеєва 1.

Роблячи вимушене зізнання, що така «філософія»: «карає частину населення з низьким рівнем доходів та приносить користь багатшим», «а ставки податків [в Україні] не є найвищими порівняно з країнами ЄС, із якими ми маємо спільну радянську історію», Макеєва все ж таки заявляє, що Україна «не відхиляється від загальноєвропейських трендів у оподаткуванні». Зокрема, часткову відмову від єдиної ставки оподаткування незалежно від рівня доходів (flat tax rate) та посилення податкового навантаження з 2015 р. експерти розглядають як суто вимушений крок [1].

Водночас остаточний висновок Макеєвої залишається все-таки цілком у дусі Мілтона Фрідмана. На її думку, стратегічний напрям розвитку податкової системи полягає в «пошуку оптимальної системи оподаткування, що передбачає зміщення акцентів у оподаткуванні з прямих податків на непрямі». Отже, уряд робить акцент не на оподаткуванні прибутків олігархів (це були б прямі податки), а саме на збільшенні ваги непрямих податків (таких як ПДВ), що, фактично, є податками на кінцевого споживача за єдиною ставкою (flat rate). Отже, висловлюючись її ж словами, «оптимальна система оподаткування» полягає в «покаранні бідних» [2].

Як бачимо, очевидний факт, що «рівні» (flat) та непрямі податки посилюють соціальну нерівність, не ставлять під сумнів навіть архітектори податкових реформ. Несправедливість податкової зрівнялівки очевидна навіть із точки зору теорії граничної корисності, адже, погодьтеся, остання 1000 гривень для пенсіонера та олігарха мають дуже різну цінність. Тут справді мало що можна заперечити, адже знання елементарної арифметики цілком вистачить, щоб зрозуміти: 15% доходу особи, котра отримує трохи більше від прожиткового мінімуму, значно зменшать її можливості придбати навіть найнеобхідніші товари, а сплата навіть і 20% з особистого доходу в кілька мільярдів гривень, скоріше за все, взагалі не вплине на особисте споживання (особливо зважаючи на те, що ці 20% сплачуються лише з тієї частини прибутку, яку відповідний олігарх вирішив таки легалізувати на особисті потреби, адже прямі податки на прибуток великий бізнес, як відомо, майже не сплачує). У більшості країн Європи максимальна ставка податку на доходи фізичних осіб значно перевищує 50% і часто доходить до 75-80%, адже це стимулює бізнесменів реінвестувати прибутки, а не забирати їх із бізнесу, спрямовуючи на задоволення особистих потреб у споживанні розкішних авто та яхт.

Що ж до ПДВ та акцизів, то тут несправедливість оподаткування виявляється ще більш кричущою. Очевидно, що ці податки на кінцевого споживача в першу чергу обмежують доступність найдешевших товарів для найбідніших верств. Навіть 12 грн. податку за зайвий квадратний метр квартири може забрати суттєву частку доходу самотньої пенсіонерки, а ті самі 12 грн. у відношенні до доходу навіть айтішника (не кажучи вже про бізнесменів) сягатимуть близько 0% (з точністю в багато знаків після коми).

У затвердженому Стратегічному плані діяльності Міністерства фінансів «покарання бідних» задекларовано навіть чіткіше. Так, «Подальша лібералізація податкової та митної систем, сприяння полегшенню ведення бізнесу в Україні» (стор.5) розшифровується зокрема, як «зміщення акцентів із прямих податків на непрямі… Активізація переговорного процесу з укладання угод про уникнення подвійного оподаткування» (Додаток 1, стор.3) [3]. Те як, «зміщується акцент» можна проілюструвати більш технічними планами діяльності Державної фіскальної служби. Так, у Плані заходів Державної фіскальної служби (ДФС) з виконання Програми Уряду та Коаліційної угоди можна знайти цілий розділ, присвячений упровадженню нової системи адміністрування ПДВ, і лише одну згадку про податок на прибуток, яка стосується затвердження нової форми податкової декларації [4]. Що ж до поточних планів роботи ДФС, то від них складається враження, що на податок на прибуток у службі вже давно махнули рукою. Тут передбачено багато заходів зі збору ПДВ та інших непрямих податків, а податок на прибуток взагалі не згадується [5].

Отже, попри те, що, за висловом нобелівського лауреата Йозефа Стігліца, «Міф про те, що нижчі податки будуть сприяти величезному приросту заощаджень і стимулюватимуть сумлінну працю, виявляється, помітно суперечить фактам» [6, стор.329], уряд скоріше вважає, що тим гірше для фактів. Загалом, урядовці ладні скоріше дезінформувати суспільство, аніж відмовитися від своєї неоліберальної ідеології та міфології, яка вочевидь спрямована на подальше збагачення найзаможніших як раз за рахунок «покарання частини населення з низьким доходом».

Адже стратегія «зменшення податків на бізнес» уже довела свою неспроможність за часів правління Януковича, але уряд вперто ступає на ті самі граблі. За висновком експертів Національного інституту стратегічних досліджень: «…зниження ставок податку на прибуток підприємств упродовж 2011-2014 рр. (з 25 до 18 %) […] супроводжувалося зменшенням надходжень… Таким чином, однозначно апелювати до мультиплікативного зростання податкових надходжень відповідно до класичних економічних доктрин за зниження ставок оподаткування в Україні не виявляється можливим» [1, стор.6].

Насправді й самі архітектори «податкових реформ» не надто вірять у міфологеми Мілтона Фрідмана та розглядають їх радше як гасла для плебсу, що мають підтримувати серед малописьменних нижчих класів суспільства (включно до рівня бакалаврів та MBA більшості українських вишів та бізнес-шкіл) святу віру в ефективність та безальтернативність вільного ринку. Реальними цілями реформ, що, власне, і не надто приховують (згадаймо Сашу Боровика), є передача залишків державного майна в приватні руки та загалом зменшення ролі держави в економіці, тобто, зменшення обсягів перерозподілу на забезпечення мінімізації соціальних стандартів. Отже, знов-таки та сама політика збагачення найбагатших за рахунок бідних і тих, хто стануть бідними внаслідок такої політики [7].

Як слушно зауважує Стігліц, зменшення податків сприяє утворенню штучного бюджетного дефіциту, який, у свою чергу, «змушує скорочувати видатки, і, як наслідок, знижується роль держави в економіці». Тобто, «програма реалізовувалась незалежно від того, чи спрацює експеримент зі скороченням податків, як пророкувалося, чи ні». [6, стор.223]. Загалом, стратегію податкової реформи можна схарактеризувати саме як відсутність прагнення та планів системних змін і продовження курсу Януковича на збільшення податкового тиску на найманих працівників та дрібний бізнес. Курсу, який, власне, і був однією з причин Євромайдану. До того ж, є всі підстави вважати, що цей про-олігархічний курс проводиться зараз значно радикальніше [23].

Це, на жаль, не унікальна ситуація, адже аналогічні податкові реформи проштовхуються впрдовж останніх десятиліть у різних країнах світу. Джорж Сорос ще п’ятнадцять років тому звертав увагу, що після 1980 року в більшості західних країн «податки на капітал та внески до фонду страхування на випадок безробіття зменшились, тоді як інші форми оподаткування, особливо податки на споживання, дедалі збільшуються. Інакше кажучи, тягар оподаткування було перекладено з капіталу на громадян». Мільярдер Сорос бачить у цій тенденції одну з ознак кризи глобального капіталізму, яка виникає через зменшення реальної демократії навіть у провідних капіталістичних країнах та веде капіталістичну систему до самознищення [8, стор.123]. Ознак суттєвої зміни цієї тенденції до останнього часу не спостерігалося. Як наголошує в нещодавно виданій книзі Ждановська, податкові реформи, які проводяться зараз, «під приводом створення сприятливого “інвестиційного клімату”» також «мають за мету перерозподіл доходів від трудящих до капіталу» [9, стор. 170].

Реальний рівень податкового навантаження

Слід зазначити, що, незважаючи на поширені уявлення про надто велике податкове навантаження на бізнес та активну агітацію щодо зменшення податків, рівень загального податкового навантаження в Україні насправді не є високим. Загалом навіть офіційні цифри податкового навантаження (це визнає й Мінфін) є досить помірними. Однак реальне податкове навантаження на великий бізнес значно нижче від офіційної статистики.

Пояснимо чому. За даними Світового банку, в 2012 році (останні доступні дані) показник податкового навантаження як відсоток податкових надходжень до ВВП в Україні сягав– 18,2%. Хоча цей рівень дещо вищий від загальносвітового (14,3%), але він все-таки нижчий за середній у європейському та центрально-азійському регіоні (18,6%) [10].

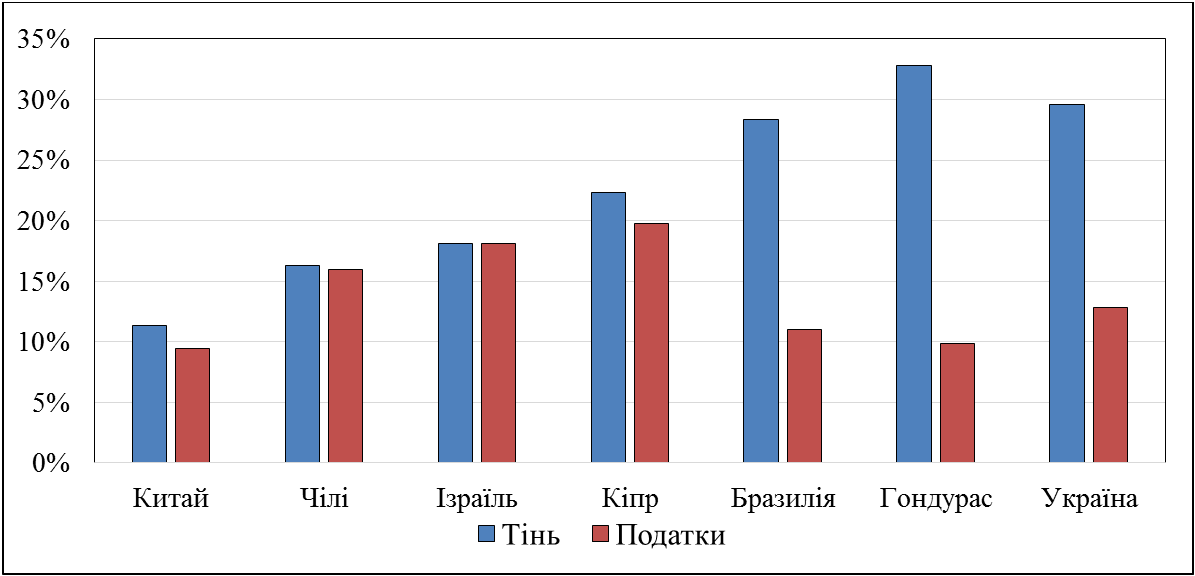

Але слід зауважити, що тут ідеться про співвідношення податкових надходжень із офіційним ВВП, який вираховується виходячи з офіційної звітності підприємств та установ. Враховуючи, що за даними Мінекономрозвитку в 2014 році тіньова економіка України сягала близько 42% ВВП (за середньосвітового рівня близько 22% і 18% для розвинених країн [11]), реальне податкове навантаження може складати вже близько 12,8%, тобто, буде значно нижчим від загальносвітового рівня [12].

Отже, якщо оцінити рівень податкового навантаження по відношенню до ВВП з урахуванням тіньового сектора, то Україна опиниться серед країн із дуже низьким реальним податковим навантаженням, але дуже високою часткою тіньової економіки. На рис.1 наведено відповідне порівняння України з деякими країнами, що розвиваються.

Рисунок 1. Тіньова економіка та реальне податкове навантаження у відсотках до ВВП з урахуванням тіньового сектора (власний розрахунок за даними Світового банку [10,13]

Дані щодо орієнтовних обсягів тіньової економіки взято з дослідження, яке також проводив Світовий банк [13]. Що стосується розвинених країн, то для них характерними є значно менші обсяги тіньової економіки, але й вищі рівні податкового навантаження. Специфіка України полягає в тому, що в тіні працює не тільки дрібний бізнес, але й насамперед великі експортні підприємства. Відповідна система склалася ще за часів відновлення економічного зростання на початку 2000-х років, коли за підтримки держави було сформовано потужні фінансово-промислові групи, орієнтовані на розвиток сировинного експорту з країни. Як зазначає Марко Бойцун: «змова між чиновниками та бізнесом призвела до консолідації регіональних політичних утворень навколо найпотужніших фірм, чиї керівники врівноважували вплив центру та самі конкурували одне з одним за вплив на центральні інституції. У свою чергу, їхні успіхи в мінімізації податкового тягаря переклали цей тягар на дрібніших бізнесменів…» [14].

Обсяги виробництва та доходи видобувних та металургійних підприємств постійно зростали, а фінансова звітність стабільно демонструвала збитки. Наприклад, у 2010 році сталеварний гігант «Азовсталь» збільшив обсяги доходів порівняно з попереднім роком на 14,2% до 35,8 млрд. грн., але водночас комбінат, як і попереднього року, показав збиток близько 200 млн. грн. Така штучна збитковість спостерігалася на більшості економічно активних підприємств, які явно нарощували виробництво та давали власникам дохід [15].

За найскромнішими оцінками аналітиків адміністрації ще президента Януковича у 2011-2012 роках, лише 5 найбільших олігархічних холдингів ухилилися від сплати податків приблизно на 15,5 млрд. грн., це, звісно, не рахуючи легальних схем «оптимізації» оподаткування, які могли давати їм у багато разів більшу «економію». Найбільш розповсюдженими порушеннями податкового законодавства тоді були штучні збитки та трансферне ціноутворення [16].

Показово, що в 2014 році найбільший рівень тінізації спостерігається якраз у видобувній галузі, у якій працюють майже виключно великі експортні підприємства найбільших олігархів країни. Як зазначено в дослідженні Мінекономіки, «рівень тіньового сектору в добувній промисловості збільшився до 52%», водночас характерним є те, що «при високій рентабельності в добувній промисловості значна кількість підприємств показує збиткові результати діяльності» [12, стор.15].

Під час «Євромайдану» Віктор Пинзеник, колишній міністр фінансів України та провідний економічний експерт партії «Удар», яка ще перебувала в той час у опозиції, схарактеризував відповідну систему оподаткування та новації Податкового кодексу як «звільнення олігархів від сплати податку на прибуток» [17]. На жаль, суттєвих змін у системі оподаткування олігархів, незважаючи на всі декларації, так і не відбулося. Навпаки, можна спостерігати певне посилення податкового тягаря, що лягає на кінцевих споживачів, найманих працівників та дрібний бізнес, і відповідне відносне зменшення податкового навантаження на олігархів. Разом із тим, у деяких галузях (наприклад, у добувній) олігархи працюють більше ніж наполовину в тіні, а в деяких (наприклад, у агробізнесі) є цілком легально звільненими від сплати податків. В обох випадках фактичний рівень податкового навантаження на бізнес олігархів є надзвичайно низьким.

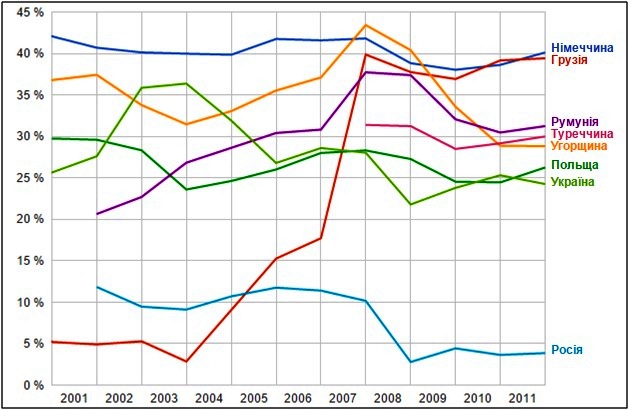

Не дивно, що частка надходжень від податків на дохід, прибуток та приріст капіталу (24,2% в 2012 році) складає значно меншу частину загального обсягу податкових надходжень, ніж у більшості сусідніх країн, крім хіба що Росії (Рис.2).

Рисунок 2. Податки на дохід, прибуток та приріст капіталу як частка доходу (Джерело:World Bank [19]).

Це означає перенесення податкового тягаря на кінцевих споживачів (у першу чергу на найманих працівників, самозайнятих і дрібний бізнес) [18]. Також слід враховувати, що в цій статистиці відображено й податки з прибутку корпорацій, і податок на доходи фізичних осіб (у першу чергу найманих працівників). А що стосується, здавалося б, великого (у відношенні до офіційного балансового прибутку) рівня корпоративних податків (52,9% у 2014 році), то ця статистична аберація пов’язана в першу чергу з тим, що великий бізнес майже завжди показує в своїй звітності штучно занижені обсяги прибутку, а часто навіть і збиткові результати діяльності [20].

Досить цинічно в такому контексті звучать заяви заступниці міністра фінансів України Олени Макеєвої про те, що «Великому бізнесу, що фактично годує країну, слід пропонувати найвищий сервіс…». Адже вся наявна статистика, в тому числі й та, яку наводить Макеєва, демонструє прямо протилежне – вся країна годує великий бізнес, який не сплачує податки, майже не інвестує та виводить прибутки з країни, остаточно її знекровлюючи [2]. А заяви міністра фінансів пані Яресько щодо більшого оподаткування олігархів та розширення податкової бази «за рахунок проблем тіньової економіки та більших податків із багатих» звучать явно нещиро, адже реальне вирішення проблем із тіньовою економікою могло би в кілька разів, якщо не на порядок, збільшити обсяги надходжень податку на прибуток підприємств [21].

Як відомо, бюджетоутворюючими податками в структурі доходів зведеного бюджету за 2014 рік були ПДВ – 41,1%, податок на доходи фізосіб – 16,2%, акцизний податок – 10,4% та податок на прибуток – 8,7%. Отже, непрямі податки з кінцевого споживача вже сягають більше як половини надходжень. Однак, у повній відповідності з «філософією» та планами діяльності уряду, у цьому році спостерігаємо тенденцію до подальшого перекладання податкового тягаря з бізнесу на фізичну особу. Національний інститут стратегічних досліджень говорить про це як про одну з основних тенденцій: «податок на доходи фізичних осіб починає відігравати все більш значущу роль, порівняно з податком на прибуток підприємств (відповідно 4,5-4,9 % ВВП проти 2,6-4,1 % ВВП у 2009-2014 рр.)» [22, стор.3]. Як зазначає Одосій, відповідна тенденція посилилася: «Якщо надходження від податку на прибуток підприємств заплановані навіть нижчими, ніж торік (35,9 млрд грн проти 39,9 млрд грн), то збір податку на доходи фізичних осіб має зрости на 235 (!) відсотків.» [23].

Отже, саме нездатність та небажання уряду вирішувати проблему оподаткування великого олігархічного бізнесу створюють системну проблему наповнення державного бюджету країни, яку уряд намагається вирішувати за допомогою збільшення податкового навантаження на фізичних осіб, посилення централізації бюджетної системи, вилучення коштів із місцевих бюджетів та їх перерозподіл. Про посилення централізації бюджетної системи свідчить, зокрема, і постійне зростання частки трансфертів у доходах місцевих бюджетів [18].

Доходи місцевих бюджетів та їх урізання під гаслом «децентралізації»

Проголошені урядом гасла децентралізації насправді не мають нічого спільного з реальністю, принаймні в бюджетній сфері. Особливо цинічним виглядає включення до доходів місцевих бюджетів нового джерела, 10% уже згадуваного тут податку на прибуток підприємств. Тобто, податку, обсяги збору якого неухильно зменшуються, і на який, як ми вже вказували, уряд не особливо й розраховує. Водночас це дає підстави місцевим громадам рішучіше вимагати детінізації діяльності зареєстрованих у відповідних одиницях адміністративно-територіального поділу підприємств. Зокрема, вимагати від них впровадження відкритої бухгалтерії [24].

Однак найбільшим джерелом наповнення місцевих бюджетів в Україні є все-таки саме податок на доходи фізичних осіб (ПДФО). Підручники з місцевих фінансів традиційно характеризують його як «найвагоміше за обсягом джерело наповнення дохідної частини місцевих бюджетів» [25, стор.48]. І справді, у 2005-2009 роках частка ПДФО в доходах загального фонду місцевих бюджетів сягала 70-78% (стор. 315).

У цьому році, незважаючи на значне зменшення частки ПДФО, яка зараховується до місцевих бюджетів, цей податок все ще залишається основним джерелом їх наповнення. Так, за даними Мінфіну, частка ПДФО в доходах місцевих бюджетів за січень-червень 2015 року склала 52,8% [26]. Значне скорочення частки ПДФО в структурі місцевих бюджетів спричинено саме централізацією бюджетної системи, яка відбувається зараз в Україні. До доходів місцевих бюджетів (крім Києва) замість 75% ПДФО з цього року зараховується лише 60%. До місцевого бюджету міста Києва замість попередніх 50% надходить 40% ПДФО, зібраного в межах відповідної адміністративно-територіальної одиниці [27].

Це, звісно, ще не найгірший варіант, адже влітку 2014 року розглядалися пропозиції урізати місцеві бюджети ще більше та залишити в бюджеті Києва лише 20% ПДФО [28]. Саме в площині розподілу податку на доходи фізичних осіб киян і полягала основна інтрига в формуванні цьогорічного бюджету Києва. Предметом торгу, умовно кажучи, між Кличком та Яценюком якраз і був відсоток ПДФО, який залишається столичному бюджету. Клично, наполягав на класичній ще з 90-х формулі «дерибану» – 50/50, але центр зміг вичавити з нього ще 10% – в обмін на 10% податок на прибуток.

Виходячи з опублікованих Мінфіном даних щодо виконання Зведеного бюджету за 1-й квартал, частку податку на прибуток у доходах місцевих бюджетів можна оцінити приблизно в 7,5%, тобто, як досить суттєву [29]. Однак податок на прибуток чомусь ігнорується Мінфіном у довідках про стан виконання місцевих бюджетів. Натомість у аналітиці Мінфіну за перше півріччя 2015 року фігурують податки, які забезпечують навіть менший відсоток наповнення: акцизний податок (7,2%) та податок на нерухомість (0,6%), а також друге за обсягом джерело наповнення місцевих бюджетів – плата за землю (14,9%). Частка надходжень від плати за землю перебуває на традиційно високому рівні (7-15%) вже принаймні десятиріччя і має, починаючи з 2007 року, стійку тенденцію до збільшення [30].

Можливо, підвищена увага Мінфіну до акцизного збору та податку на нерухомість пояснюється тим, що вони є цьогорічними новаціями. Отримання місцевими бюджетами доходів від ліцензування продажу підакцизних товарів розглядається як стимул боротися з незаконним обігом алкоголю й тютюну. Податок на нерухомість цього року перестав бути податком на багатих, і його будуть сплачувати всі мешканці власних квартир із площею понад 60 кв. м. [31].

Також суттєву роль у структурі місцевих бюджетів традиційно відіграють податок із власників транспортних засобів та єдиний податок суб’єктів малого підприємництва. Частка кожного з цих податків коливається, зазвичай, у межах 2-3% від податкових надходжень. Місцеві податки та збори сягають менше ніж 1,5%.

Отже, виходить своєрідне замкнене коло. Країна перебуває в борговій петлі, переживає бюджетну кризу, але водночас реальні податки на бізнес у країні ледь не найнижчі в світі й далі зменшуються, що посилює бюджетну кризу. А основне джерело формування місцевих бюджетів – податок на доходи фізичних осіб, обсяги збору якого прямо залежать від детінізації та здатності держави забезпечити верховенство права. Відповідно, децентралізація за умов подальшого зростання тіньової занятості та відсутності правозастосування трудового законодавства швидко призведе до банкрутства більшості місцевих бюджетів.

Таке реформування навряд чи сприятиме економічному зростанню й, без сумніву, посилить диспропорції між регіонами країни – тобто, бідних мешканців бідних регіонів буде покарано двічі. Проте воно цілком відповідатиме економічній філософії привладної олігархії, яка розглядає податкову реформу за принципом «один розмір штанів для всіх» як цілком прийнятний спосіб подальшого збагачення за рахунок перерозподілу суспільних багатств із пріоритетом власної приватної кишені. Тим паче, що все це можна виправдовувати ідеологію формальної рівності.

Посилання:

Стратегічні пріоритети і завдання податкової реформи в Україні, Аналітична записка. Національний інститут стратегічних досліджень. Відділ фінансової безпеки (Ю.В.Касперович) № 46, Серія «Економіка»: http://www.niss.gov.ua/content/articles/files/podatkova_ref-21822.pdf , стор.11.

Олена Макеєва, Філософія податкових реформ, Економічна правда, 26 березня 2015, http://www.epravda.com.ua/columns/2015/03/26/535563/

Стратегічний план діяльності Міністерства фінансів України на 2015 бюджетний рік та два бюджетних періоди, що настають за плановим (2016–2017 роки), http://www.minfin.gov.ua/file/link/403777/file/plan.pdf

План заходів ДФС України з виконання Програми діяльності Кабінету Міністрів України та Коаліційної угоди у 2015 році, http://sfs.gov.ua/data/files/37829.doc

План роботи Державної фіскальної служби України на 2015 рік, http://sfs.gov.ua/data/files/98646.pdf

Стиглиц Джозеф, Ревущие девяностые. Семена развала / Пер. с англ. Г.Г.Пирогова, М:Современная экономика и право, 2005.-424 с. (Joseph E. Stiglitz, The Roaring Nineties. Seeds of Destruction., New York: W.W.Norton &Company, 2003).

Саша Боровик, скріншот поста у фейсбук: https://www.facebook.com/photo.php?fbid=10152793490386516&set=a.10150208275601516.312509.750581515&type=1

Сорос Дж. Кризис мирового капитализма. Открытое общество в опасности. Пер. с англ. – М.: ИНФА-М, 1999. – XXVI, 262 c.

Ждановская А.А. Куда ведут Россию МВФ, Всемирный банк и ВТО? Кн.2: Россия в неолиберальной петле. – М.ЛЕНАНД, 2015. – 264с.

World Bank Open Data. Indicators. Tax revenue (% of GDP). http://data.worldbank.org/indicator/GC.TAX.TOTL.GD.ZS

Ceyhun Elgin, Oguz Oztunali. Shadow economies all around the world: Model-based estimates http://www.voxeu.org/article/shadow-economies-around-world-model-based-estimates

Тенденції тіньової економіки в Україні у 2014 році. Міністерство економічного розвитку і торгівлі. Департамент економічної стратегії та макроекономічного прогнозування. 15.05.2015. http://me.gov.ua/Documents/Download?id=6d4dea98-c4b3-4642-a383-edbadbf60e73

Friedrich Schneider, Andreas Buehn, Claudio E. Montenegro, Shadow Economies All over the World. New Estimates for 162 Countries from 1999 to 2007. Policy Research Working Paper 5356. The World Bank Development Research Group. Poverty and Inequality Team & Europe and Central Asia Region. Human Development Economics Unit. July 2010.

https://openknowledge.worldbank.org/bitstream/handle/10986/3928/WPS5356.pdf?sequence=1

Бойцун Марко. Стратегія розвитку і режим накопичення: повернення капіталізму в Україні. Спільне: http://commons.com.ua/strategiya-rozvitku-i-rezhim-nakopichennya-povernennya-kapitalizmu-do-ukrayini/

Сергей Семенов, Убыточные миллиардеры. Сколько олигархи не платят в украинский бюджет? (Добавлено) http://www.ostro.org/general/economics/articles/355618/

Андрей Вышинский, Платят ли олигархи налоги. Економічна правда, 21 мая 2013, http://www.epravda.com.ua/rus/publications/2013/05/21/375832/

Пинзеник Віктор. Провладні депутати намагаються звільнити олігархів від сплати податку на прибуток. Пресс-реліз партії «Удар» 19.12.2013,

http://klichko.org/news/?id=20802

Оцінка дисбалансів у бюджетній сфері та шляхи їх подолання. Аналітична записка. Національний інститут стратегічних досліджень. Відділ фінансової безпеки. (Л.Г. Шемаєва, Н.В. Корень),

http://www.niss.gov.ua/articles/1800/

World Bank Open Data. Indicators. Taxes on income, profits and capital gains (% of revenue), http://data.worldbank.org/indicator/GC.TAX.YPKG.RV.ZS

World Bank Open Data. Indicators. Total tax rate (% of commercial profits), http://data.worldbank.org/indicator/IC.TAX.TOTL.CP.ZS

Министр финансов Украины Наталья Яресько хочет увеличивать налоги для олигархов, виступ в Верховній раді, 29.05.15, http://podrobnosti.ua/2037345-ministr-finansov-hochet-uvelichit-nalogi-oligarham.html

Стратегічні пріоритети і завдання податкової реформи в Україні, Аналітична записка. Національний інститут стратегічних досліджень. Відділ фінансової безпеки (Ю.В.Касперович) № 46 Серія «Економіка»: http://www.niss.gov.ua/content/articles/files/podatkova_ref-21822.pdf

Олександр Одосій, Взаємозв’язок бюджетної та боргової політики, Спільне, 11.06.15, http://commons.com.ua/byudzhet-ta-borgova-politika-ukrayiny/

Закон України Про внесення змін до Бюджетного кодексу України щодо реформи міжбюджетних відносин (Відомості Верховної Ради (ВВР), 2015, № 12, ст.76): http://zakon4.rada.gov.ua/laws/show/79-19

Власюк Н. І. Місцеві фінанси: навч. посіб. / Власюк Н. І., Мединська Т. В., Мельник М. І. – К.: Алерта, 2011. – 328 с.

Довідка щодо стану виконання місцевих бюджетів. Виконання доходів місцевих бюджетів за січень-червень 2015 року. Доступ: [link]

Бюджетний кодекс України, http://zakon4.rada.gov.ua/laws/show/2456-17/

Зміни до Бюджетного кодексу: глибинні реформи чи косметичний ремонт?, Ілона Сологуб: http://tyzhden.ua/Economics/127423

Показники виконання Зведеного бюджету України за І квартал 2014-2015 років, [link]

Аналіз надходжень плати за землю в Україні, http://www.finalearn.com/lifers-358-1.html

Сергій Карелін, Що приховує бюджетна децентралізація,— Економічна правда, 09.02.2015, http://www.epravda.com.ua/columns/2015/02/9/526144/view_print/

Notes:

- Слід зауважити, що в книжці Фрідмана «Капіталізм і свобода», на яку посилається шановна заступниця, насправді немає такого висловлювання, і присвячено книжку в основному моральному засудженню всякої солідарності. Зокрема, «як перший та найбільш наболілий крок у державній політиці» Фрідман пропонує, зокрема, «ліквідацію всіх заходів, які підтримують профспілкову монополію» та застосування до профспілок «законів, що стосуються пошкодження чужого майна та перешкоджання діяльності приватних осіб». Із точки зору Фрідмана, «монополією» є всі гарантії діяльності профспілок, зокрема колективні договори та заборони на звільнення під час страйку. У податковій політиці пропозиції Фрідмана зводяться до повного скасування податку на прибуток (corporate tax) та прогресивного оподаткування доходів. Тобто, мова у Фрідмана все-таки про зниження податків не для всіх, а для найбагатших [Фридман М., Капитализм и свобода / Пер. с англ., М. : Новое издательство, 2006. – 240 с.]. ↩