Захар Попович, Володимир Гошовський

Стаття підготовлена в рамках роботи економічного відділу Центру соціальних і трудових досліджень.

До питання про недосконалість міжнародної системи реструктуризації державних боргів

Дефолт не є чимось винятковим та екстраординарним у світових фінансових відносинах. Деякі країни, серед яких не тільки латиноамериканські, але також європейські, проводять у стані дефолту більше половини своєї фінансової історії. Так, всього у світі за період з 1820 року і до цього часу було зафіксовано 248 випадків дефолту у 107 суверенних країнах. Найчастіше дефолти виникали в країнах Південної Америки ― Еквадорі, Мексиці, Уругваї та Венесуелі; кожна з цих країн оголошувала дефолт щонайменше 8 разів, часто демонструючи феномен «серійних дефолтів». Країни Еквадор та Гондурас провели у стані дефолту більше ніж 120 років кожна, а Греція перебувала у цьому стані понад 90 років.

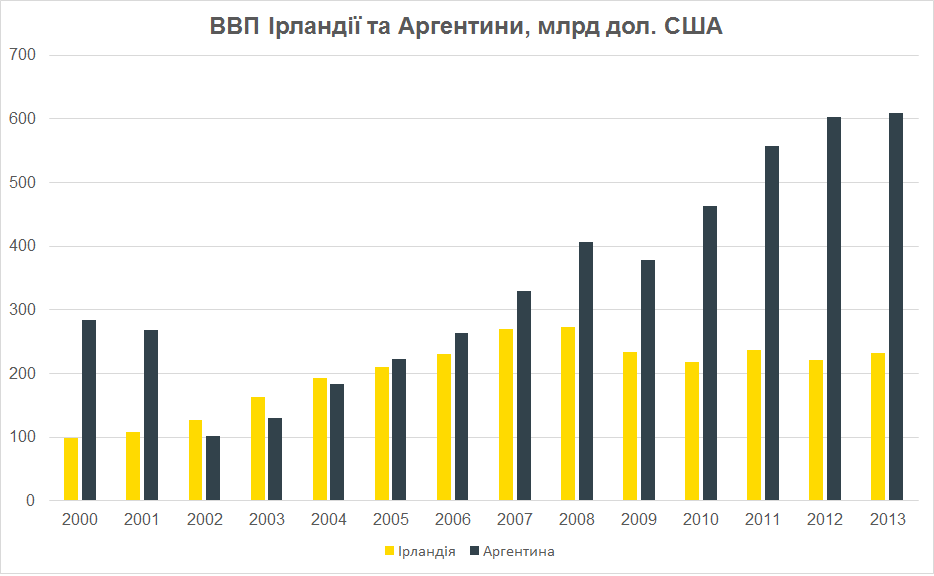

У той же час дефолти в різних країнах мали різний вплив на світову фінансову систему. До початку 2000-х років найбільшим за всю історію людства залишався дефолт, оголошений у 1918 році РСФСР за прем’єрства В. Леніна. З початком нового тисячоліття «лідерство» перехопили спочатку Аргентина, яка оголосила у 2001 році дефолт на більшу суму (близько 100 мільярдів доларів), а потім Греція з дефолтом на суму 220 мільярдів євро у 2012 році. На сьогодні грецький дефолт залишається найбільшим у світі, а його наслідки до цього часу відчутні не тільки для європейської, але і для світової фінансової системи. Наслідки дефолту для країни-боржника також бували дуже різними. Наприклад, досвіди Аргентини 2001 року та Росії 1998 року вважаються прикладами вдалих дефолтів, які, незважаючи на значний обсяг списаної заборгованості та одностороннє оголошення, призвели до швидкого відновлення економічного зростання в цих країнах. У той самий час, у таких країнах, як Ірландія (2010) та Греція (2012) дефолт та реструктуризація не призвели до відновлення економіки, а навпаки сприяли поглибленню кризи.

Якщо оцінювати наслідки дефолтів з точки зору соціально-економічного розвитку країн, які наважилися на такий крок, то найбільш вдалим можна вважати досвід Аргентини. Між 1998 та 2002 роками в Аргентині відбувалася серйозна рецесія, спричинена наслідками неоліберальної політики, що проводилася за погодженням з Міжнародним валютним фондом (далі ― МВФ) (Blustein 2004). Згубний вплив цієї політики підтверджується навіть незалежним аудитом, проведеним невдовзі на замовлення самого МВФ (IEO 2004).

"Економічна політика кірчнеризму була прямо протилежною до неоліберальної та передбачала протекціоністські заходи для захисту аргентинської промисловості та забезпечення зайнятості в країні."

26-го грудня 2001 року Аргентина в односторонньому порядку оголосила дефолт по зовнішніх боргах, які на той момент оцінювалися приблизно у 93 мільярди доларів США. З 82 мільярдів доларів, по яких тоді було офіційно оголошено дефолт, 51% запозичень було здійснено у трирічний період з 1998 по 2001 роки. Потік зовнішніх інвестицій, яких було дуже багато в попередні роки, майже повністю припинився у період з 2001 по 2003 (після чого невдовзі відновився у попередньому масштабі). Аргентинський песо, що раніше був прив’язаний до долара за курсом 1 до 1, було девальвовано до рівня 4 до 1, що, відповідно, означало інфляцію більше 40% на рік та падіння реального ВВП на 11% у 2002 році (Hornbeck 2013). Цікаво, що протягом п’яти років з моменту дефолту Аргентина взагалі не сплачувала нічого ані по тілу, ані по процентах своїх попередніх боргових зобов’язань. При цьому країна, принаймні на цей період, повністю відмовилася від співпраці з МВФ.

Процес часткової реструктуризації боргу (який і досі не завершено) почався тільки 19-го січня 2005 року із частковим відновленням платежів по заборгованості в розмірі 82 мільярдів доларів США. Відповідно до другого етапу реструктуризації боргу у 2010 році, було відновлено обслуговування 93% бондів при умові виплати лише 30% їх номінальної вартості та відтермінуванні виплат. Після досягнення такої домовленості по цих бондах було відновлено регулярні виплати. Таким чином, можна констатувати, що Аргентина досягла списання більше ніж половини боргу (більше 90% бондів було списано на 70%). За рахунок мораторію на обслуговування боргу протягом п'яти перших років після дефолту країні вдалося акумулювати значні ресурси та провадити ефективну економічну політику, що сприяла швидкому економічному відновленню країни. Протягом більше ніж десяти років у країні послідовно проводилася економічна політика, спрямована на розвиток власної промисловості та внутрішнього ринку, яка згодом отримала назву кірчнеризму (іспанською ― kirchnerismo) за ім’ям Нестора Кірчнера (Néstor Kirchner), президента Аргентини у 2003―2007роках. Економічна політика кірчнеризму була прямо протилежною до неоліберальної та передбачала протекціоністські заходи для захисту аргентинської промисловості та забезпечення зайнятості в країні. Зокрема, здійснювалася політика імпортозаміщення, та було введено заборону на імпорт товарів, аналогічних тим, що вироблялися в достатній кількості всередині країни аргентинськими товаровиробниками. Відповідно, аргентинський уряд був і залишається принциповим противником утворення будь-яких багатосторонніх чи двосторонніх зон вільної торгівлі. Зокрема, незважаючи на наполягання адміністрації Буша, Аргентина у 2005 році відмовилася від підписання угоди FTAA.

Просуваючи неокейнсіанську політику, Аргентина змогла подолати економічну кризу, домогтися суттєвого збільшення податкових надходжень до бюджету, позитивного балансу зовнішньої торгівлі та суттєвого зростання ВВП. При цьому країні вдалося досягнути значного просування і в захисті прав людини. Зокрема, були нарешті скасовані закони часів хунти, що обмежували права людини. Було проведено люстрацію правоохоронних органів від осіб, які були причетні до порушень прав людини (Epstein 2006).

Важливим компонентом аргентинського економічного дива є також безпрецедентний розвиток кооперативів у промисловості. Після кризи 2001 року в Аргентині почали масово закриватися фабрики та заводи; відповіддю на це з боку робітників став масовий рух під гаслом «Захоплюй, захищай, виробляй!». Робітники захоплювали полишені власниками фабрики, відновлювали їх та запускали виробництво вже на кооперативних засадах ― тобто вводили нові принципи: фабрика належить усім робітникам, прибутки розподіляються порівну, основні рішення приймаються на загальних зборах усіх робітників фабрики. Між 2001 та 2004 роками тільки у Буенос-Айресі було організовано 290 таких кооперативів. Здебільшого на кооперативних підприємствах працюють до 100 осіб, але серед самоврядних підприємств є і відносно великі ― з 450 робітниками. Загалом, зараз в Аргентині близько 170-200 захоплених, або іншим чином відновлених підприємств, на яких працює близько 10 000 робітників. В 2004 році було прийнято закон, який легалізує націоналізацію фабрик із подальшою передачею їх трудовим колективам (Ждановская 2015:240―241).

На противагу аргентинському досвіду, одним із найбільш драматичних та невдалих прикладів дефолту можна вважати реструктуризацію боргу Ірландії у 2010 році, яка протягом першої декади сторіччя вважалася новим «кельтським тигром» та демонструвала високі темпи економічного зростання (на відміну від багатьох країн Африки та Латинської Америки, які хронічно потерпають від економічних криз, депресій та серійних дефолтів, що тільки поглиблюють кризовий стан). На початку 2000-х в Ірландії проводилася політика дерегуляції та зменшення корпоративних податків. Зокрема, податок на прибутки корпорацій було знижено до безпрецедентних в Європі 12,5%, а фактична ставка податку для ТНК, чий бізнес розташовувався в країні, складала 3-4% ― мрія кожного CEO! У 2007 році Ірландія мала нульовий бюджетний дефіцит, а в 2008 ― нульовий рівень безробіття. Здавалося, в цьому земному раю виграє кожен. Наймані працівники мали роботу (хай часто і нестабільну), їхні сім’ї були заклопотані споживанням, а місцеві та іноземні бізнесмени отримували екстраординарно високі прибутки.

Фінансова дерегуляція спровокувала бум іпотечного та споживчого кредитування. Загальний обсяг боргів домогосподарств складав напередодні кризи близько 190% ВВП. Це, звісно, сприяло швидкому розвитку будівництва, а в банківському секторі спостерігалося експоненційне зростання. Відповідно, почала формуватися іпотечна та біржова бульбашка, адже загальна капіталізація фондового ринку, випущених бондів та банківських активів перевищила ВВП у 14 разів (аналогічні тенденції спостерігалися, до речі, і на українському ринку (Кравчук 2015)). У вересні-жовтні 2008 року відбувся колапс, компанії закривалися та залишали країну, безробіття зросло з 0% у 2008 році до 14% у 2010. Через те, що дуже багато сімей втратили можливість сплачувати за іпотечними кредитами, а вся банківська система опинилася на межі банкрутства, уряд був вимушений гарантувати банківські депозити на загальну суму в розмірі 480 мільярдів євро (приблизно три ВВП Ірландії, один із яких рівний 168 мільярдам). Було націоналізовано Irish Alied Bank, який виступав основним іпотечним кредитором та мав портфель кредитів обсягом 48,5 мільярдів (близько 30% ВВП).

Експорт зменшився, доходи державного бюджету різко впали. Дефіцит бюджету зріс із 14% ВВП у 2009 році до 32% у 2010 (більше ніж половина цього зростання припадає на масштабну допомогу банкам: 46 мільярдів інвестицій у статутний капітал та 31 мільярд на придбання токсичних активів).

Наприкінці 2010 року було погоджено масштабний Європейський план кредитної допомоги Ірландії на 85 мільярдів євро (22,5 мільярди від МВФ), який здійснювався в обмін на зобов’язання проводити політику економії бюджетних коштів (austerity) й у наслідок якого значно впала купівельна спроможність домогосподарств, зменшилися обсяги споживання. Відбулося також зниження державних видатків на соціальне забезпечення, оплату державних службовців, інвестицій в інфраструктуру, а також обсягів збору податків. В результаті реалізації плану суворої економії:

- Було звільнено 24750 державних службовців (8% робочої сили);

- Ті, хто заново влаштовувався на роботу, отримували на 10% менше;

- Зменшення соціальних трансферів призвело до різкого зменшення доступності медицини, заморожування пенсій;

- Зростання податкового тягаря для більшості громадян, які вже були жертвами кризи: ПДВ було збільшено з 21% до 23% у 2014 році, запроваджено новий податок на володіння житлом, зменшено мінімальну погодинну ставку оплати праці з 8,65 до 7,65 євро.

"Як можна бачити, зокрема, з динаміки ВВП Ірландії (Рис.1), неоліберальна політика «суворої економії» фактично заблокувала економічне зростання, а боргове ярмо і так звана «допомога» використовуються світовими фінансовими інституціями як засіб примусу до такої політики."

Процент за кредитами для Ірландії був досить високим. За кредитом МВФ ― 5,7%, а за кредитом ЄС ― 6,05% (Toussaint 2012:163-164). Не дивно, що економіка Ірландії досі так і не відновилася, та зараз, більше ніж через шість років після кризи, ВВП країни все ще на 8% менший від докризового рівня. Через п’ять років після кризи ВВП Ірландії залишався більш ніж на 15% відсотків меншим ніж докризовий (84,76% ВВП 2008 року). Для порівняння, ВВП Аргентини через 5 років після кризи та дефолту майже повністю відновився (98,43% докризового), а зараз перевищує докризовий рівень більше ніж у два рази.

При цьому Ірландія, як і Україна, ніколи не оголошувала дефолт в односторонньому порядку, а завжди отримувала міжнародну допомогу та домовлялася про реструктуризацію боргу зі своїми кредиторами. Однак очевидна неспроможність країни обслуговувати свої боргові зобов’язання усе ж призвела до необхідності реструктуризації, яка і була проведена за згодою кредиторів у 2013 році під зобов’язання продовжувати нищівну для країни неоліберальну політику «суворої економії». Відповідна угода з Європейським центральним банком передбачала реструктуризацію боргу в розмірі 85 мільярдів євро. Завдяки продовженню програми кредитування до 2053 року, сума виплат в найближчі десять років скоротиться на 20 мільярдів євро, але жодного списання заборгованості не передбачено.

Як можна бачити, зокрема, з динаміки ВВП Ірландії (Рис.1), неоліберальна політика «суворої економії» фактично заблокувала економічне зростання, а боргове ярмо і так звана «допомога» використовуються світовими фінансовими інституціями як засіб примусу до такої політики. Ця політика закономірно призвела до банкрутства, але замість того, щоб вчасно оголосити дефолт ще у 2009-2010 роках, було вирішено за будь-яку ціну рятувати приватні банки та націоналізувати збитки приватного бізнесу, оплачуючи їх за рахунок зниження рівня життя більшості населення та припинення економічного зростання.

Рис. 1. ВВП Ірландії та Аргентини в млрд. доларів США в поточних цінах. Джерело: ООН, UN data.

Отже, можна стверджувати, що оголошений в односторонньому порядку дефолт за певних умов та певної економічної стратегії розвитку може краще вплинути на швидке відновлення економічного зростання та навіть забезпечити фактично більш швидке повернення на світові фінансові ринки запозичень, ніж певні варіанти реструктуризацій за попереднім погодженням із кредиторами. Такий стан речей пояснюється в першу чергу недосконалістю міжнародної системи реструктуризації державних боргів.

На прикладі Ірландії видно, що досить ризиковано намагатися слідувати букві наявних угод та всім процедурам, які утворюють наявну міжнародну систему реструктуризації державних боргів (якщо про існування останньої взагалі можна говорити). Недосконалість цієї так би мовити системи багато в чому пояснюється історією її формування та пріоритетами її архітекторів.

Раніше, коли країни, що розвиваються, вдавалися до надмірних запозичень, США та Європейські держави просто відправляли свої збройні сили, щоб змусити такі країни повернути борги. Франція усередині XIX сторіччя вводила війська в Мексику; Британія у 1882 вторглася до Єгипту; коаліція європейських держав бомбардувала Каракас у 1902 році, а США донедавна регулярно практикували подібні заходи впливу в Карибському басейні. Звісно, наприкінці XX сторіччя такі методи було вийшли з моди, та й зараз військові втручання, як правило, прямо не виправдовуються необхідністю повернення боргу. В той же час, якась інша загальновизнана міжнародна процедура врегулювання дефолту суверенних країн фактично відсутня. Суверенна держава за визначенням не може бути зобов’язана кимось до виплати боргу, якщо вона сама не погоджується його платити (Borensztein 2010). Звісно, уряди «суверенних країн» на практиці стикаються із шаленим тиском з боку кредиторів та урядів індустріально розвинених країн. Однак на офіційному рівні все ще визнається норма присутня у Статуті ООН (стаття 2), яка забороняє державам-учасницям використання сили, загрози війни та воєнного втручання проти держави-боржника через неспроможність її сплатити борги та з метою взяття під контроль активів для задоволення вимог кредиторів.

Зараз уряд, який оголошує дефолт, може бути позбавлений можливості здійснювати запозичення, а також втратити деякі закордонні активи через їх конфіскацію на вимогу кредиторів (Reinhart 2009). Уряди також часто стикаються з політичним тиском всередині країни з боку внутрішніх утримувачів ОВДЗ. Отже, країни лише зрідка вдаються до повного дефолту та натомість розпочинають переговори з утримувачами бондів для погодження відтермінування (реструктуризації) або часткового списання їх боргу.

МВФ часто надає позики «суверенним країнам» для реструктуризації їхнього боргу. Теоретично, це одна з основних задач МВФ. Для того, щоб забезпечити виплату по наданим кредитам, МВФ надає позики на умовах проведення в країні певних «реформ», які зазвичай включають заходи «жорсткої економії» державних коштів, таких як скорочення державного сектору, соціальних гарантій, скасування субсидій та підвищення податків для громадян (в першу чергу ПДВ). В останні роки МВФ приділяє дуже велику увагу скасуванню «субсидій на паливо», що означає також підвищення тарифів на всі види громадського транспорту, опалення житла та загалом комунальні послуги. Все це, як правило, має дуже негативний вплив на внутрішній ринок країн, що отримують таку «допомогу» (не кажучи вже про зростання бідності та соціальної несправедливості). Але навіть при цьому виконання умов МВФ теоретично також залишається «добровільним» і єдиним важелем впливу МВФ на країну є можливість припинення подальшого кредитування.

Теоретично, у випадку дефолту країна опиняється в ситуації, коли вона має бажання вести переговори з усіма або частиною своїх кредиторів в будь-якому зручному для неї форматі: як двосторонньому, так і багатосторонньому, адже не існує загальновизнаних норм, які б гарантували всім кредиторам однакові права, або навпаки встановлювали пріоритетність погашення певних боргів. На практиці, знову ж таки формально «добровільно» та за згодою всіх сторін, МФВ, як правило, бере на себе роль посередника та організатора переговорів між неплатоспроможною країною та рештою кредиторів, які об’єднуються у неформальні групи: так звані «паризький клуб» (держави-кредитори) та «лондонський клуб» (приватні кредитори). Такі переговори, незважаючи на те, що на них часто вирішується доля великих країн та навіть регіонів із населенням в сотні мільйонів людей, як правило, відбуваються за неформальною та непрозорою процедурою, нав’язаною країнами-кредиторами.

При цьому, принаймні з кінця 1980-х років, провідні економісти вказують на необхідність «міжнародного кодексу банкрутства, подібного до того, що існує у США». На думку лауреата Нобелівської премії Джозефа Стігліца, така необхідність стала абсолютно очевидною під час криз 1990-х років. Однак державні органи провідних країн-кредиторів (зокрема, Мінфін США) виявляються незацікавленими у встановленні прозорих та зрозумілих правил (Стиглиц 2005:278).

Кризи першого десятиліття XXI століття тільки підтвердили недосконалість нинішньої системи реструктуризації державних боргів та незацікавленість країн-кредиторів у підвищенні прозорості процесів реструктуризації боргу. У доповіді Комісії фінансових експертів ООН 2010 року, відомої під назвою «Доповідь Стігліца» (за ім’ям керівника експертної групи), однозначно стверджується, що кризи державного боргу були основною перешкодою у спробах досягнути стабільного зростання та розвитку у країнах, що розвиваються, принаймні, починаючи з 1980-х років (Стиглий 2010:287). Саме державні боргові кризи, як стверджують автори доповіді, спричиняли тривалі періоди втрати доходів та безробіття, зростання бідності, а в деяких випадках і різкого зростання поляризації доходів. При цьому у країнах Латинської Америки у 1980-х роках типовою була так звана «націоналізація» зовнішнього боргу приватного сектору, тобто така практика, коли держава бере на себе обслуговування боргів приватних банків та корпорацій, які є «надто великими, щоб збанкрутувати». В останні десятиліття ця практика стала типовою для боргових криз у країнах, що розвиваються. При цьому, як і раніше, країни з великою заборгованістю не спроможні підвищувати темпи свого зростання і зменшити таким чином тягар боргових зобов’язань (Байєр 2002:222).

Проблемою сучасної практики реструктуризації заборгованості є не стільки те, що цей процес дуже тривалий та витратний, скільки очевидна недостатність обсягів списання для реального посилення «імунітету від боргового вірусу». Наявність надмірної заборгованості придушує економічне зростання, посилює зубожіння та суттєво обмежує надання суспільно важливих послуг. Дуже часто, коли списання боргу виявляється недостатнім, воно невдовзі призводить до чергової кризи (Стиглиц 2010). При цьому стверджується, що найбільш правильним способом вирішення проблеми заборгованості є не відтермінування, а саме ліквідація надлишку боргу шляхом його списання. Як надлишок тут розглядається частина боргу, яка, у разі списання, дала б можливість продати решту боргу близько до паритету на вторинних ринках. Адже надлишок боргу сам по собі обмежує економічне зростання: великий тягар боргових зобов’язань зменшує стимули до інвестування, оскільки, якщо експорт і зростатиме внаслідок збільшення інвестицій, то основну вигоду від цього отримають кредитори, а не сама країна. Відповідно, спостерігається «боргова втома». Саме тому скорочення заборгованості буде кориснішим, ніж нове кредитування. Вважається, що результатом пробачення боргу можуть бути навіть вищі очікувані виплати: «те, що мало стати меншим, стає більшим» (Байєр 2002:225). Цікаво, що навіть такі прихильники відкритого ринку, як архітектор польської програми «шокової терапії» Джері Сакс, вимагали свого часу здійснення рішучих програм списання боргів (Sach 1989). На думку Сакса, Казначейство США має активно вимагати «узгодженості дій» та «обов’язкової» участі всіх банків та приватних кредиторів у скороченні боргу та вживати заходи для покарання «халявщиків» (free raiders). Усі банки, на його думку, повинні погодитись на еквівалентне скорочення своїх боргів. Очевидно, що такі заходи вимагали створення нової, більш дієвої міжнародної системи врегулювання та реструктуризації державних боргів, яка так і не була створена. Незважаючи на те, що дискусії про це виникали, зокрема, у США як за часів адміністрації Буша (план міністра фінансів Брейді), так і за часів Клінтона (зокрема, ініціативи Стігліца).

Одним із найбільш важливих у «Доповіді Стігліца» є висновок, що через несприятливі умови та високі витрати, пов’язані з фінансовою реструктуризацією, країни, що розвиваються, не готові до вчасного оголошення дефолту. Чинна система вирішення проблем державного боргу пропонує надто тривалу процедуру, яка відповідає інтересам кредиторів, але не інтересам суспільного блага, і є далекою від інтересів бідних та знедолених у країнах-боржниках (Стиглиц 2010).

Очевидна несправедливість теперішньої напівформальної системи реструктуризації державних боргів, яка вкотре нав’язується й Україні в 2015 році, полягає ще й у тому, що на відміну від національних процедур банкрутства (в тому числі, муніципальних та державних установ), вона навіть не намагається забезпечити якість гарантії для простих громадян, найманих працівників, місцевих громад тощо. Національні процедури банкрутства принаймні забезпечують дотримання певного балансу інтересів кредиторів та простих громадян, які страждають від банкрутства приватної корпорації (в тому числі, соціальні гарантії працівникам підприємства-банкрута у сфері безкоштовної освіти та перекваліфікації, охорони здоров’я, пільг для пенсіонерів), не кажучи вже про надання збанкрутілій організації можливості реструктуризуватися та знову запустити виробництво так би мовити «з чистого листа» («fresh start in a clean state»).

"Очевидно, що в процесі реструктуризації державного боргу України початку 2000-х років пенсіонери та інші малозахищені верстви не тільки не були допущені за стіл переговорів як пріоритетні позивачі, а навпаки виявилася першочерговим об’єктом явочного списання зобов’язань держави перед ними."

Наприклад, Глава 9 Кодексу про банкрутства США (US Bankruptcy Code, Chapter 9), яка застосовується до муніципальних та інших державних структур нижчого рівня, виділяє як окрему категорію позивачів пенсіонерів (колишніх службовців, яким було обіцяно державну пенсію). При цьому вимоги цієї категорії позивачів щодо отримання частки державних доходів визнаються пріоритетними. Очевидно, що в процесі реструктуризації державного боргу України початку 2000-х років пенсіонери та інші малозахищені верстви не тільки не були допущені за стіл переговорів як пріоритетні позивачі, а навпаки виявилася першочерговим об’єктом явочного списання зобов’язань держави перед ними. Адже, відповідно до підписаного Україною та МВФ Меморандуму та прийнятих для його втілення законів, без будь-якого громадського обговорення було скорочено пенсійні виплати та інші гарантії для пенсіонерів. Відповідно до національного законодавства США, така практика могла бути визнаною як злочинна.

Більшість реструктуризацій боргів окремих країн в періоди криз відбувалися на основі добровільних угод про співпрацю з утримувачами облігацій. Адже виконання норм міжнародного права, зокрема, щодо погашення зовнішньої заборгованості формально носить «добровільний» характер. Але фактично угоди про реструктуризацію майже не знижували рівня боргу, а країни знаходилися під тиском з боку країн-кредиторів та міжнародних фінансових інститутів. Реструктуризація частіше за все виявлялася механізмом порятунку не позичальників, а кредиторів, які, вочевидь, не виявляли достатньої обачності при наданні кредитів.

Отже, механізм регулювання кризи державних боргів не забезпечує рівності партнерів. Державні позикодавці завжди скаржаться, що приватні кредитори не слідують принципам реструктуризації, погодженим у «Паризькому клубі». При цьому розмір реструктуризації та відсоток списання узгоджуються непрозоро й, очевидно, залежать в кожному конкретному разі від потужності країни-позичальника та вміння її представників домовлятися, тобто визначаються без будь-якої зрозумілої процедури та критеріїв на засадах таємної дипломатії (Стиглиц 2010).

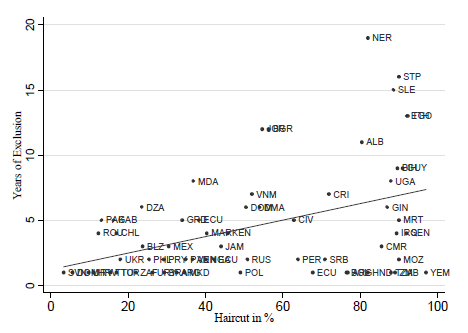

Країна-позичальник опиняється в умовах переговорів, що організовані на засадах неформальної, непрозорої та недосконалої координації зусиль країни-позичальника та її кредиторів з боку Міжнародного валютного фонду під егідою провідних індустріальних країн світу, що входять до «Великої сімки» (G7). Саме ці країни дають загальні директиви МВФ та іншим залученим до процесу інституціям, таким як «Паризький клуб», що займається реструктуризацією державних боргів. Багато про що свідчить і той факт, що координацію переговорів покладено не на незалежну інституцію (як, наприклад, на спеціальні суди з питань в банкрутства у багатьох країнах), а на МВФ, який сам є кредитором та знаходиться фактично під управлінням країн-кредиторів. Система передбачає, що країна-позичальник має прийняти погоджену макроекономічну адаптаційну програму, яка мусить бути ефективною та забезпечувати економічне зростання. А, відповідно, всі кредитори (міжнародні, державні і приватні) будуть співпрацювати між собою, щоб узгодити загальну суму списання боргу, та нададуть країні необхідну фінансову допомогу для реалізації програми відповідно до документами МВФ. На практиці реальна сума списання виявляється надзвичайно малою: все зводиться до реструктуризації зобов’язань, а розміри зменшення боргу розраховуються, виходячи з дуже оптимістичних прогнозів економічного зростання, які майже ніколи не справджуються (Стиглиц 2010). Див. також Рис. 2.

Рис. 2. Співвідношення відсотку списання та тривалості виключення з ринку (Джерело: Cruces 2011:42).

Незважаючи на те, що односторонній дефолт та реструктуризація за згодою з кредиторами ― це різні сценарії вирішення кризи неплатоспроможності, з точки зору фінансової теорії, дефолт та реструктуризація зовнішнього боргу є синонімами, які фактично означають одне явище, а саме, ― відмову від виконання своїх фінансових зобов’язань, яка врешті-решт закінчується списанням за згодою кредиторів частини боргу. Випадків повної та остаточної відмови від сплати боргів мало (наприклад, Аргентина 2001), отже, з цієї точки зору незалежна Україна неодноразово переживала дефолти у 1998―2000 роках, які, щоправда, не мали суттєвих негативних наслідків та не призвели тоді до зупинки економічного зростання.

Якщо взяти визначення дефолту та реструктуризації, що використовуються в сучасній українській фінансовій термінології, то різниця між термінами полягатиме саме в односторонності дефолту з одного боку та реструктуризації як домовленості всіх зацікавлених сторін з іншого 1. Отже, необхідно розрізняти реструктуризацію за попередньою домовленістю з кредиторами, яка часто вимагає тривалих складних перемовин, та оголошення дефолту в односторонньому порядку, яке створює ризики шокового ефекту для банківської системи країни, але водночас ― дає можливість країні самостійно обрати оптимальний час для оголошення дефолту та, як не дивно, в багатьох випадках покращує її позиції на переговорах із кредиторами.

У той же час у світовій практиці дослідники включають до поняття дефолту будь-які випадки відмови або відтермінування боргових зобов’язань, незалежно від того, чи були ці відмови та відтермінування здійснені за згодою з кредиторами, чи в односторонньому порядку. Зважаючи на те, що більшість запозичень здійснюється шляхом відкритого розміщення державних облігацій на фондових біржах, очевидно, що будь-яка реструктуризація проводиться за згодою лише певної частини найбільших кредиторів, а не консенсусом всіх тримачів бондів. Такий підхід дає також можливість більш-менш об’єктивно порівняти економічну динаміку країн після настання криз неплатоспроможності, зокрема, оцінити наслідки дефолтів (реструктуризацій) в залежності від відсотку списання боргових зобов’язань. При цьому ми будемо розрізняти дефолти та системні кризи банківсько-кредитної системи країни, які іноді виникають внаслідок дефолту (або навпаки його спричиняють). Оскільки дефолт, тобто відмова від сплати частини боргу та його реструктуризація, може відбуватися в цілком цивілізований спосіб без порушення нормальної роботи банківської системи країни та може не спричиняти шокового ефекту для економіки, а в багатьох випадках має навіть певні позитивні ефекти.

Формально, з точки зору суверенного позичальника, питання про доцільність дефолту може вирішуватися як співставлення відносних переваг дефолту та продовження обслуговування боргу (наприклад, у формі чистої теперішньої вартості грошових потоків з урахування прогнозу їх збільшення за рахунок економічного зростання). Тобто порівняння переваг від отримання додаткових дорожчих запозичень для виплати зобов’язань по вже наявним із вигодами від припинення виплат з урахуванням втрат від виключення країни на певний час із ринку запозичень (неможливості отримання нових кредитів протягом цього часу), а також подорожчання кредитних коштів, що будуть залучатися країною в наступні періоди після нового виходу на ринок запозичень.

При цьому, зважаючи на те, що уряд суверенної країни є представником всіх її громадян, основним критерієм доцільності дефолту мали б бути не стільки питання покращення фінансового стану держави, скільки перспективи економічного зростання та, в першу чергу, зростання добробуту та зменшення бідності. Адже оголошення дефолту (мораторію на виплати по зовнішньому боргу) може вивільнити кошти, які раніше спрямовувались на обслуговування зовнішнього боргу, та націлити відповідні грошові потоки на покращення соціально-економічної ситуації в країні, стимулювання інвестицій та економічного зростання. При цьому слід, звісно, враховувати можливі непрямі негативні наслідки дефолту для економіки країни в цілому, які виявляються, зокрема, в погіршенні умов кредитування приватного бізнесу, тобто у проблемах із залученням додаткових фінансових ресурсів для інвестиційних проектів, що звісно матиме негативний вплив на економічне зростання.

Ціла низка досліджень доводить, однак, що в більшості випадків виключення країни після дефолту та списання частини боргу не є тривалим, а суттєвого зростання вартості при нових запозиченнях не відбувається. Зокрема, той же Стігліц у колективній монографії з питань подолання боргової кризи країн, що розвиваються, аргументує тезу про явне перебільшення загрози від припинення кредитування в післядефолтний період (Herman 2010:48).

На думку Стігліца, приклад Росії 1998 року та Аргентини 2000-х підтверджує, що рішення про одностороннє припинення виплати боргів може мати дуже позитивні наслідки для країн-позичальників (Стиглиц 2010).

Відомий французький економіст та речник CADTM (комітету за скасування боргів третього світу) Ерік Тусен також доводить, що «коли країні вдається домогтися списання боргу від своїх кредиторів та використати вивільнені фонди, які були до цього призначені для боргових виплат, на фінансування експансіоністської податкової політики (систему пільг для стимулювання економіки) ― це приносить позитивні результати» (Toussaint 2012).

Результати досліджень боргових криз дають підстави для висновку, що вирішення кризи шляхом одностороннього дефолту сприяє оздоровленню всієї економічної системи, зокрема, спостерігається різке зменшення кількості збанкрутування підприємств як унаслідок зменшення відсоткової ставки, так і через загальне зростання продуктивності економіки. Внаслідок зростання обсягів виробництва збільшуються обсяги збору податків; покращується фінансовий стан держави, що, у свою чергу, полегшує залучення за необхідності і нових кредитів. «Емпірично, є дуже мало доказів того, що дефолт призводить до тривалих періодів виключення з ринку. Росія повернулася на світові фінансові ринки протягом двох років після свого дефолту, який очевидно був «хаотичним» та відбувався без попередніх консультацій із кредиторами» (Herman 2010:49).

Звісно, ми не розглядаємо дефолт як панацею для економічного зростання. Із більше ніж сотні випадків дефолтів по суверенних боргах деякі мали явно виражений негативний вплив на економіку країн-позичальників. Статистичні дослідження дефолтів по суверенних боргах вказують на суттєву залежність між такими параметрами, як відсоток боргу, що списується (haircut), тривалістю виключення з фінансових ринків та вартістю майбутніх запозичень. Такі дослідження засвідчують, що більше 60% країн, у яких було списано менше 30% боргу, отримали доступ до міжнародних ринків вже протягом двох років після дефолту. У той самий час, за два роки після дефолту на світові ринки запозичень повернулося лише 30% країн, у яких було списано більше 60% боргу. При цьому для країн, що відмовилися більше ніж від 60% боргу, ймовірність повернутися на фінансові ринки навіть через 10 років після дефолту складає всього близько 50%.

Відзначимо, однак, що країн, які не повернулися на фінансові ринки через 10 років зовсім небагато, і причини неповернення, очевидно, слід шукати не тільки у відсотку списаного 10 років тому боргу. Це, як правило, найбідніші країни, які переживають тривалу депресію та мають зруйновану економіку, яка не тільки не спроможна генерувати необхідні для сплати боргових зобов’язань доходи, але і не демонструє жодних перспектив до зростання. Часто доведення країн до такого стану відбувалося саме шляхом нав’язування їм кредитів під умови погоджених з МВФ макроекономічних реформ, які зрештою і створювали умови для руйнування їх економіки. Проблеми таких країн радше пов’язані з намаганнями виплачувати старі борги за рахунок нових запозичень та тривалими спробами домовитися з кредиторами щодо реструктуризації заборгованості задля уникнення дефолту, оголошеного в односторонньому порядку.

Таким чином, можна стверджувати, що немає досліджень, які би доводили, що списання боргів однозначно матиме тривалий негативний ефект на виключення країн зі світових фінансових ринків. Принаймні, якщо йдеться про економічно відносно потужні країни, а рівень списання знаходиться в межах до 50―60%. При цьому слід відзначити, що найбільш вдалі приклади дефолту часто характеризувалися достатньо високим рівнем списання боргу (наприклад, Росії після дефолту 1998 було списано 50%). Що ж стосується вдалого дефолту Аргентини у 2001 році, то, як відомо, угоди з кредиторами досі не досягнуто. Дослідження свідчать, що «епізоди дефолту означають початок економічного відновлення» (Levy-Yeyati 2006). Причому, при визначенні справедливого відсотку списання боргу, на думку Стігліца, яку також підтримує Тусен, необхідно враховувати те, що кредитори позичають країнам без належної перевірки платоспроможності позичальників. Знаючи про високий ризик дефолту країни, кредитори мають нести солідарну відповідальність за ризики, які на себе беруть. Адже якщо вважати високий відсоток по кредиту премією за ризик, то кредитори мають бути готовими прийняти і високий відсоток списання боргу у разі дефолту (Toussaint 2012:168). Дослідники також звертають увагу на те, що банкіри часто надають відверто «рейдерські» позики країнам, які очевидно знаходяться у переддефолтному стані (тобто свідомо надають кредити під завищенні відсотки, щоб підштовхнути країну до дефолту, а потім увірвати шмат під час реструктуризації) (Herman 2010:55). В цьому контексті останні пропозиції уряду України щодо списання 20―35% боргу по євробондам виглядають ще цілком помірними та делікатними (Економічна правда 2015, Інсайдер 2015), а поради кредиторам погодитися на таке списання, які звучать з боку Мінфіну США (УНІАН 2015а), ― цілком слушними. Можливо, що жадібність сьогодні призведе до того, що приватні кредитори України втратять невдовзі значно більше.

Також слід зауважити, що відновлення доступу до міжнародних фінансових ринків після дефолту залежить від вагомості причин оголошення дефолту та обсягів збитків для кредиторів. Наприклад, країни, які оголошували дефолт внаслідок стихійного лиха, як правило, швидше відновлюють доступ до фінансових ринків (більше половини протягом 3-х років) (Tonz 2013:19). Тут також можна згадати, що Україна знаходиться наразі, м’яко кажучи, у форс-мажорних умовах (втрата контролю над значною частиною території, фізичне знищення багатьох підприємств, воєнні дії).

При визначенні доцільності дефолту та оптимального моменту його проголошення дослідники звертають увагу на важливість публічного аудиту заборгованості із широким залученням представників громадянського суспільства. В «Доповіді Стігліца» робиться прямий висновок щодо необхідності сприяння «аудиторським перевіркам державних боргів на предмет прозорості та сумлінності реструктуризації та можливого анулювання. Норвегія та Еквадор є гарними прикладами» (Стиглиц 2010:296). Ерік Тусен (Toussaint 2012:168-171), підтримуючи Стігліца, пропонує ще більш конкретний комплекс заходів із подолання боргової кризи, які були прийняті CADTM у серпні 2010 року, зокрема:

- введення одностороннього мораторію на здійснення виплат по обслуговуванню боргу (як на тіло, так і на відсотки) до завершення публічного аудиту зовнішньої заборгованості із залученням громадянського суспільства;

- відчуження (експропріація) всіх банків країни під громадським контролем;

- заборона використання «податкових раїв» (офшорних юрисдикцій), оподаткування фінансових транзакцій;

- боротьба з ухиленням від оподаткування з боку великого бізнесу;

- забезпечення регулювання та прозорості фінансових ринків;

- законодавче скорочення робочого часу для створення робочих місць, підвищення зарплат та пенсій;

- зворотне усуспільнення (ре-соціалізація) приватизованих за останні 30 років підприємств;

- конституційна асамблея народів за іншу Європу (CADTM 2010).

Вказаний комплекс заходів орієнтований в першу чергу на подолання боргової кризи всередині Європейського Союзу, але цілком може бути використаний для подолання тієї, в якій наразі опинилася Україна. Це правда, що до останнього часу проведення суверенного дефолту взагалі не було законодавчо врегульовано. А із Закону України «Про міжнародні договори України» взагалі можна було зробити висновок, що суверенний дефолт України відбутися не може. Відповідно до ст. 19 даного Закону, чинні міжнародні договори України, згода на обов’язковість яких надана Верховною Радою України, є частиною національного законодавства і застосовується у порядку, передбаченому нормами національного законодавства. Якщо міжнародним договором України, який набув чинності в установленому порядку, встановлено інші правила, ніж ті, що передбачені у відповідному акті законодавства України, то застосовуються правила міжнародного договору. Можна було подумати, що держава несе відповідальність за вчасну сплату за всіма своїми прямими та гарантованими міжнародними боргами ледь не всім своїм майном. При цьому, вважалося, що якщо безпосередній позичальник-підприємство не виконує своїх боргових зобов’язань перед нерезидентами, то, за умовами угоди про позичання, набуває чинності державна гарантія щодо виконання платежів на користь іноземного кредитора. У такому разі гроші перераховуються кредиторам з Державного бюджету, а потім держава намагається повернути кошти від безпосередніх позичальників.

Однак із прийняттям в цілому 19.05.15 Верховною Радою України Проекту Закону про особливості здійснення правочинів з державним, гарантованим державою боргом та місцевим боргом, зроблено важливий крок із законодавчого врегулювання одностороннього оголошення Україною суверенного дефолту. Вказаний проект, звісно, стосується лише частини зовнішнього боргу держави перед приватними кредиторами та надає можливість лише оголосити мораторій на обслуговування боргу, але не відмовитися від нього повністю. Але тим не менше це дуже важливий прецедент, який переконливо демонструє, що саме українська влада (і ніхто крім неї) має право вирішувати питання односторонньої відмови від сплати боргів. Мораторій, як уже було зазначено, нічим фактично не відрізняється від дефолту ― Аргентина, наприклад, після 2001 року близько 10 років знаходилася у стані мораторію по бондах (а за деякими зобов’язаннями і зараз знаходиться), і ніхто, здається, при здоровому глузді не намагається стверджувати, що «про дефолт не йдеться», як це роблять деякі українські коментатори (Калачова та Лямець 2015). Важливо також, що США та ЄС офіційно підтвердили, що визнають право України на здійснення таких кроків та закликали кредиторів до більш конструктивного діалогу (УНІАН 2015а, Інтерфакс 2015). Єдиною країною, яка не визнає право України на суверенний дефолт, виявилася Росія, прем’єр-міністр якої пообіцяв вимагати повернення боргів через суд (Мєдвєдєв 2015). Сподіваюся, хоч цього разу економічні рішення української влади прийматимуться не в Москві.

Читайте також:

Історія формування боргової залежності України (Олександр Кравчук)

Уроки дефолтів: соціальний вимір (Оксана Дутчак)

Взаємозв’язок бюджетної та боргової політики України (Олександр Одосій)

Посилання:

Blustein, P., 2004. IMF Says Its Policies Crippled Argentina: Internal Audit Finds Warnings Were Ignored. Available 10.05.15 at [link]

Borensztein, E., Panizza, U., 2010. The Costs of Sovereign Default: Theory and Reality. Available 13.05.15 at [link]

CADTM, 2010 (Committee for the Abolition of Third World Debt). Available 13.05.15 at [pdf]

Freeman, A., 2005. Beyond talking the talk: towards a critical pluralist practice. Available 13.05.15 at [pdf]

Hornbeck, J. F., 2013. Argentina’s Defaulted Sovereign Debt: Dealing with the “Holdouts”, Specialist in International Trade and Finance. Available 13.05.15 at [pdf]

IEO, 2004 (Independent Evaluation Office). Report on the Evaluation of the Role of the IMF in Argentina, 1991―2001/ Available 13.05.15 at [link];

Juan J., Trebesch, Chr., 2011. Sovereign defaults: the price of haircuts.

Levy-Yeyati, E., Panizza, U., 2006. The exclusive Costs of Sovereign Defaults.

Reinhart, C., Kenneth S., 2009. This time is different: Eight Centuries of Financial Folly. Princeton University Press.

Richmond, Chr., 2008 Dias, D., 2008. Duration of Capital Market Exclusion:Stylized Facts and Determining Factors.

Sach, J., 1989. Making the Brady Plan Work// Foreign Affairs. Summer 1989. P. 87―104. Idem. New Approaches to the Latin American Debt Crisis // Princeton University. Essays in International Finance.

Tonz, M., Wright, M., 2013. Empirical Research on Sovereign Debt and Default.

Toussaint, Е., 2012.The debt in the North: Some Alternative Paths, pp. 149―177 in the book:

Capitalism. Crises and Alternatives. Collection of Contributions.,

London. Resistance Books.

US Bankruptcy Code, Chapter 9, «Municipal Bankruptcy». Available 13.05.15 at [link]

Інсайдер, 2015a. Україна запропонує кредиторам списати 35% вартості єврооблігацій, ― Bank of America. Доступ 20.03.15 за адресою [link]

Інсайдер, 2015b. Яценюк закликав кредиторів України погодитися на списання частини держборгу. Доступ 15.05.15 за адресою [link]

Інтерфакс, 2015. Еврокомиссия: украинский закон о моратории на выплату долгов ― это вопрос Украины и кредиторов. Доступ 20.05.15 за адресою [link]

Економічна правда, 2015a. Україна має бути готова оголосити дефолт ― екс―голова Держказначейства США Ларрі Саммерс. Доступ 18.05.15 за адресою [link]

Економічна правда, 2015b. Медведєв погрожує судом у разі несплати Україною 25 мільярдів “комерційних боргів” Доступ 20.05.15 за адресою [link]

Економічна правда, 2015c. Приватні кредитори України проти скорочення основної суми боргу. Доступ 10.04.15 за адресою [link]

Економічна правда, 2015d. Україна примушує кредиторів до переговорів. Про дефолт мова не йде. Доступ 19.05.15 за адресою [link]

Ждановская, А., 2015. Куда ведут Россию МВФ, Всемирный банк и ВТО? Кн.2: Россия в неолиберальной петле. ― М.ЛЕНАНД.

Закон України «Про міжнародні договори України».

Кравчук, О., 2015. Історія формування боргової залежності України. Доступ 27.05.15 за адресою [link]

Проект Закону про особливості здійснення правочинів з державним, гарантованим державою боргом та місцевим боргом. Доступ 20.05.15 за адресою [link]

Стиглиц, Дж., 2010. Доклад Стиглица о реформе международной валютно-финансовой системы: уроки глобального кризиса. Доклад Комиссии финансовых экспертов ООН. ― М.:Международные отношения.

Стиглиц, Дж., 2005. Ревущие девяностые. Семена развала / Пер. с англ. Г.Г.Пирогова, М:Современная экономика и право.

УНІАН, 2015а. Джейкоб Лью, США: Власникам українських облігацій треба подумати про те, щоб піти на жертви. Доступ 19.05.2015 за адресою [link]

УНІАН, 2015b. Яресько: Кабмін може ввести мораторій на боргові виплати у разі провалу переговорів із кредиторами. Доступ 20.05.15 за адресою [link]

УНІАН, 2015c. Яценюк кредиторам: наші діти і внуки не повинні платити за боргами Януковича. Доступ 15.05.15 за адресою [link]

Notes:

1. Дефолт ― відмова держави, юридичної або фізичної особи від виконання своїх зобов’язань, зокрема фінансових, в односторонньому порядку. Переважно спричиняється незадовільним фінансовим станом, банкрутством тощо. (Загородній, 2000, стор.120). Реструктуризація боргу ― угода кредитора з позичальником, який має труднощі з погашенням своїх фінансових зобов’язань, про нову схему їх погашення. Реструктуризація може проводитись шляхом пролонгації боргу, оформлення нового кредитного договору зі зміною його умов, тимчасового мораторію на виплату процентів або частини основного боргу, конверсії боргу або його частини у безповоротну фінансову допомогу тощо. (Загородній, 2000, стор.403). ↩