Олександр Одосій

Спостерігаючи за динамікою курсу гривні, кожен українець переживає двоякі емоції. З одного боку, всі розуміють, що країна уже фактично рік перебуває у стані війни, економіка – у стагнації, золотовалютні запаси спустошені, і падіння гривні є об’єктивним і логічним. З іншого боку, новини про корумпованість влади, фінансові махінації олігархів, зростання кількості економічних злочинів в умовах нестабільності і т.д. породжують природну підозру і обурення – наша влада дійсно некомпетентна і всі її дії призводять тільки до погіршення ситуації. Спробуймо розібратись у причинно-наслідкових зв’язках.

На ринковий обмінний курс валют впливають дві групи факторів: фундаментальні та спекулятивні.

Фундаментальний вплив

Розмір міжнародних резервів країни

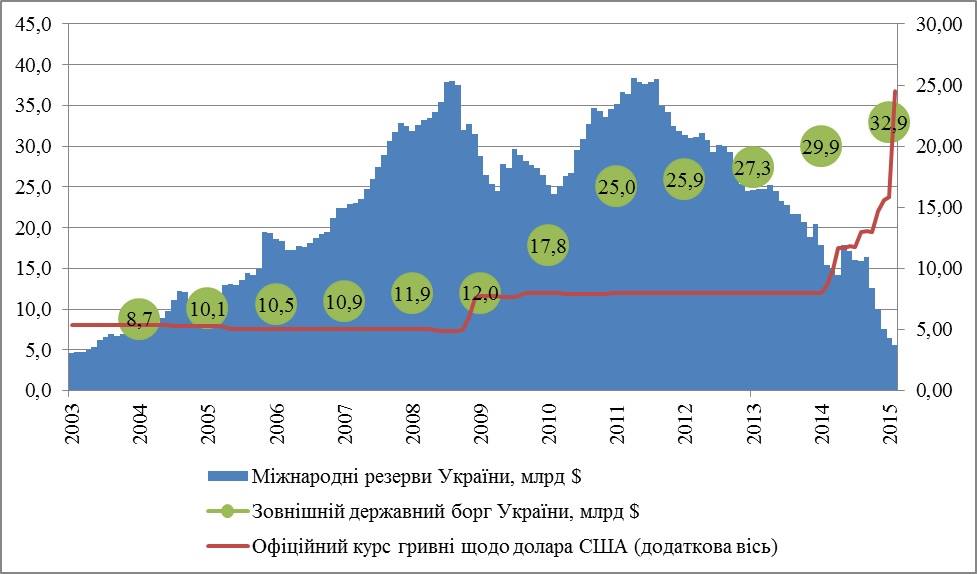

Дія даного фактору вважається однією з найвпливовіших, а в аналізах багатьох аналітиків взагалі фігурує як ключова причина знецінення гривні. Як видно з рис. 1, протягом 2003 – початку 2014 років курс гривні, незважаючи на значну динаміку міжнародних резервів, був відносно стабільним (що свідчить про наявність лагів між темпами зміни курсу гривні та динамікою резервів). Винятком є лише вересень 2008 – січень 2009 років, коли українська економіка зазнала значних втрат від загострення світової економічної кризи. Тоді уряд робив значні валютні інтервенції (через падіння в кілька разів світових цін на основні експортно-орієнтовані товари – сільськогосподарську продукцію і металопродукцію – валютні надходження в країну значно знизились), щоб підтримати національну валюту.

Рис. 1. Динаміка міжнародних резервів, зовнішнього державного боргу України та офіційного курсу гривні щодо долара США (Джерело: власна розробка на основі даних НБУ та Міністерства фінансів)

Але потім резерви знов почали зростати за рахунок значних зовнішніх запозичень (особливо активно під час перших 1,5 року перебування при владі Віктора Януковича). Найвище значення золотовалютних запасів країни було у травні 2011 року, після чого воно перманентно зменшувалося (через витрачання коштів на підтримання платіжного балансу країни та виведення коштів через офшорні зони), досягнувши еквіваленту 5,6 млрд дол..США на кінець лютого 2015 року.

Ще в січні 2014 року в розпорядженні НБУ було 17,8 млрд дол. США, і як так сталося, що за період тривалістю трохи більше року вони впали більш як утричі? Відповідь неоднозначна: з одного боку, уряд намагався всіма силами втримати курс більш-менш стабільним, з іншого – повсякчас з’являлись повідомлення про значні розтрати державних коштів, і виявлялося, що для окремих осіб військові дії були лише прикриттям для своїх оборудок.

Прикладом може бути справа екс-голови НБУ Степана Кубіва, який обвинувачувався в тому, що знав вимогу МВФ до України відпустити гривню у вільне плавання, був заздалегідь поінформований про подальше обвалення національної валюти, і надав значні кошти на рефінансування банкам, а саме 101,3 млрд гривень до середини червня, в т.ч. «Приватбанку» – близько 20 млрд грн., «Дельта-банк» – 10 млрд тощо, які вони використали для купівлі валюти і розхитування ситуації на валютному ринку (Багнет, 2014). Або справа керівництва ПАТ «Державна продовольчо-зернова корпорація України» (до речі, ставлеників ВО «Свобода»), яке в кінці вересня 2014 року було затримане співробітниками СБУ у зв’язку зі звинуваченнями в укладанні завідомо збиткової для державного підприємства угоди на загальну суму 15 млн дол. США на купівлю через рахунки іноземної офшорної компанії частки статутного фонду комерційної структури ТОВ «Українська Національна Стивідорна Компанія» (Офіційний веб-сайт СБУ, 2015).

Платіжний баланс

Про даний показник мало хто говорить, але вважаємо, що саме він є визначальним для курсу гривні, адже відображає динаміку руху капіталу в/із країни і загальний стан економіки. Зміна валютного курсу гривні неоднозначно впливає на стан поточного рахунку платіжного балансу і навпаки. Курс національної валюти визначається агрегованим попитом (класичне вираження якого AD = C + I + G + (X-M), де C- витрати споживачів, I – інвестиції, G – споживання з боку держави, X – експорт, і M – імпорт) і обсягом валюти в країні, основними джерелами якої якраз і є інвестиції та експортно-імпортне сальдо по товарах/послугах.

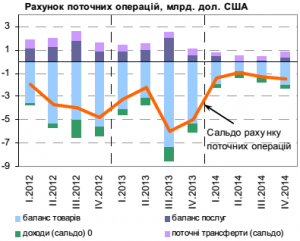

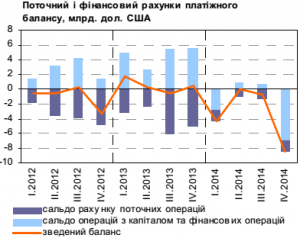

Спочатку «відпускання» курсу гривні виглядало як спроба покращити платіжний баланс країни, і дійсно за розрахунками НБУ (рис. 2) дефіцит поточного рахунку в 2014 році скоротився до 5,3 млрд дол. США, або 4,0% від ВВП (порівняно з 16,5 млрд дол. США, або 8,7% від ВВП у 2013 році), що є класичним проявом умови Маршала-Лернера (зниження вартості національної валюти призводить до поліпшення торгового балансу). Даний ефект міг бути ще більшим, але попит на енергоносії (газ, нафта), матеріали і товари, що не виробляються в Україні (сухофрукти, горіхи, комплектуючі тощо) є нееластичним, тому вважатимемо, що імпорт знизився на потенційно можливий рівень (Рубан В. Ю., 2011). У той самий час дефіцит рахунку капіталу та фінансових операцій (рис. 3) у 2014 році склав 8,0 млрд дол. США, тоді як у попередньому році мало місце додатне сальдо в 18,5 млрд дол. США. Якщо покращення торгівельного сальдо пов’язане зі зниженням економічної активності та зменшенням купівельної спроможності домогосподарств, що зумовили значно вищі темпи падіння імпорту порівняно з експортом, то формування дефіциту рахунку капіталу та фінансових операцій було зумовлено погіршенням інвестиційного клімату внаслідок ведення бойових дій на сході країни та зниження рівня залучення приватним сектором як інвестиційних, так і кредитних ресурсів для рефінансування поточних виплат за попередніми позиками. Останні причини є наслідками зовнішніх і частково незалежних від дій та бажань України факторів (мається на увазі агресія з боку РФ та перетворення України в «об’єкта» ідеологічного та опосередкованого силового протистояння між США і РФ).

|

Рис. 2 |

Рис. 3 |

Джерело: НБУ.

Структура і динаміка платіжного балансу базується на двох основних складових: на стані економіки і розмірі державного боргу, при чому величина останнього фактично прямо пропорційно залежить від першого (чим більш розвинута економіка, тим менша необхідність у зовнішніх запозиченнях по відношенню до ВВП).

Обсяг державного боргу

Як це не прикро, але збільшення розміру державного боргу (перед МВФ та іншими міжнародними фінансовими інституціями) дещо сприяло стабільності курсу гривні, адже ці кошти частково використовувались на валютні інтервенції.

На жаль, отримавши дані кошти, влада не змогла вигідно їх інвестувати та зміцнити економіку. Натомість більша частина коштів витрачалась на фінансування дефіциту держбюджету, звідки «перекочовувала» через тендери на державні закупівлі в руки олігархічних структур; інша частина спрямовувалася на підтримку курсу та кредитно-фінансового становища банків (рефінансування і т.д.). Наприклад, за даними «Наші гроші», у 2012 році у «Віснику державних закупівель» було опубліковано дані про тендери на суму 520 млрд грн., в 2013 – 204 млрд грн., а в 2014 – спад до 155 млрд грн з огляду на відсутність у держбюджеті коштів на будівництво, ремонт доріг та інші капітальні видатки (Українська правда, 2015). Тобто через державні підприємства, які практично протягом усього свого існування є умовно збитковими для очей простих громадян України, лише в 2012 році було пропущено близько 63 млрд дол. США (при курсі 8,27 грн/дол. за 2012 рік).

Через значну девальвацію гривні, виконання боргових зобов’язань стає фактично неможливим у довгостроковій перспективі – станом на кінець грудня 2014 року (коли офіційний курс ще був 15,77 грн/дол.США) державний борг (див. рис. 4) фактично вдвічі перевищував суму запланованих на 2015 рік доходів держбюджету (502 млрд грн), що наводить на логічний висновок: без зміцнення національної валюти (принаймні до економічно-обґрунтованого рівня) обслуговування державного боргу є малоймовірним уже в 2016 році (Мінфін, 2015). Станом на середину березня 2015 року, при офіційному курсі більше 23 грн/дол. та враховуючи погодження чергових позик МВФ, державний борг в гривневому еквіваленті може зрости ще на 40-50%.

Рис. 4. Динаміка державного боргу України (Джерело: Міністерство фінансів України)

В бюджеті України на 2015 рік прописано «Визначити на 31 грудня 2015 року граничний обсяг державного боргу в сумі 1,394 трлн гривень». І тут ще потрібно враховувати, що ця сума була розрахована на основі курсі 21,7, тоді як економіка вже працює, використовуючи значно вищий курс. Згідно з аналітичними матеріалами Мінфінансів, середній строк до погашення боргу – 4,8 років (рис. 5), що є занадто оптимістичним розрахунком, враховуючи поточний стан економіки. Якщо кредитори не будуть надавати нові запозичення для рефінансування попередніх (по суті відтерміновуючи строк погашення, адже відсотки за користування символічні для українських реалій), то Україну, швидше за все, чекатиме дефолт.

Рис. 5. (Джерело: Міністерство фінансів України.)

У 2015 році державний бюджет навряд чи може бути виконаний в дохідній частині: наприклад, незважаючи на подорожчання усіх товарів і послуг, що відповідно мало призвести до збільшення бази оподаткування, надходження до держбюджету в січні 2015 року зменшились на 12%, тоді як видатки збільшились на 17%. Основними причинами, що унеможливлюють виконання дохідної частини бюджету і, відповідно, обслуговування державного боргу, є: стагнаційні процеси в економіці країни та значне зниження експортного потенціалу як одного з основних джерел надходження фінансових ресурсів в країну; зменшення купівельної спроможності населення та відповідно імпорту, що спричинило падіння митних зборів (мита, ПДВ). В таких умовах стримувати курс гривні на стабільному рівні буде ще складніше.

Щоб погасити зовнішній борг держави і уникнути дефолту, потрібно буде:

1) суттєво зміцнити курс гривні (щоб вистачило державних доходів на обслуговування боргу);

2) стимулювати зростання інфляції, включаючи друкарський станок і вкидаючи готівку на ринок (щоб збільшити надходження до бюджету), при цьому утримуючи курс гривні на стабільному рівні;

3) «сюрреалістичний сценарій»: кошти від МВФ настільки розженуть темпи приросту економіки, що надходження податків і мит перекриють усю курсову різницю…

З іншого боку, в умовах курсу гривні, що постійно падає, та зростання державного боргу до критичних розмірів, перспектива дефолту для українського населення, можливо, є більш корисною, адже в такому разі частина бюджету, що витрачалась на погашення боргу, буде направлена на вирішення внутрішніх проблем, які потерпали від недофінансування (підвищення соціальних виплат, вливання капіталу в слаборозвинуті галузі економіки тощо).

Показники інфляції

У 2014-2015 рр. практично всі товари/послуги зросли в ціні саме через зміну курсу валют в бік збільшення, а не навпаки (крім курсу, свою частку в інфляцію внесла і влада, піднявши тарифи і ціни на ряд соціально важливих товарів/послуг). Тобто висока інфляція може спричинити зміцнення курсу національної валюти лише за двох умов: дуже високої частки (більше 50%) виробленої та реалізованої вітчизняної продукції всередині країни та збільшення паритету цін між імпортними та власними виробленими товарами. Україна є імпортно залежною по більшості товарів народного споживання, тому, звичайно, в останній рік відбувалось «підтягування» цін на вітчизняні товари до рівня світового ринку.

Хоча, згідно з офіційними даними Державної служби статистики України, індекс інфляції за 2014 в цілому склав 124,9% (в лютому 2015 року проти лютого 2014 інфляція у річному вираженні прискорилася до 34,5%), проте населення відчуло зменшення добробуту аж ніяк не на 25-35%. Знайти товари/послуги, які підвищились в ціні менше ніж 50%, практично неможливо – ціни на більшість товарів першої необхідності, продукти харчування, ліки тощо зросли в 1,5-2, а деяких випадках і 3 рази. Наприклад, згідно з офіційною статистикою, індекс цін на соняшникову олію в лютому 2015 року склав 149,5% (тобто зростання на 49,5%) порівняно до лютого 2014, тоді як за даними компанії Інфоіндустрія, станом на 12.02.2014, нерафінована соняшникова олія наливом коштувала 7100-7400 грн/т, а 11.03.2015 – 17700-18300 грн/т, і реальна інфляція складає 239-258% (зростання ціни в 1,4-1,6 разів). Те саме стосується й іншої продукції: предмети домашнього вжитку, побутова техніка (40,7% зростання згідно із Держстатом), взуття (+26,5%), одяг (+20,4%), автомобілі, електротехніку й інші товари, які здебільшого є імпортними, повністю прив’язаними до курсу, і які насправді зросли в ціні за останній рік відповідно на 100-200%.

Зрозуміло, що показник інфляції завжди був політичним і розраховувався з огляду на інтереси представників державної влади, й поглянувши на методику його розрахунку, можемо зрозуміти, як це робиться. В переліку, з якого відбираються товари/послуги для розрахунку індексу споживчих цін (інфляції), 335 позицій, і при цьому «Набір визначається централізовано Держстатом України на основі даних щодо споживчих грошових витрат усіх (міських та сільських) домогосподарств із використанням методу відсікання, що дозволяє відбирати тільки ті товари(послуги), на які припадають суттєві частки витрат домогосподарств…». Тобто Держкомстат методом відсікання може виключити деякі марки авто, електроприладів, харчові продукти (кеш’ю, імпортний шоколад і т.д.) з вибірки, і порахувати лише ті товари, які дають потрібний рівень інфляції.

Міжнародний валютний фонд, який є основним кредитором країни і надає кошти тільки коли витримані певні показники (під які в більшості випадків і підлаштовуються в своїх діях і реформах наші державні керманичі), прогнозує падіння економіки України в 2015 році до 5,5% при інфляції близько 27%. При цьому, за прогнозами МВФ, показники інфляції повернуться на рівень менш як 10% уже в 2017-2018 роках. Напрошується такий висновок: або МВФ дійсно не знає, яка реальна інфляція в країні, або їм зручно заплющувати очі на це і всі роблять вигляд, ніби в Україні все добре. Крайнім залишається просте населення з його незмінними гривневими зарплатами.

Регулятивні дії НБУ (точніше «дерегулятивні», враховуючи наслідки)

У 2014 році Україна відмовилася від багаторічної де-факто прив’язки курсу гривні до долара США, тобто відбувся перехід від штучно стабільного до гнучкого обмінного курсу гривні, який визначається попитом та пропозицією на ринку. Поставимо питання: чи принагідно це було зроблено? Адже країна фактично знаходилась у стані війни з порожньою казною, стагнаційною економікою. Лібералізація фінансового ринку, враховуючи менталітет українців і досвід попередніх років, була недоречною. Ні середній бізнес, ні населення не отримали гідних компенсаторів курсовій волатильності, адже економічна система не була до цього готова. НБУ тепер знайшов крайнього – «це була вимога МВФ, щоб отримати чергові транші кредитів». Але чи потрібно було зламувати систему, щоб потім шукати гроші на її відновлення? Відповідь очевидна – це було необачним і по суті «злочинним перед лицем народу» кроком.

Протягом останніх 14 місяців мало хто в Україні не критикував НБУ за несвоєчасне та неефективне регулювання валютного ринку. Навіть сам НБУ сам себе розкритикував наприкінці 2014 року (нагадаймо рішення Ради НБУ від 17 грудня 2014 року № 30, в якому керівництво критикувалось і засуджувалося за «ситуативне прийняття рішень у здійсненні монетарної політики, що стало одним із факторів створення надмірного попиту на іноземну валюту на міжбанківському ринку та значною мірою призвело до різкого знецінення гривні»). І дійсно, мабуть, запізно було піднято планку щодо продажу експортерами валюти до 75% чи анонсовано заборону дострокового зняття депозитів (що з одного боку є порушенням конституційних прав, але якби це було введено ще на початку 2014 року, то, можливо, курс був би стабільним, та і сама заборона нетривалою).

Кульмінаційним, і, мабуть, найбільш шедевральним рішенням НБУ стало підвищення з 04 березня 2015 року облікової ставки із 19,5% до 30,0% річних з відповідним коригуванням процентних ставок за активними та пасивними операціями НБУ з регулювання ліквідності банківської системи. Таким способом регулятор намагається підвищити привабливість гривні і унеможливити спекуляції банками, при цьому забуваючи, що тепер банківська система ще в більшій загрозі. Якщо населення та бізнес перестане взагалі брати кредити – а хто захоче споживчий кредит під 50-60% річних? – ліквідність впаде до критичного рівня.

Грошова маса

Даний фактор іде відразу після дій НБУ, оскільки є одним із його інструментів регулювання. Згідно із січневим звітом НБУ, готівкова маса в країні збільшилась майже на 50 млрд грн або на 16,3%, але загальний грошовий агрегат зменшився в річному обсязі на 15%. І це при дво-трьохкратному подорожчанню товарів і послуг. Це свідчить про те, що НБУ намагався створити гривневий голод і цим підвищити курс національної валюти, що частково і вдалось. В окремі періоди це сприяло тимчасовому зміцненню гривні, адже по-перше, населення «злило» гривню, перевівши її в товарну форму і для прожиття вимушене було продавати валюту; по-друге, компанії-імпортери притримували гривню, тому що не вірили в курс долара за 20-22 грн, і в своїх розрахунках кінцевих цін використовували курс 29-30 грн/дол.США і 34-36 грн/євро.

Спекулятивні фактори

«Панічна» поведінка з боку учасників ринку

Масове зняття депозитів протягом 2014-2015 років (за підсумками 2014 року загальний обсяг депозитів в українських банках знизився на 13,7% в національній валюті – до 364,5 млрд грн, і на 37,2% в іноземній валюті – до 19,4 млрд дол.; в січні-лютому 2015 року – ще на еквівалентних 17,2 млрд грн), що ще більше розхитало фінансову систему (Уніан, 2015). Але слід відмітити, що воно відбулось якраз тоді, коли Нацбанк перестав контролювати ситуацію на валютному ринку, а згодом взагалі самоусунувся від його регулювання. Звичайно, громадяни України, які правдою і неправдою заощаджували певні кошти протягом багатьох років, не хотіли ризикувати і втратити зароблене.

Спекулятивні бульбашки

З одного боку, банківська система також стала заручником несприятливої ситуації, і в ній дійсно відбуваються деструктивні процеси. По-перше, в таких умовах більша частина менеджменту (як і практично всі так звані «валютчики») шукала нові і нові схеми для заробітку. Слід нагадати, що в кризові періоди керівництво банку або їхні великі корпоративні клієнти практично ніколи не страждали. Взяти хоча би приклад CityCommerceBankу, через який, по даним Forbes, проходили ряд конвертаційних схем під час існування подвійного курсу на загальну суму в 10 млрд грн (Forbes Україна, 2015). Різниця між офіційним курсом, курсом міжбанку і чорного ринку інколи досягала 5-6 грн за дол.США., що дозволило керівництву заробляти на ньому. Повторюсь – саме керівництву, а не співробітникам чи вкладникам, адже зароблені кошти ніхто на балансі банку не зараховував.

Другим способом заробітку є навмисне банкрутство банків: роздаючи підставним компаніям кредити в умовах постійного виведення депозитів (звичайно, до введення тимчасової адміністрації), фінальне банкрутство фінансової установи можна «списати» на девальвацію чи війну (як в нас сьогодні стало популярно).

Як наслідок, в умовах загальної політико-економічної кризи багаті стають ще багатшими, а бідні – ще біднішими; одиниці заробляють мільярди, а десятки мільйонів громадян втрачають останнє зароблене…

Перспективи

Практично всі індикатори економічної безпеки України уже пройшли свої порогові значення: темп зміни індексу офіційного курсу гривні стосовно долара США до показників попереднього періоду – не більше 6% (по факту навіть не 50%), рівень доларизації – не більше 25% (фактично до 50%), валові міжнародні резерви України – покриття не менше 3 місяців імпорту (на початок березня 2015 року уже наблизились до 1,5-місячних показника) (Дем’яненко І.В., Величкін В.О. 2012).

Незважаючи на певну більш-менш стабілізуючу дію недавніх адміністративних дій НБУ, ризики подальшої дестабілізації ситуації на валютному ринку залишаються надзвичайно високими (високий рівень невизначеності щодо розвитку економіки та фінансового ринку, високий ризик подальшого погіршення стану платіжного балансу, безпрецедентно високий та «переддефолтний» рівень зовнішньої заборгованості України тощо). Тому прогноз, яким буде курс в подальшому, – невтішний. В короткостроковому періоді причин для зміцнення гривні нараховується аж дві – її штучний «невеликий» дефіцит при поточному рівні інфляції та поповнення валютних резервів країни за рахунок кредиту МВФ. Оглядаючи довгострокову перспективу, прогноз для курсу гривні невтішний – факторів, які б сприяли його зміцненню, практично немає.

Посилання:

Офіційний сайт НБУ [link]

Офіційний сайт Міністерства фінансів України [link]

Багнет, 2014. Против экс-главы НБУ Степана Кубива возбуждено уголовное дело. Доступ 30.03.2015 за адресою: [link]

Дем’яненко І.В., Величкін В.О., 2012. Економічна безпека України: валютна складова та її зміцнення засобами грошово-кредитної політики. Доступ 30.03.2015 за адресою: [link]

НБУ, 2015. Про стан платіжного балансу в 2014 році. Доступ 30.03.2015 за адресою: [link]

Офіційний веб-сайт СБУ, 2015. СБУ та Генпрокуратура попередили завдання збитків державному підприємству на 15 мільйонів доларів США. Доступ 30.03.2015 за адресою: [link]

Рубан В. Ю., 2011. Вплив зміни валютного курсу на платіжний баланс України. Доступ 30.03.2015 за адресою: [link]

Українська правда, 2015. Через війну та кризу в економіці України обсяг тендерів впав до 155 мільярдів. Доступ 30.03.2015 за адресою: [link]

Уніан, 2015. Українці з початку року забрали з банків більше 17 млрд гривень депозитів. Доступ 30.03.2015 за адресою: [link]

Forbes Україна, 2015. Інфографіка: операція «Зернотрейдери» на 10 млрд гривень. Доступ 30.03.2015 за адресою: [link]