Захар Попович

Статтю підготовлено в рамках роботи економічного віділу Центру соціальних і трудових досліджень

Загальним місцем стали нарікання Київської влади на брак грошей у бюджеті столиці, саме цим виправдовувалося підвищення тарифів на транспорт, плати за адміністративні послуги та всілякі заходи економії, спрямовані на згортання соціального захисту громадян із низьким рівнем доходів. Однак, як виявилося, грошей до київського бюджету в 2015 році надійшло значно більше, ніж планувалося, а могло б надійти ще набагато більше, якби влада проводила політику справедливого оподаткування великого бізнесу, а не намагалася вирішити всі проблеми за рахунок збільшення зборів із малозаможного населення. Реальні перспективи децентралізації та самоуправління місцевих громад пов’язані в першу чергу з можливістю забезпечити це самоуправління реальними фінансовим ресурсами, отже, дослідження можливостей збільшення надходжень до місцевих бюджетів є ключовим питанням розвитку місцевого самоврядування та низової участі в управління справами громади. Впровадження учасницьких бюджетів може стати реальністю лише тоді, коли в цих бюджетах будуть реальні кошти, які можна буде спрямовувати на розвиток громади. Отже, досліджуючи в цій статті наповнення бюджету Києва, ставимо за мету насамперед узагальнити досвід та з’ясувати можливості кращого наповнення не тільки столичного, але й усіх місцевих бюджетів країни.

За даними КМДА, доходи загального фонду бюджету міста Києва в 2015 році сягнули 24 млрд 946 млн грн 1, це на 20,4% більше від плану, затвердженого Київрадою 28.01.15 (Київрада, 2015). Цікаво, що план доходів загального фонду на попередній 2014 рік було недовиконано приблизно на 8%, у першу чергу за рахунок недоотримання 10% планових податкових надходжень (КМДА, 2015d.) Перевиконання плану 2015 року також відбулося насамперед за рахунок податкових надходжень, які складають понад 60% наповнення загального фонду, хоча не слід забувати і про перевиконання на 75% плану неподаткових надходжень, понад 80% із яких складають адміністративні збори та платежі (КМДА, 2015c.), тобто, пряме здирництво за рахунок збільшення тарифів на надання адміністративних послуг, оренду комунальних приміщень та інше. Однак предметом цієї статті є вужче питання динаміки та структури податкових надходжень до бюджету міста Києва, де, незважаючи на перевиконання загального плану, ми спостерігаємо низку тенденцій, які свідчать про небажання обтяжувати великий бізнес сплатою справедливих податків та одночасне збільшення податкового тягаря для фізичних осіб, у першу чергу найманих працівників та незаможних громадян.

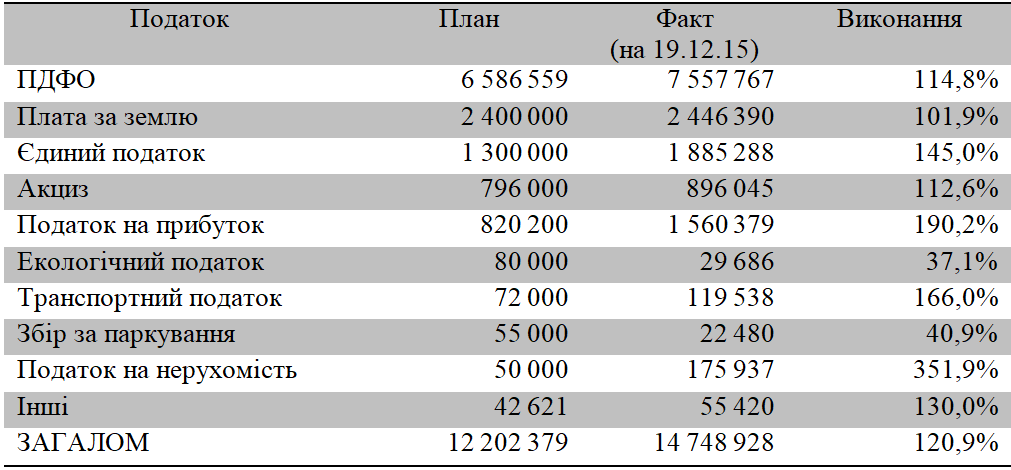

Як видно з наведеної нижче табл. 1, за деякими податками план перевиконано в 3,5 рази, а за деякими не виконано й наполовину. Суттєве перевиконання ми бачимо зокрема за податком із доходів фізичних осіб (ПДФО), єдиним податком, податком на нерухомість. Тобто, за податками, основними платниками яких є, відповідно, наймані працівники, самозайняті та дрібні підприємці, власники житла включно з пенсіонерами.

Водночас план збору деяких інших податків було з тріском провалено. Зокрема це стосується екологічного податку та збору за паркування. А от обсяги та частка податку на прибуток підприємств у Києві дивним чином зросли. Ми спробуємо пояснити ці феномени нижче, послідовно розглядаючи всі джерела податкових надходжень до київського бюджету.

Таблиця 1

Планові та фактичні податкові надходження до загального фонду бюджету міста Києва у 2015 році, тис. грн.

Джерела: Плани відповідно до Рішення Київради від 28 січня 2015 року N 60/925 Про бюджет міста Києва на 2015 рік. (Київрада, 2015), фактичний обсяг відповідно до Довідки КМДА про надходження до бюджету м. Києва у 2015 році за оперативними даними, 19 грудня 2015 (КМДА, 2015 c) 2.

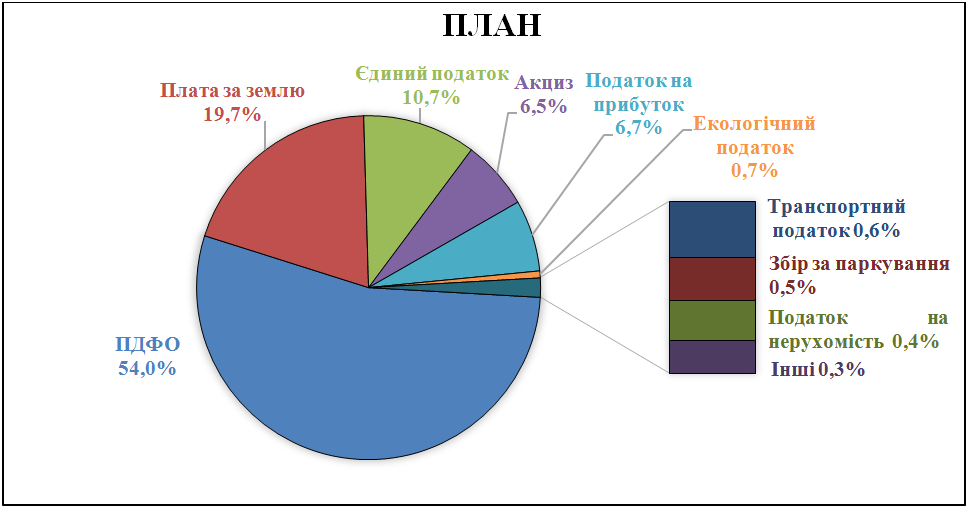

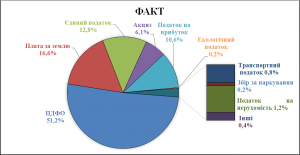

Планову та фактичну структуру податкових надходжень до бюджету міста Києва у 2015 році за основними джерелами подано на діаграмах нижче (Рис. 1 та Рис 2).

Рис. 1. Планова структура податкових надходження до бюджету міста Києва у 2015 році

(Джерело: Київська міська рада (Київрада, 2015).

Рис. 2. Фактична структура податкових надходжень до бюджету міста Києва за 2015 рік станом на 22.12.15 (Джерело: Київська міська державна адміністрація (КМДА, 2015c.)

Податок на доходи фізичних осіб

Як уже зазначалося в попередній роботі (Попович З., 2015), і «філософія», і практика сучасних податкових реформ передбачає перенесення податкового тягаря з великого бізнесу на кінцевих споживачів та, насамперед, найманих працівників. Незважаючи на зниження відсотка податку на доходи фізичних осіб (ПДФО), який залишається місцевим громадам, він і в 2015 році залишається основним джерелом наповнення місцевих бюджетів.

Загалом по Україні у 2014 році надходження від ПДФО сягнули 75 203 млн грн, з них до місцевих бюджетів – 62 557 млн грн та 12 646 млн грн – до державного бюджету. Це відповідає 71,6% загальної суми податкових надходжень у місцеві бюджети (87 334 млн грн) (Ціна держави. 2015)

Водночас до бюджету міста Києва у 2014 році від ПДФО надійшло 7 985 млн грн, і ще стільки ж до державного бюджету, оскільки у 2014 році тільки 50% ПДФО зараховувалося до держбюджету (КМДА, 2015d.). Відповідно, на Київ припадало понад 20% загального збору ПДФО в Україні.

За перші 11 місяців 2015 року загальна сума збору ПДФО по всій Україні сягнула приблизно 90 403 млн грн, із них до місцевих бюджетів потрапило 47 811 млн грн (Ціна держави. 2015).

За даними Мінфіну, частка ПДФО в доходах загального фонду місцевих бюджетів за січень-листопад становила 52,5% (Мінфін, 2015a.). ПДФО складає приблизно таку ж частку (близько 54%) і в плановому бюджеті міста Києва (незважаючи на те, що в цьому році тільки 40% зібраного в Києві ПДФО потрапляє до міського бюджету). Правда, фактичне виконання збору цього податку в Києві дещо відстає від планового показника. Так, за перші 11 місяців 2015 року було отримано 7 млрд 085 млн грн (КМДА, 2015a), тобто 7,8% зібраного в Україні ПДФО.

Незважаючи на всі дискусії щодо відсотку розподілу ПДФО між міським та державним бюджетами, а також можливих змін у порядку сплати ПДФО підприємствами 3, цей податок залишається та ймовірно буде залишатися найбільшим джерелом наповнення міського бюджету.

Адже, як уже вказувалося, загальний напрям податкової реформи, яка зараз відбувається в Україні, на жаль, полягає у зменшенні й так невисоких податків із великого бізнесу та перенесенні податкового тягаря в першу чергу на найманих працівників та загалом громадян з низькими доходами (Попович З., 2015). Така політика, без сумніву, є несправедливою щодо більшості громадян (це визнає навіть представник МВФ в Україні Жером Ваше (Ваше Ж., 2015) та навряд чи сприятиме стійкому економічному зростанню, але змінити загальнодержавну податкову політику місцеві ради не можуть.

Отже, прозора і послідовна політика щодо оподаткування доходів фізичних осіб має винятково велике значення для формування місцевих бюджетів та загалом планування фінансової діяльності місцевих громад. Цілком можливо, що із запровадженням оплати ПДФО за місцем реального розташування робочого місця працівника обсяги надходжень від нього до київського міського бюджету можуть зменшиться, це тим більше підвищує важливість аналізу резервів додаткових надходжень, зокрема за рахунок детінізації та прогресивного оподаткування.

Детінізація економіки та реальне зменшення обсягів виплати заробітних плат у конвертах може забезпечити значне збільшення обсягів надходжень від ПДФО. Так, за оцінками голови Державної фіскальної служби Ігоря Білоуса, щомісячні тіньові доплати складали у 2014 році від 20 до 50 млрд грн на місяць, що відповідає 240-600 млрд грн на рік (Дзеркало тижня, 2014). За скромнішими оцінками Мінсоцполітики, ринок тіньової зарплати в Україні також перевищує 200 млрд грн на рік (Мінсоцполітики, 2015).

Відповідно, експерти оцінюють потенціальні втрати бюджету на рівні 46 млрд грн, а недоотримані соціальні внески – більше ніж 97 млрд грн на рік (Форбс, 2014).

Ці цифри, очевидно, випливають із оцінки суми податків та інших платежів, які могли б бути сплачені у разі легалізації фонду оплати праці оціночним розміром у 240-600 млрд грн. Для ПДФО, якщо рахувати по минулорічній 15% ставці це означало б потенційне недоотримання 36-90 млрд грн, із яких на Київ припадало б 3-7 млрд грн (із розрахунку 7,8% загального збору ПДФО в Україні) 4.

Спробуємо оцінити потенційні втрати бюджету міста Києва від тіньового ринку праці з іншого боку, відштовхуючись від кількості нелегально працевлаштованих. Якщо всього в Україні близько 5 млн неоформлених працівників (Укррудпром, 2012), то на Київ могло припадати близько 390 тисяч. Водночас, за даними ООН, у Києві постійно перебувають близько 100 тисяч внутрішньо переміщених осіб, близько половина з яких працездатного віку (UN, 2015) (дані обліку ДМС України дещо менші: 39 тис. внутрішньо переміщених осіб у Києві та 46 тис. у області (ДМС, 2015a., стор.11), однак далеко не всі з переміщених осіб, які фактично перебувають у Києві зареєстровані саме в столиці). Більшість цих людей працюють у Києві. До того ж, експерти стверджують, що війна призвела до нечуваного зростання обсягів нелегального ринку праці (Укррудпром, 2015).

Отже, немає сумнівів, що в Києві налічується від кількохсот тисяч до півмільйона нелегальних працівників. Візьмемо для розрахунку нашу приблизну оцінку – 390+50=440 тисяч. Середня заробітна плата в Києві у листопаді 2015 року сягала за державними статистичними даними 7089 грн на місяць (Київстат, 2015), це не дуже відрізняється від оцінок служб працевлаштування (середня зарплата вакансій за перший тиждень 2015 року сягає 6644 грн за даними Work.UA (Work.UA, 2015).

Якщо ці 440 тисяч нелегальних працівників отримують у середньому хоча б 7000 грн – це вже складає фонд оплати праці понад 3 млрд грн на місяць, тобто, близько 37 млрд грн на рік. За ставкою 20% це мало б відповідати більше ніж 7 млрд грн ПДФО на рік., із яких до київського бюджету могло б потрапити близько 3 млрд грн. Ці оцінки, звісно, є дуже приблизними, однак дають можливість відчути масштаб проблеми.

Також слід враховувати, що крім офіційно непрацевлаштованих є ще величезна кількість влаштованих напівофіційно, тобто, працівників, які офіційно отримують мінімальну заробітну плату, а насправді працюють за значно вищою ставкою, більша частина якої виплачується чорною готівкою. За деякими оцінками, таким чином влаштовані до 80% працівників (Дзеркало тижня, 2014). Враховуючи, що неофіційна частина платні зазвичай перевищує офіційну, обсяг недоотриманого таким чином ПДФО можна оцінити як мінімум у 40% фактичних поточних надходжень, тобто близько 3 млрд грн на рік.

Отже, загальні резерви недоотримання ПДФО можна оцінити на рівні приблизно 5-6 млрд грн, що відповідає діапазону оцінок за даними ДФС (2-5 млрд грн). Тобто, надходження від ПДФО можна збільшити на 70%, і таким чином покрити з лишком збитки всіх комунальних підприємств (наприклад, забезпечити функціонування та розвиток у Києві безкоштовного громадського транспорту). Ми не говоримо тут про резерви збільшення ПДФО за рахунок прогресивної шкали оподаткування та боротьби з підміною трудових відносин цивільно-правовими.

Очевидно, що нині, незважаючи на декларації та заклики до сплати ПДФО (ДФС, 2015e, 2015с, 2015d), суттєвого просування у стягненні цього податку ДФС не досягла.

Найбільшу тривогу викликає те, що Департамент фінансів КМДА не розглядає детінізацію праці як пріоритетний напрям своєї роботи. За їхньою логікою, «ефективність» діяльності в цьому напрямі не надто велика, адже детінізація сотні робочих місць дає відносно менше, ніж, скажімо, стягнення плати за землю з однієї земельної ділянки в центрі міста. Про системну політику детінізації праці в столиці, на жаль, не йдеться.

Податок на прибуток підприємств

Податок на прибуток підприємств є новим джерелом наповнення місцевих бюджетів, надходження від якого в той же час є достатньо суттєвими та мають, можливо, найбільші резерви для збільшення. Адже з 2015 року до бюджету міста Києва зараховується 10% податку на прибуток усіх підприємств, що зареєстровані в столиці та сплачують тут податки. Якщо раніше до місцевого бюджету Києва надходив лише податок на прибуток комунальних підприємств і відповідні суми надходжень коливались останні 10 років в межах від 40 до 100 млн грн, то в 2015 році було заплановано отримати 820 млн грн (близько 7% загального плану надходжень) (Київрада, 2015). Водночас фактичний обсяг надходжень за 2015 рік ледь не в двічі перевищив плановий і сягнув, за попередніми даними, 1616 млн грн (майже 12%). Двократне перевиконання виявилося вже на початку року, адже, на відміну від усіх інших загальнодержавних податків, план надходжень податку за прибуток було виконано вже за перше півріччя 2015 року.

Проте причина такого суттєвого зростання обсягів надходження податку на прибуток, на жаль, невесела. Найбільш імовірно, ідеться про перереєстрацію в Києві підприємств, які фактично розташовані та функціонують на окупованих територія Донбасу й, можливо, в Криму. Такі підприємства працюють, як правило, на напівлегальних засадах, сплачуючи податки одночасно і в бюджет України, і в так звані «ЛНР» та «ДНР». Періодично з’являються повідомлення про повну блокаду Донбасу та припинення роботи таких підприємств, що згодом, як правило, спростовуються повідомленнями про намір уряду спростити переміщення вантажів через лінію зіткнення для задоволення потреб українських підприємств, які працюють на території ДЛНР, але сплачують податки в бюджет України (ДФС, 2015f).

Діяльність таких підприємств зазвичай неможлива без певних обсягів контрабанди та незаконного переміщення значних сум готівки, принаймні через лінію розмежування. Отже, податок на прибуток, який ми бачимо в київському міському бюджеті, це так би мовити напівофіційна «плата за легалізацію» значно більших за обсягом грошових потоків та пов’язаних із ними прибутків.

У разі закінчення війни та нормалізації ситуації на Донбасі, Києву варто чекати зменшення обсягів сплати податку на прибуток таких підприємств. Однак насправді резерви збільшення надходжень від податку на прибуток є дуже великими. У разі справді успішної боротьби з ухилянням від податку на прибуток та застосуванням схем виводу прибутку в офшорні зони можна досягти суттєвого зростання надходжень, особливо від оподаткування олігархічного бізнесу. Орієнтовно оцінити потенціальні обсяги зростання надходжень можна виходячи з того, що обсяги суто корупційного (з порушенням законодавства) ухиляння від сплати податку на прибуток найбільшими олігархічними холдингами оцінювалися в 2012 році приблизно в 15% надходжень, до того ж, за рахунок використання легальних офшорних схем уникнення від оподаткування типовий олігархічний холдинг сплачував близько 80-90% податку на прибуток за кордоном. Слід зауважити, що це здебільшого експортери сировини, які майже не мають реальних виробництв і які не можуть створювати додану вартість за кордоном, отже, ідеться про осідання левової частки прибутку на фіктивній офшорній «прокладці» (Економічна правда, 2013, Остро, 2012).

Аналогічні оцінки корупційного ухиляння від податку на прибуток можна отримати, виходячи з аналізу нерівномірності сплати податку за різними галузями (Український тиждень, 2013). Отже, мінімальне підвищення обсягів надходжень від податку на прибуток, яке можна досягти виключно за рахунок зменшення корупції, складатиме не менше 15%.

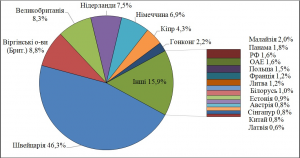

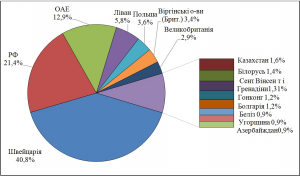

Як видно з нещодавно опублікованого дослідження ЦСТД (Небога М., 2015.), ані війна на Донбасі, ані проголошена владою війна з корупцією не привели до суттєвих змін у практиці офшорного бізнесу. Тільки за перші 9 місяців 2015 року в бюджет України було недоотримано податку на прибуток більше ніж на $500 млн (у 2014 році – приблизно $950 млн, що не на багато менше ніж у 2013 або 2012 роках). Причиною таких значних втрат є продовження практики здійснення більшої частини експорту з України через посередництво офшорних юрисдикцій та застосування трансферного ціноутворення, коли ціна експорту для свого посередника штучно занижується, що дозволяє штучно занизити прибуток в Україні та «створити» прибуток своєму офшорному посереднику, тобто, вивести його з-під оподаткування в Україні. Нижче на Рис.3 для прикладу наведено структуру експорту зернових з України, яка свідчить про те, що українські агрохолдинги годують здебільшого швейцарських пенсіонерів (ледь не половина експорту).

Рис 3. Експорт зернових, олійних культур і продуктів їх переробки 2012-2015 у розрізі TOП-20 країн посередників (Джерело: розраховано ЦСТД за даними Держкомстату й Державної фіскальної служби України [Ляхович, 2015]).

Годують, звісно не в прямому сенсі, адже все населення Швейцарії фізично не змогло би стільки з’їсти, а в сенсі виведення прибутків із України та сплати їх у бюджет Швейцарії. Загальні річні обсяги експорту зернових із України перевищують $13 млрд, а заниження ціни на експорт сягає як правило 15-30%, отже, щорічно таким чином виводиться до $4 млрд. Тож реальна рентабельність виробництва в сільському господарстві (наприклад, вирощування насіння соняшника) сягає 300% (Одосій О., Кравчук О. 2015).

Аналогічна ситуація спостерігається й із експортом чорних металів. Єдина різниця полягає в тому, що частина олігархів, як і у сільському господарстві, експортують через швейцарських посередників (~40%), а частина, умовно кажучи, використовують замість Швейцарії Російську Федерацію (~20%) (Ляхович О., 2015). Детальніше структуру в розрізі країн-посередників наведено нижче на рис. 4.

Рис 4. Експорт чорних металів 2012-2015 у розрізі TOП-15 країн-посередників (Джерело: розраховано ЦСТД за даними Держкомстату й Державної фіскальної служби України (Ляхович О., 2015).

Отже частина прибутків виводиться з-під оподаткування в Україні не тільки в класичні офшори та юрисдикції з дуже низькими податковими ставками, але й у таку країну, як Російська Федерація, допомагаючи наповнювати її бюджет. Річний обсяг експорту чорних металів складає близько $14 млрд.

Тому не дивно, що річне недоотримання Україною податку на прибуток оцінюється в суму до $1 млрд, а чистий прибуток експортерів, що залишається за кордоном, до $5 млрд (Небога М., 2015), а це означає, зокрема, і недоотримані інвестиції. Саме тому справедливе оподаткування прибутку і, зокрема, повноцінне впровадження законодавства про трансферне ціноутворення (з можливістю контролювати всі операції тощо) сприяло б не тільки підвищенню обсягів надходження податків, але і збільшенню інвестицій в українську економіку.

Загальний збір податку на прибуток по Україні за перші 11 місяців 2015 року склав 40 639 млн грн (Ціна держави. 2015), за цей же період до загального фонду бюджету міста Києва надійшло 1 474,7 млн грн (КМДА, 2015a), тобто, на Київ припадає близько 3,6%. Отже, річне недоотримання Києвом податку на прибуток за рахунок описаної вище офшорної торгівлі можна оцінити принаймні в 900 млн грн, що, нагадаємо, перевищує початковий план на 2015 рік (820 млн грн). Зважаючи на явне перевиконання плану 2015 року, можна прогнозувати, що резерви збільшення надходжень тут якщо не вдвічі, то принаймні на 50%.

У разі реального перегляду законодавства про уникнення подвійного оподаткування з офшорними юрисдикціями, тільки за рахунок зміни балансу оподаткування без збільшення податкового навантаження на бізнес олігархів можна досягнути збільшення надходжень і в 4 рази. У цьому випадку надходження тільки до бюджету міста Києва могли б зрости до 3-8 млрд грн на рік. Це не кажучи вже про потенціал збільшення реального податкового навантаження на великий бізнес до рівня розвинених країн Європи.

Плата за землю

Плата за землю традиційно є одним із важливих джерел наповнення місцевих бюджетів. Загальна частка плати за землю в доходах загального фонду місцевих бюджетів складала в 2005-2009 роках від 9% до 14%. За перше півріччя 2015 року від плати за землю до місцевих бюджетів загалом надійшло 6,64 млрд грн (Мінфін, 2015b.), а за перші 11 місяців 2015 року – 13 181,9 млн грн (Мінфін, 2015a), тобто, протягом 2015 року плата за землю давала близько 15% усіх надходжень (без урахування трансферів) до місцевих бюджетів України.

По Україні темп росту фактичних надходжень плати за землю за перші 11 місяців 2015 року порівняно з тим самим періодом (січень-листопад) 2014 року становить 130,1% (Мінфін, 2015a).

За планом, у 2015 році в місті Києві плата за землю мала б сягати 2,4 млрд грн (Київрада, 2015), тобто, близько 20% податкових надходжень до загального фонду бюджету столиці. У 2014 році вона склала близько 1,89 млрд грн, тобто, трохи менше ніж 19% (КМДА, 2015d). Фактичні надходження на 19.12.15 до бюджету міста Києва склали 2 млрд 446 млн, тобто, 102% плану й 16,59% податкових надходжень (КМДА, 2015c). Формально план виконано. Однак згадаймо, що за іншими податками має місце суттєве перевиконання. Загалом, податкові надходження до бюджету Києва за попередніми даними виконано на 127%. Отже, має місце, м’яко кажучи, відставання.

Навіть у затвердженій «Програмі використання та охорони земель міста Києва» (КМДА, 2015g) визнано факт значного недоотримання бюджетом коштів від цього джерела. Як зазначають автори програми, належне адміністрування та припинення практики масової несплати комерційними структурами плати за землю могло б привести до збільшення «щорічних надходжень до міського бюджету від використання земель із 2,3 млрд грн у 2010 році до 3,4 млрд грн у 2015 році».

Причини недовиконання планів полягають насамперед у системній корупції в царині адміністрування податку та відсутності важелів щодо його реального стягнення.

Відповідна непрозора система виділення та користування земельними ділянками існує багато років і, здається, цілком влаштовує міську владу та бізнес, адже виділення земельних ділянок і махінації з ними є чи найбільш прибутковим та прихованим бізнесом у Києві, до якого причетні більшість «девелоперів», зокрема й чинний мер. Отже недивно, що, як констатується у Програмі: «не вдалося у повному обсязі забезпечити проведення робіт по інвентаризації земель, оформленню права користування земельними ділянками». Отже, питання нарощування надходжень від плати за землю є виключно питанням збільшення прозорості земельного кадастру та проведення незалежної оцінки земель під громадським контролем. З нашого боку треба також зазначити, що запровадження диференційованого підходу та прогресивної шкали у сплаті податку на землю та загалом податків на майно могло б не тільки значно збільшити надходження, але і сприяти зменшенню соціальної напруги та відновленню соціальної справедливості.

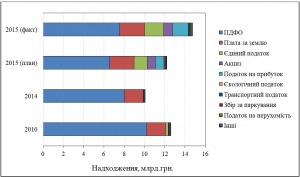

Крім загальнодержавних податків та плати за землю, наповнювати місцеві бюджети мають ще й місцеві податки. Однак, незважаючи на досить значну кількість місцевих податків та зборів, суттєвий внесок у наповнення бюджету роблять тільки кілька з них. Крім уже розглянутих ПДФО, плати за землю та податку на прибуток, серед важливих джерел наповнення київського бюджету можна виділити ще акциз та єдиний податок (рис. 5).

Рис. 5. Зміни структури податкових надходжень до бюджету міста Києва у 2010-2015 роках (Джерела: Київрада та КМДА (Київрада, 2015, КМДА, 2015c, 2015b).

Крім цих двох податків, ми зупинимося також коротко на нових податках на майно та зборі за місця для паркування, зважаючи на те, що вони зачіпають значну частку городян та мають велике соціальне значення.

Акциз із роздрібних продажів

Планові річні надходження від впровадженого з 01.01.2015 нового акцизного податку до бюджету міста Києва було визначені на рівні 796 млн грн, тобто, вони мають скласти близько 6,5% загального обсягу податкових надходжень (Київрада, 2015). Фактичний збір за перше півріччя 2015 року сягнув близько 333 млн грн, тобто, 5,4% (Мінфін, 2015b). За весь 2015 рік надійшло близько 970 млн грн, тобто, приблизно 6,3% всіх податкових надходжень. Отже, план виконано на 122%.

Станом на 01.12.2015 фактичні надходження акцизного податку сягнули 7 011,0 млн грн, це в перерахунку на 1 жителя країни відповідає 179,2 гривень (Мінфін, 2015a). За той самий період до загального фонду бюджету міста Києва надійшло 885,14 млн грн акцизу, тобто, 12,6% загального збору по Україні (КМДА, 2015a.), що, звісно, менше, ніж 20% збору ПДФО, однак більше навіть за частку податку на прибуток – 3,6%. Надходження акцизу в розрахунку на одну людину в Києві сягає 306,5 грн, це в 1,7 рази вище за середній по Україні та в 2,5 рази перевищує показник у сусідній Чернігівській області (Мінфін, 2015a).

Податок сплачують безпосередньо до місцевого бюджету суб’єкти роздрібного продажу підакцизних товарів (алкогольних напоїв, тютюнових виробів, нафтопродуктів) за ставкою 5% зверху від роздрібної ціни. Не викликає сумнівів, що податок є відносно стабільним джерелом доходу місцевих бюджетів. Занепокоєння викликає лише те, що запровадження цього податку є ще одним кроком, спрямованим на перенесення податкового тягаря з бізнесу на громадян, і то на малозабезпечені верстви споживачів, котрі є основними споживачами підакцизних товарів. Поки що у нас немає даних щодо впливу збільшення акцизів на зменшення споживання алкоголю й тютюну, але це питання, без сумніву, варте дослідження.

Єдиний податок

Єдиний податок традиційно був важливим джерелом наповнення місцевих бюджетів, надходження від якого сягали в 2005-2009 роках 3-7% загального фонду місцевих бюджетів, маючи загальну тенденцію до зниження (Щербина І, 2009). У період із 2011 по 2014 єдиний податок зараховувався до спеціального фонду місцевих бюджетів.

Плановий обсяг збору єдиного податку в місті Києві на 2015 рік визначено на рівні 1,3 млрд грн, це мало б скласти більше ніж 10% загальної суми податкових надходжень. Фактично, за весь 2015 рік надійшло близько 1914 млн грн, тобто, приблизно 12,4% усіх податкових надходжень. Отже, план виконано на 147%.

Таке перевиконання може пояснюватися перетіканням із інших форм оподаткування. Раніше ми вже зазначали про зменшення частки ПДФО в податкових надходженнях із планових 54% до фактичних 51% (Київрада, 2015, КМДА, 2015c).

Зростання частки єдиного податку в доходах може свідчити про зростання тінізації економіки столиці, подальше розповсюдження підміни трудових відносин цивільно-правовими та зростання обсягів «оптимізації» й ухиляння від сплати податків із використанням платників єдиного податку, адже ознак швидкого зростання обсягів малого бізнесу в столиці поки що не спостерігаємо.

Нові податки на майно

До бюджету столиці надходять кошти також від двох інших податків на майно: податку на нерухомість та транспортного податку. Обидва податки є новацією 2015 року, та успішність їх упровадження можна буде оцінити вже по завершенні року.

План збору за податком на нерухомість визначено на рівні 50 млн грн на рік, що мало б складати 0,4% податкових надходжень до бюджету міста Києва (Київрада, 2015). План збору, однак, було перевиконано вже в першому півріччі 2015 року, а станом на 19.12.2015 сума надходжень сягала майже 176 млн грн, отже, план було перевиконано більше ніж у 3,5 рази. Навіть попри це частка податку на нерухомість у загальних податкових надходженнях ледь перевищила 1% (КМДА, 2015c.), отже, суттєвої ролі він для бюджету не грає.

Контроверсійність податку полягає в тому, що його сплачують в основному відносно малозаможні городяни, які володіють власним житлом площею понад 60 кв. м., на тих самих підставах, що й особи, які володіють значними обсягами нерухомості. Отже, цей податок не є прогресивним і сприяє перенесенню тягаря оподаткування на малозаможних громадян. Суттєве перевиконання плану збору податку може пояснюватися саме легкістю його адміністрування та неможливістю його уникнення для більшості мешканців власних квартир.

Можна сказати, що податок на нерухомість в українських умовах стає аналогом подушного податку, маємо свого роду повернення до характерного для часів Київської Русі податку «з диму».

План збору транспортного податку на 2015 рік складав 72 млн грн, тобто близько 0,5% плану податкових надходжень (Київрада, 2015). У першому півріччі збір податку відставав від плану, але станом на 19.12.2015 сума надходжень сягнула майже 120 млн грн, 0,8% податкових надходжень (КМДА, 2015c). План надходжень було виконано на 166%.

Транспортний податок є чи не єдиним в Україні податком на розкіш. Адже об’єктом оподаткування є легкові автомобілі, які використовувалися до 5 років і мають об’єм циліндрів двигуна понад 3000 куб. см., тобто, автомобілі, які є розкішшю навіть за уявленнями більшості депутатів Верховної ради (ДФС, 2015b).

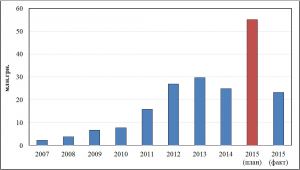

Збір за місця для паркування

Плановий обсяг доходів від збору за місця для паркування в Києві в 2005 році визначено на рівні 55 млн грн (0,4% податкових надходжень) (Київрада, 2015).

Станом на 19.12.15 фактичний збір сягав трохи менше 22,5 млн грн, що відповідає 0,15% податкових надходжень (КМДА, 2015c). (Ідеться саме про збір за місця для паркування, а не дохід від платних парковок, які належать КП «Київтранспарксервіс», що не відноситься до податкових доходів). Отже, станом на 19.12.15 план було виконано на 40,87%. За останню декаду грудня 2015 року надійшло ще 675 тис грн, це дозволило дотягнути до 42,10%. Тобто, незважаючи на всі зусилля, план не виконано навіть на половину. Динаміку доходів загального фонду бюджету міста Києва від збору за місця для паркування транспортних засобів у 2007-2015 роках наведено на рис. 6.

Рис. 6. Динаміка доходів бюджету міста Києва від збору за місця для паркування транспортних засобів у 2007-2015 роках (Джерело: КМДА).

Отже, спостерігаємо провал, який можна порівняти хіба що з фіаско в спробах зібрати екологічний податок. Ситуація, що склалася, пов’язана, ймовірно, з тим, що більшість паркувальних майданчиків функціонують у напівлегальний та непрозорий спосіб, відповідно, стягнення податку з власників таких парковок виявилося непростою справою.

Безпосередньою причиною такого становища є, як уже було вказано, непрозорість та корумпованість землекористування в столиці. Системного покращення рівня збору податку з місць для паркування слід чекати за комплексного вирішення проблем паркувального простору, зокрема шляхом розширення мережі дешевих комунальних парковок та подолання корупції в «Київтранспарксервіс», у тому числі повної відмови від готівкових розрахунків із паркувальниками (КМДА, 2015e).

Висновки

Не слід надто тішитися значним перевиконанням плану податкових надходжень до бюджету міста Києва. По-перше, на цифри могло вплинути хибне врахування швидкої інфляції. А по-друге, перевиконання спостерігається далеко не за всіма статтями надходжень. І головне – збільшення надходжень у наших умовах зовсім не означає збільшення фінансування соціальної сфери та загалом потреб більшості киян. Фінансуватимуться тільки ті проекти, у яких матимуть матеріальну зацікавленість представники девелоперського лобі, які зараз керують і КМДА, і Київрадою. Якщо ж таких проектів у якийсь момент не буде, вони скоріше накопичуватимуть профіцит на рахунках, ніж витрачатимуться на злиднів. До речі, якщо доходи загального фонду бюджету 2015 року було перевиконано більше ніж на 20%, то видатки – лише на 11,6%. Розгляд видатків не належить до завдань цієї статті, однак немає сумнівів, що київській владі й далі бракуватиме грошей на розвиток громадського транспорту, освіту, медичне та соціальне забезпечення.

Основні резерви збільшення податкових надходжень до бюджету міста Києва – не у збільшенні обсягів податків на громадян, а в системній детінізації бізнесу. Подальше збільшення податків на особисте майно громадян без запровадження крутої прогресивної шкали принесе дуже небагато, та боляче вдарить по малозабезпечених громадянах, зокрема власниках невеликих квартир.

Звісно, прогресивна шкала працюватиме рівно настільки, наскільки держава зможе забезпечити належне адміністрування прогресивних податків. Наприклад, саме по собі запровадження прогресивної шкали оподаткування доходів без їх детінізації часто не приводить до зростання обсягів податкових надходжень (Гладун А., Дутчак О., 2015), адже тіньові ділки вміють приховувати реальний обсяг своїх доходів.

Водночас, прогресивне оподаткування нерухомого майна та елітних авто набагато більше піддається адмініструванню. Наявність в Україні відповідних реєстрів робить таке адміністрування цілком реальним. А відкриття доступу до реєстрів, зокрема до реєстру транспортних засобів МВС (МВС, 2015) робить можливим прозорість адміністрування та здійснення громадського контролю за нарахуванням прогресивних податків на відповідне майно. Таким чином, резерви прогресивного оподаткування існують і мають бути задіяні не лише з міркувань соціальної справедливості, але й для цілком реального наповнення бюджету.

Резерви збільшення доходів від оподаткування за пласкою ставкою (flat rate) кінцевих споживачів, тобто надходжень від акцизів та інших непрямих податків, майже вичерпано. Подальше їх збільшення призводитиме не тільки до зубожіння й додаткового «покарання бідних», але й матиме дуже обмежений ефект з точки зору наповнення бюджету.

А от резерви збільшення доходів від податку на прибуток є надзвичайно великими. У разі системної детінізації та системної боротьби з виведенням прибутків у офшори (що, звичайно, вимагає загальнодержавної політики), доходи від податку на прибуток могли б збільшитися в кілька разів та сягнути 3-8 млрд грн на рік. У цьому випадку податок на прибуток міг би стати основним джерелом наповнення бюджету та надати Києву достатні ресурси для модернізації комунальної інфраструктури й реалізації необхідних місту соціальних програм (КМДА, 2015f).

Ще більш перспективним джерелом збільшення доходів бюджету є детінізація праці, в першу чергу на великих та середніх підприємствах. Резерви збільшення податку на доходи фізичних осіб, особливо в разі запровадження справедливої прогресивної шкали оподаткування, можуть сягати від 2 до 5 млрд грн. Київська міська влада цілком могла б розпочати системний моніторинг зайнятості. Зокрема, доцільним було б проведення обліку фактичної кількості працевлаштованих. Відповідні заходи з моніторингу цілком можливо проводити без переривання виробничого процесу. У разі виникнення ситуацій, коли фактична кількість працевлаштованих перевищує подану в податковій звітності, роботодавцям варто було би запропонувати забезпечити оформлення відповідної кількості працівників без ужиття будь-яких штрафних санкцій проти них. Штрафи та стягнення доцільно буде застосовувати лише до серійних порушників. Доцільним було б посилити персональну відповідальність керівників підприємств та осіб, винних у неоформленні працівників, аж до впровадження кримінального покарання аналогічно до відповідальності за невиплату заробітної плати.

Приблизні оцінки резервів збільшення податкових надходжень до бюджету міста Києва з найбільш перспективних джерел зведено в Таблиці 2.

Таблиця 2

Основні джерела збільшення податкових надходжень до бюджету міста Києва

(Джерело: оцінки автора).

Доцільним було б також розширити контрольні повноваження профспілок та громадських організацій, повноважень трудових колективів щодо робочого контролю за діяльністю підприємств. Зокрема, доцільно публікувати принаймні повну детальну інформацію про рух коштів усіх комунальних підприємств, включно з фактичною заробітною платою всіх співробітників і, особливо, керівного складу (що тут приховувати, особливо якщо люди працюють на громаду?).

Одночасно з ужиттям заходів щодо контролю за роботодавцями, було б доцільно збільшити стимули для працівників вимагати офіційного оформлення на роботу. Зокрема, можна погодитися з пропозиціями щодо обов’язкового декларування доходів усіх фізичних осіб та розширення переліку видів доходів, із яких може проводитися вирахування витрат (Фролова, 2014).

Загалом ці заходи сприяли б економічному розвитку столиці, зосередженню тут виробництв із продукції з більшою доданою вартістю, збільшенню стимулів до впровадження нових технологій та обладнання.

Перспективи

Детінізації праці й загалом бізнесу сприяло б і збільшення прозорості роботи підприємств, зокрема робота бухгалтерії в режимі відкритих даних. Більшість зловживань, пов’язаних із тіньовою оплатою праці, ухиленням від оподаткування, а також і з банальним розкраданням коштів та майна, стають можливими саме через закритість інформації щодо фінансово-господарської діяльності підприємств. Навіть податкова та статистична звітність підприємств не є публічною, хоча через те, що вона є дуже узагальненою, дозволяє приховувати конкретні операції та «схеми» оптимізації оподаткування. Навіть податкові органи без проведення довготривалої та затратної перевірки не можуть точно визначити, які схеми ухиляння від оподаткування використовують на підприємстві й чи використовують узагалі.

Отже, запровадження на підприємствах, які є платниками податків, відкритої бухгалтерії в режимі відкритих даних дозволило би, з одного боку, одразу побачити й проаналізувати певні операції в разі виникнення підозр (наприклад, щодо певного контрагента), а з іншого – проводити порівняння та аналіз відповідних «великих даних» та досліджувати певні закономірності, зокрема виявляти характерні ознаки підозрілих транзакцій тощо.

У першу чергу відкриту бухгалтерію доцільно запровадити на державних та комунальних підприємствах і великих природних монополіях незалежно від форми власності. Наприклад, відкрита бухгалтерія на підприємствах корпорації «ДТЕК» жодною мірою не ускладнила б її роботу та не створила б жодних комерційних ризиків (особливо зважаючи на її монопольне становище), але в той же час могла б сприяти збільшенню довіри до компанії (в тому числі й із боку потенційних інвесторів) та допомогла б підвищити ефективність роботи за рахунок громадського та робітничого контролю.

Наразі в Україні вже зроблено кілька кроків до збільшення відкритості бюджетів та бухгалтерії державних органів і підприємств, які підтверджують можливість застосування такого інструментарію за умови тиску й контролю громадськості. Зокрема в місті Києві впроваджено в тестову експлуатацію рішення «Відкритий бюджет» на базі програмного забезпечення SAP, яке доступне для перегляду он-лайн на сайті: new.kievcity.gov.ua. Поки що це рішення працює недостатньо стабільно й не дає достатньої деталізації бюджетних витрат. Водночас воно публікує щоденні дані руху коштів по загальному та спеціальному фондах київського бюджету, хоч і в узагальненому вигляді (по кодах бюджетної класифікації до другого рівня). Завантаження даних у структурованому вигляді, на жаль, не реалізовано.

Ухвалені нещодавно законодавчі акти щодо відкритості публічних фінансів є, звісно, значним кроком вперед у цьому напрямі, однак вони не вимагають обов’язкової публікації повних первинних даних, хоча й не забороняють її (ВР, 2015a, 2015b).

Відповідно до вказаних законів, публікація даних щодо використання публічних коштів та бюджетних показників буде здійснюватися в узагальненому вигляді з затримкою кілька місяців. У порівнянні з публікацією сирих даних (raw data), це вимагатиме додаткових витрат на обробку та створюватиме можливість приховування окремих господарських операцій в узагальненому «котлі».

Отже, крім узагальненої інформації, на наш погляд, доцільно вимагати публікації «сирих» (первинних) даних (raw data) бухгалтерського обліку, як від розпорядників бюджетних коштів, так і від безпосередньо підприємств. Пілотний проект такого впровадження було здійснено у 2014 році за участі автора цього дослідження в центральному апараті Міністерства освіти й науки України (Попович З., 2014, Потапов Д., 2015).

Відповідне рішення функціонує до цього часу. Дані доступні на старому сайті МОН за посиланням: [link]. Незважаючи на надзвичайну простоту та виключно низьку вартість впровадження рішення, цей досвід, на жаль, не набув розповсюдження. Важливим фактором, який може цьому посприяти, є підвищення активності громадян та неурядових організацій для організації тиску на органи влади щодо забезпечення більшої відкритості їхньої роботи в питаннях публікації детальної (з точністю до кожної транзакції) інформації про обіг бюджетних коштів у формі відкритих даних.

Та відкритість сама по собі, без надання громадам та трудовим колективам реальних можливостей участі в плануванні та розподілі бюджетних коштів, не підвищить автоматично ефективність використання громадських коштів. Як доводить міжнародний досвід, для запровадження реального учасницького (партисипативного) бюджетування доведеться створити відповідні інституції та систематично запроваджувати відповідні процеси в рамках щорічного бюджетного циклу. Необхідно, зокрема, надати громадам і на рівні мікрорайонів – і до загальноміського рівня – можливість не тільки обговорювати, але й систематично (хоча б раз на рік) ухвалювати рішення щодо розподілу та виділення коштів, детально контролювати їх виконання, і самостійно ухвалювати в наступному бюджетному циклі нові рішення з урахуванням попереднього досвіду (Sintomer, 2013). Але впровадження в Києві та загалом в Україні партисипативного бюджетування є дуже важливим стратегічним завданням, вирішення якого, без сумніву, вимагатиме спільних зусиль і академічної, і активістської спільнот та постійного політичного тиску з боку низових соціальних рухів.

Посилання:

Sintomer, 2013. Participatory Budgeting in Asia and Europe: Key Challenges of Participation / edited by Yves Sintomer, Rudolf Traub-Merz, Junhua Zhang. Palgrave Macmillan, 2013 – 259 p., стор. 3.

UN, 2015. UN High Commissioner for Refugees. [link]

UA., 2015. Статистика зарплат. Режим доступу: [link]

Ваше Ж., 2015. Жером Ваше, виступ на дискусії на тему: «Чи потрібна Україні власна макроекономічна політика?», Київ, Ukraine Crisis Media Center, 30.11.15. Режим доступу: [link]

ВР, 2015a. Верховна рада, Закон України. Про відкритість використання публічних коштів, 11.02.15. [link] (Набрання чинності 12.09.2015);

ВР, 2015b. Верховна рада, Закон України. Про внесення змін до статті 28 Бюджетного кодексу України щодо доступу до інформації про бюджетні показники в формі відкритих даних. Режим доступу: [link]

Гладун А., Дутчак О., 2015. Прогресивне оподаткування робить людей щасливішими, але чи допоможе воно Україні? Журнал соціальної критики Спільне, 2015. Режим доступу: [link]

Держстат, 2015. Державний комітет статистики України. Режим доступу: [link]

Дзеркало тижня, 2014a. Почти 80% украинских фирм платят сотрудникам зарплаты в конвертах, Дзеркало тижня, 8 октября 2014. Режим доступу: [link]

ДМС, 2015a. Державна міграційна служба України. Звіт з моніторингу міграційних процесів за період з 18 по 24 грудня 2015 року. Режим доступу: [pdf]

ДФС, 2015b. Державна фіскальна служба України, Офіційний портал. . Режим доступу: [link]

ДФС, 2015c. Державна фіскальна служба, «Зарплата в конвертах» – крок у минуле! Режим доступу: [link]

ДФС, 2015d. Державна фіскальна служба, «Зарплата в конвертах» – проблема суспільства. Режим доступу: [link]

ДФС, 2015e. Державна фіскальна служба, Зарплата «в конвертах» – позбавлення соціальних гарантій. Режим доступу: [link];

ДФС, 2015f. Державна фіскальна служба, Україна має намір спростити переміщення товарів у зоні АТО. Режим доступу: [link]

Економічна правда, 2013. Платят ли олигархи налоги. Режим доступу: [link]

Київрада, 2015 . Київська міська рада, III сесія VII скликання, Рішення від 28 січня 2015 року N 60/925 Про бюджет міста Києва на 2015 рік. Режим доступу: [link]

Київстат, 2015. Головне управління статистики у місті Києві. Середня номінальна заробітна плата за видами економічної діяльності у 2015 році. Режим доступу: [link]

КМДА, 2015a. Київська міська державна адміністрація. Довідка про виконання бюджету м. Києва на 01.12.2015. Режим доступу: [link]

КМДА, 2015b. Київська міська державна адміністрація. Довідка про виконання видатків бюджету м. Києва у 2007-2015 роках, 17 грудня 2015. Режим доступу: [link]

КМДА, 2015c. Київська міська державна адміністрація. Довідка про надходження до бюджету м. Києва у 2015 році за оперативними даними, 19 грудня 2015. Режим доступу: [link]

КМДА, 2015d. Київська міська державна адміністрація. Звіт про виконання бюджету м. Києва за 2014 рік та пояснювальна записка до нього. Режим доступу: [link]

КМДА, 2015e. Про затвердження Концепції розвитку паркувального простору в місті Києві. Режим доступу: [link]

КМДА, 2015f. Про Програму економічного й соціального розвитку м. Києва на 2015 рік. Режим доступу: [link]

КМДА, 2015g. Програма використання та охорони земель міста Києва на 2011-2015 роки. Режим доступу: [link]

Ляхович О., 2015. Торгівля через офшорні зони: раціональна необхідність чи перепона для розвитку України? Журнал соціальної критики Спільне, 2016. Режим доступу: [link]

МВС, 2015, Міністерство внутрішніх справ України. Реєстр транспортних засобів. Режим доступу: [link]

Мінсоцполітики, 2015, Мінсоцполітики завершує роботу над законопроектом про впровадження накопичувальної пенсійної системи / Прес-служба Міністерства соціальної політики. – 27.02.2015. – Режим доступу: [link]

Мінфін, 2015a. Міністерство фінансів України. Інформація щодо стану виконання місцевих бюджетів. Виконання доходів місцевих бюджетів за січень-листопад 2015 року. Режим доступу: [link]

Мінфін, 2015b. Міністерство фінансів України. Інформація щодо стану виконання місцевих бюджетів. Виконання доходів місцевих бюджетів за січень-червень 2015 року. Режим доступу: [link]

Небога М. Економічні наслідки офшорної торгівлі України, Журнал соціальної критики Спільне, 2015. Режим доступу: [link]

Одосій О., Кравчук О. 2015, Агробізнес: дотувати чи оподаткувати? Спільне Журнал соціальної критики Спільне, 2015. Режим доступу: [link]

Остро, 2012, Убыточные миллиардеры. Сколько олигархи не платят в украинский бюджет? [link]

Попович З., 2015. Податкова реформа як покарання бідних. Журнал соціальної критики Спільне, 2015. Режим доступу: [link]

Попович З., 2014. Що таке відкрита бухгалтерія? Режим доступу: [link]

Потапов Д., 2015, Открытая бухгалтерия в Министерстве образования и науки Украины. Режим доступу: [link]

Український тиждень, 2013. Олігархічний бізнес стає тягарем для економіки. Режим доступу: [link]

Укррудпром, 2012, Теневую зарплату получают 5 млн граждан. Режим доступу: [link]

Укррудпром, 2015. Директор АФ «Киевская Аудиторская Служба» Владимир Гаркуша о том, как война изменила офшорные схемы. Режим доступу: [link]

Форбс, 2014. Как влияют на экономику зарплаты в конвертах. Режим доступу: [link]

Фролова Н.Б., 2014. Порівняльний аналіз факторів ухилення від сплати податків в Україні та США. Економіка і прогнозування, 2014. № 3, с. 148-156. Режим доступу: [pdf]

Ціна держави, 2015. Ціна держави. Бюджет. Доходи. Режим доступу: [link]

Щербина І.Ф та інш., 2009. Бюджетний Моніторинг: Аналіз виконання бюджету за 2009 рік / І.Ф.Щербина, А.Ю.Рудик, В.В.Губенко, І.В. Самчинська, ІБСЕД, Проект «Зміцнення місцевої фінансової ініціативи», USAID. – К.: 2009. – 136 с.

Примітки:

1. Тут і далі, якщо інше прямо не вказано, використано дані надходжень за весь 2015 рік, що їх автором розрахував на основі даних КМДА з Довідки про надходження до бюджету м. Києва у 2015 році за оперативними даними, 19 грудня 2015 [3] з урахуванням надходжень за останню декаду (20-31) грудня за даними КМДА «Відкритий бюджет»Києва. ↩

2. Дані останньої офіційної довідки КМДА від 19.12.15 використовуються через те, що, на жаль, система «Відкритий бюджет» Києва, яка впроваджується КМДА, досі перебуває на етапі дослідної експлуатації й не може вважатися офіційним джерелом інформації. Крім того, ця система не дає можливості переглядати річні дані в розрізі статей надходжень та можливості завантажувати щоденні звіти. Згідно з доступними для перегляду в системі «Відкритий бюджет» щоденними звітами, за період з 20 по 31 грудня 2015 року надійшло ще 751,4 млн грн податкових надходжень, із яких: ПДФО – 54,2%, Податки на майно – 24,6%, Акцизи – 9,8%, Податок на прибуток – 7,5%, Єдиний податок – 3,8%. ↩

3. п. 1.2.5. Коаліційної угоди про «забезпечення сплати податку на доходи фізичних осіб (ПДФО) виключно за місцем здійснення діяльності працівника, податок з доходів якого сплачується». ↩

4. Цікаво, що на Київ припадає приблизно така ж частка економічно активного працездатного населення: 1362,1 з 17350,7 тис. осіб, тобто, також 7,8% (Держстат, 2015). ↩