Олександр Кравчук

Оптимістично налаштовані українці можуть відсвяткувати зростання національної економіки. Держстат України остаточно відзвітував про перевищення обсягу валового внутрішнього продукту на 0,1% над рівнем 1-го кварталу 2015 року. Досягнення, погодьтеся, неабияке, і українські ЗМІ взялися тиражувати його як підтвердження прогнозів про довгожданий підйом національної економіки. Нам теж хочеться бути оптимістами і ми розуміємо, що дно має бути колись досягнуто, але ми ставимо питання: чому ж передові медіа не акцентують на комплексних змінах, які відбулись у економіці країни, структурі виробництва, які впливатимуть на можливість і характер розвитку української економіки в майбутньому? Адже два роки, що минули від зміни загального курсу країни – достатній термін для перших висновків.

Для такої оцінки проаналізуємо тенденції загальноекономічного розвитку; дослідимо структурні зміни в окремих галузях виробництва, переформатування банківської системи та зміни фінансової політики; визначимо наслідки впровадження Угоди про асоціацію з Європейським Союзом і те, як усі ці фактори вплинули на перерозподіл ресурсів через зміни в бюджетній політиці країни.

Першу статтю буде присвячено загальним і структурним змінам у економіці України.

Загальний огляд економічної ситуації

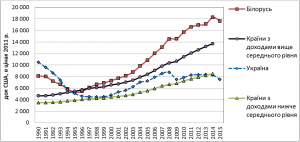

На жаль, обсяги виробництва товарів та послуг в Україні в перерахунку на душу населення послідовно скорочуються з 2014 року[1] (рис. 1).

Рис. 1. Динаміка ВВП України за паритетом купівельної спроможності на душу населення у порівнянні з іншими країнами [за методологією і даними World bank, Держслужби статистики України, Нац. комітету статистики Білорусі].

Як бачимо з рисунка, за останні 25 років Україна за рівнем виробленої продукції на душу населення послідовно переміщалася в напрямку когорти найбідніших країн. Якщо в 1990 році цей показник відповідав рівням Польщі, Південної Африки та Малайзії, то в 90-х роках Україна опускається спочатку в категорію країн із доходами вищими за середній, а потім – із нижчими за середній рівень. За підсумком 2015 року ВВП на одного українця впав до 8,5 тис. дол. США на рік (117 місце у світі). Ми наводимо також білоруську динаміку для демонстрації того, що показана тенденція не є чимось обов’язковим для пострадянських країн. Як бачимо з рисунку, навіть менш розвинена й забезпечена ресурсами економіка Білорусі спромоглася подвоїти загальний рівень виробництва на відміну від свого південного сусіда.

Як наслідок, частка України в світовому випуску продукції (а відповідно і вплив її на міжнародній арені) скоротилась у понад 4 рази, з 1,3% до 0,3% [World bank, Державна служби статистики]. Хоча слід пам’ятати, що вагома частка виробництва в країні де-факто вже працює на іноземних економічних агентів через виведення капіталів у офшорні гавані. Тому щоб повноцінно говорити про відстоювання національних інтересів і, можливо, навіть працівників, котрі продукують ці самі товари й послуги, треба спочатку створити умови для сталого розвитку всередині країни.

Загальними причинами загострення економічної кризи в Україні останніми роками стали масове виведення капіталів унаслідок політичної нестабільності й подальша девальвація національної валюти; посилення (в умовах падіння внутрішнього попиту) залежності від кон’юнктури на світовому ринку сировинної продукції, на постачанні якої спеціалізуються українські підприємства в світовому поділі праці. Такі тенденції не могли не позначитися й на якісних змінах структури економіки.

Структурні зрушення в економіці

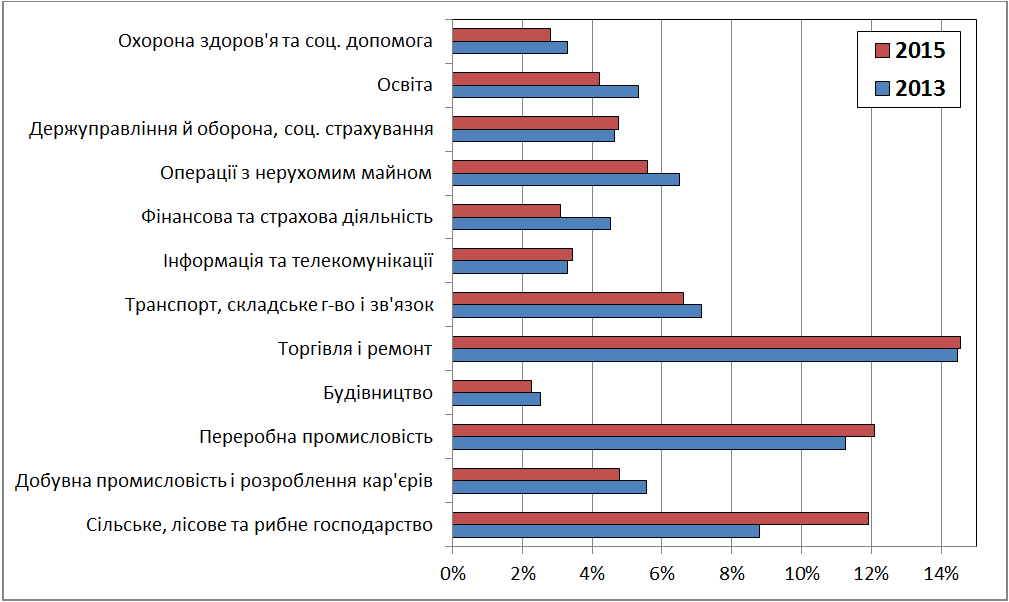

За 2014-2015 роки обсяг реального ВВП України (з урахуванням інфляції) скоротився на 15,9%. Однак такий спад супроводжувався нерівномірним погіршенням у різних секторах економіки країни. Внаслідок численних зовнішніх та внутрішніх факторів відбулися значні зміни на рівні цілих галузей. Порівняймо їх частку в економіці у 2013 та 2015 роках (рис. 2).

Рис. 2. Структурні зміни в економіці України за 2014-2015 роки[2], частка у ВВП [за даними Державної служби статистики України]

Отже, як бачимо з рисунка, з 2013 року зросла роль аграрного сектору – його частка за підсумками 2015 року сягнула 11,9% у ВВП (у 2013 році – 8,8 %). Сільськогосподарські підприємства в 2015 році випустили продукції на 544 млрд грн. [НБУ]. Разом із тим, не треба забувати, що аграрії, виробляючи конкурентоздатну продукцію за рахунок дешевизни українських ресурсів, продовжують сплачувати мінімальні суми податків до бюджету [Кравчук, Одосій, 2015].

Мусимо констатувати, що зростання сільського та лісового господарства відбулося не за рахунок сподіваного прискореного розвитку цих галузей і перетворення України на передову аграрну країну, а за рахунок того, що спад у цих галузях був дещо меншим за середній у економіці, а також завдяки швидшому зростанню відпускних цін. Це підтверджують дані обсягів виробництва. Наприклад, валові обсяги випуску продукції тваринництва в натуральних показниках скоротилися за два роки на 4%, рослинництва – на 2,2%. Спад продовжується і в 2016 році. Найбільший спад демонструє виробництво яєць (-15%, до 16,8 млн шт. на рік), це викликано практично повним закриттям каналів експорту цього виду продукції до Російської Федерації та насиченістю внутрішнього ринку.

Поки що скорочується роль добувної промисловості в економіці (до 4,8%), незважаючи на сподівання інвестицій міжнародного капіталу в цю сферу. Однією з причин такого явища є безперспективність політики переорієнтації галузі на дедалі нижчі ступені технологічної обробки (продаж руди замість сталевого прокату) в умовах посилення тиску на українських виробників із боку конкурентів, котрі запроваджують нові й ефективніші виробничі потужності [Прохоренко, Кравчук, 2015].

Криза фінансового сектору та скорочення темпів кредитування призводять до суттєвого зменшення ринку фінансових послуг (3,1% у ВВП за 2015 рік). Згідно з офіційними звітами Нацбанку, за період із січня 2014 по квітень 2016 року сукупний обсяг непогашених кредитів у фізичних осіб скоротився на 13%, до 145,7 млрд грн. Цікаво, що за цей же час утричі зросла прострочена заборгованість за кредитами – до 23% від усіх позик [НБУ]. Це свідчить про падіння платоспроможності українських громадян, яка загрожує ще більшою кризою невиплат за кредитами, виданими в попередні, умовно «ситі» роки.

Окремо слід сказати про зміни в банківській сфері. За два роки нове керівництво НБУ провело активну «чистку» фінансової системи, що було однією з умов кредитування України міжнародними фінансовими інституціями. Окрім іншого, це призвело до зростання впливу іноземних банків. Так, від початку 2014 року частка іноземних інвесторів у статутному капіталі банків зросла більше ніж на третину, до 45,9%. Зі 180 банків, що діяли в 2014 році, до травня 2016 року залишилось 109, із них 42 – банки з іноземним капіталом [НБУ]. Такою ціною було справді досягнуто певної стабілізації банківського сектору, але разом із тим – і збільшення залежності України від іноземних фінансових установ.

Але найвагомішою зміною в фінансовій системі країни став перехід України (з подачі Міжнародного валютного фонду) до політики інфляційного таргетування. Така політика визначає контроль за рівнем інфляції як основну ціль національного банку, хоча в Конституції України (ст. 99) прописано, що основною функцією Нацбанку є «забезпечення стабільності грошової одиниці», а в Законі про Національний Банк (ст.6) серед основних функцій цього регулятора згадується «сприяння стійким темпам економічного зростання».

Досягати цільової інфляції в рамках режиму інфляційного таргетування (12% за планом 2016 року) НБУ буде насамперед за рахунок регулювання облікової процентної ставки (відсоток, під який НБУ видає гроші комерційним банкам, що прямо впливає і на вартість кредитів для юридичних та фізичних осіб) [Меморандум НБУ з МВФ щодо політики у фінансовому секторі, Дорожня карта Національного банку України з переходу до інфляційного таргетування]. Нині, в умовах певної економічної стабілізації, порівняно з попередніми роками, НБУ поступово знижує облікову ставку, яка, втім, усе ще перебуває на рекордному рівні за останні 15 років.

Станом на 16 червня 2016 року облікова ставка сягала 18%, тоді як на кінець 2013-го – 7%. У підсумку спостерігаємо подорожчання вартості кредитів в Україні – до 30% річних для фізичних осіб, а також абсолютне зменшення обсягів кредитування. Це зменшує платоспроможний попит усередині країни й гальмує потенційне економічне зростання. Якщо за 2013 рік фізичним особам було видано кредитів на суму 90,7 млрд грн, то в 2014 – 61,9, в 2015 – 40,4 млрд грн. Меншими темпами скорочується кредитування корпоративного сектору [Процентні ставки за кредитами та депозитами, НБУ].

На нашу думку, такий безапеляційний перехід України до політики інфляційного таргетування є загрозою для економічного розвитку. Адже стримування інфляції як основна мета для нацбанків, що нав’язується тепер країнам, які розвиваються, не враховує інше завдання, якому мали б сприяти такі установи – економічне зростання. «Чомусь» у самих Сполучених Штатах національний фінансовий регулятор відповідає не лише за цінову стабільність, як цього вимагається від інших країн, а й за рівень безробіття (а значить, опосередковано – і за економічне зростання).

Загалом вважається, що перехід до такої політики є доцільним за наявності низки факторів: поточної інфляції меншої за 10 %, низької залежності економіки від цінових коливань на зовнішніх ринках, стабільності фінансової системи країни [Рязанов, 2014], яким не відповідає наразі економіка України. Мало того, криза останніх років навіть у розвинених країнах показує, що інфляційне таргетування навіть за умови безпрецедентно низьких ставок у розвинених економіках ЄС (0,05%) і США (0,5%) не здатне забезпечити відновлення стабільного економічного зростання. А в українських умовах стримування кредитування і споживацького попиту з одночасною дерегуляцією і обмеженням інструментів впливу держави на економічне зростання означатимуть фактичне заморожування стагнації й консервування неефективної структури економіки. Це наштовхує на питання про справжні цілі такої політики і про те, на чию користь її провадять. Вигодоотримувачами такого стану можуть бути ті державно-корпоративні структури, які відіграють нині провідні ролі на міжнародній арені й не зацікавлені в економічному піднесенні ще одного гравця в східно-європейському регіоні.

Відповідно, зі скороченням кредитування нерухомості падає й частка цієї галузі у ВВП (до 5,6%). Проте слід зазначити, що у фізичному вираженні сектор будівництва навіть демонструє зростання. У 2015 році зафіксовано найбільшу за останні 10 років кількість зданих в експлуатацію житлових об’єктів (загальною площею понад 11 млн м2). Не в останню чергу така динаміка забезпечується за рахунок завершення будівництв попередніх років. Але треба розуміти, що «здача в експлуатацію» не означає «продаж та заселення». Тому, з урахуванням чинника скорочення банківського кредитування, збільшення пропозиції житла, ймовірно, й далі тиснутиме на ціни на житло в Україні, зумовлюючи їх падіння.

Скоротилися й обсяги транспортних послуг. Це пов’язано, з одного боку, зі втратою транспортних потоків у східних областях (за два роки на 17% зменшився обсяг вантажних перевезень залізницями в цілому по Україні), з другого – скороченням обсягів транзитних перевезень через територію України та падінням обсягів відправлення товарів на експорт.

Бачимо прогнозоване скорочення обсягів фінансування в галузі освіти та медицини, викликане не в останню чергу скороченням соціального замовлення й, відповідно, фінансування інших галузей через державний бюджет України.

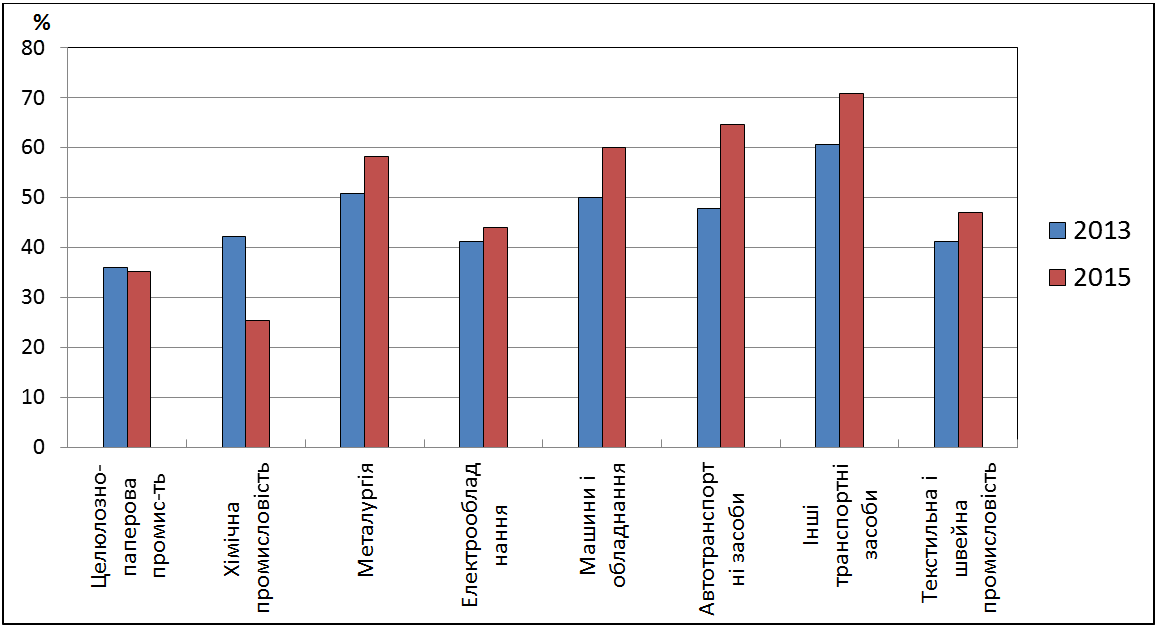

Позитивним є деяке зростання в грошовому вимірі частки переробної промисловості в економіці, адже для неї характерним є загалом вищий технологічний рівень і ступінь обробки сировини. Але пам’ятаємо, що такі зміни відбуваються за рахунок зростання цін на продукцію та часто супроводжуються фізичним скороченням виробництва. Для розуміння того, наскільки продукція переробної промисловості забезпечується внутрішнім попитом, проаналізуємо окремо роль іноземних замовлень на промислову продукцію (рис. 3).

Рис. 3. Частка іноземних замовлень на виробництво окремих видів переробної промисловості в 2013 та 2015 роках [за даними Державної служби статистики України]

Як бачимо з рисунка, за два останні роки загальна орієнтація на зовнішні ринки тільки зросла. Звісно, з одного боку, українським виробникам цікавіше працювати із закордонними покупцями, з другого боку – це свідчить про скорочення внутрішнього попиту на українську продукцію. Зокрема, частка іноземних замовлень у металургійних підприємств зросла з 50,9% до 58,2% (в абсолютному вимірі це 129 млрд грн., або 60% від усіх нових замовлень у галузях переробної промисловості). І це відбувається в умовах, коли в Україні накопичено величезну кількість проблем зі станом мереж водопостачання та каналізації.

Схожі тенденції переорієнтації на зовнішні ринки відбуваються в усіх інших галузях переробного промисловості, окрім целюлозно-паперової та, особливо, хімічної промисловості (зменшення частки іноземних замовлень з 42,2% до 25,4%). Якщо в 2012 році українські хімічні підприємства продали за кордоном продукції на суму понад 6 млрд дол. США (3-тє місце в країні за експортом після металургів та аграріїв), то в 2013 вже 4,3 млрд, в 2014 – 3,7 млрд дол., а у 2015 – лише 1,3 млрд дол. США.

На прикладі хімічної промисловості яскраво проявилися наслідки залежності сировинних секторів економіки від зовнішніх ринків. Наприклад, за останні роки українських виробників аміаку та карбаміду (основні статті хімічного експорту) витісняють звідусіль. У США їх посунули нові виробники після буму на сланцевий газ. Від 2013 року масовий вихід на світовий ринок китайських виробників із дешевою продукцією став іще одним фактором загострення конкуренції. В умовах дорогого газу як основної складової собівартості для українських виробників перспективи на світовій арені для них залишаються неоптимістичними. Слід зауважити, на внутрішню ситуацію в галузі негативно впливає й боротьба олігархічного капіталу за залишки ресурсної бази в країні. Більшість великих хімічних підприємств належать фінансово-промисловій групі Дмитра Фірташа, на перерозподіл майна якого претендують нові групи, що тепер визначають економічний курс країни. Нерозв’язання конфлікту на Сході України також заважає хімікам виходити на європейські ринки з досить якісною продукцією, що вироблялася на високотехнологічному підприємстві «Стірол», розташованому в Горлівці, нині непідконтрольній українській владі, – підприємство досі не відновило свою роботу. Проте деяку компенсацію втратам на зовнішніх ринках бачимо в переорієнтації хіміків на українського споживача добрив, і це підтримується зростанням сільського господарства [Воскресенская Е., 2015].

Схожа ситуація загрожує й іншим галузям, які випускають продукцію з низьким рівнем переробки, зокрема металургам, які теж зазнають численних поразок у конкурентній боротьбі за споживачів.

Отже, за збереження нинішньої політики невтручання держави у економіці, відсутності дієвих програм науково-технічного розвитку в залишках наукомістких галузей, триватиме подальша деградація економічної структури й посилення залежності української промисловості від зовнішніх ринків. Крім того, сумнівним є збереження конкурентних переваг українських виробників за рахунок стрімкого здешевлення робочої сили. Адже навіть такий «козир» буде перекриватися впровадженням енергоефективних та автоматизованих виробництв у провідних економіках світу. Тому за незмінного курсу Україна й далі прямуватиме до рівня найменш розвинених країн із відповідним погіршенням соціально-економічних умов для населення. Необхідно відновлювати втрачену незалежнсть у фінансово-економічній політиці, котра має орієнтуватися не на задоволення інтересів іноземних фінансових установ, а на забезпечення сталого інноваційного розвитку та задоволення потреб більшості.

У наступній частині економічного аналізу читайте оцінку змін у зовнішньо-економічній діяльності внаслідок Угоди про асоціацію України з Європейським Союзом.

Посилання:

World Bank Open Data. Indicators [Електронний ресурс] // The World Bank.

Воскресенская Е. Экономика после Майдана. Химики переориентируются на внутренний рынок [Електронний ресурс] / Елена Воскресенская // Экономическая правда. – 2015.

Дорожня карта Національного банку України з переходу до інфляційного таргетування [Електронний ресурс] / Національний Банк України. – 2016.

Економіка України показала зростання у першому кварталі [Електронний ресурс] // Економічна правда. – 2016.

Закон України “Про Національний банк України” // Відомості Верховної Ради України (ВВР). – 1999. № 29. – С. 238.

Конституція України // (Відомості Верховної Ради України (ВВР). – 1996. – № 30. – С. 141.

Кравчук О. В. Оподаткування в Україні. Приховані ресурси [Електронний ресурс] / О. В. Кравчук, О. В. Одосій // Журнал соціальної критики «Спільне». – 2015.

Кравчук О. В. Україна офшорна. Історія формування вітчизняної моделі економіки [Електронний ресурс] / О. В. Кравчук // Журнал соціальної критики «Спільне». – 2015.

Меморандум з МВФ щодо політики у фінансовому секторі від 05 серпня 2015 року [Електронний ресурс] / Національний Банк України. – 2015.

Офіційна інтернет-сторінка Державної служби статистики України [Електронний ресурс].

Офіційна інтернет-сторінка Державної казначейської служби України [Електронний ресурс].

Офіційна інтернет-сторінка Національного банку України [Електронний ресурс].

Прохоренко О. С. Сировинні ресурси – сировинна країна? (до ситуації в гірничо-металургійному комплексі України) [електронний ресурс] / О. С. Прохоренко, О. В. Кравчук // Журнал соціальної критики «Спільне». – 2016.

Рязанов В. Т. Экономическая политика после кризиса: станет ли она снова кейнсианской? / В. Т. Рязанов. // Экономика Украины. – 2014. – № 5. – С. 4–27.